Mintos Erfahrungen: Zusammenfassung

Mintos bleibt die führende P2P-Plattform in Europa, schützt aber nicht immer die Interessen der Anleger. Wenn du dich für eine Investition entscheidest, sind Vorerfahrung mit P2P-Krediten und die Disziplin, nur die stärksten Kreditanbahner auszuwählen, unerlässlich.

Die Kennzahlen der Top-Kreditanbahner auf Mintos sind potenziell attraktiv und können Chancen für diejenigen bieten, die sie fundiert bewerten.

Die wichtigsten Erkenntnisse aus unseren Mintos-Erfahrungen:

- Niedrigere historische Rendite als auf manchen Alternativplattformen

- Breite Diversifizierungsmöglichkeiten

- Viele neue Kreditanbahner aus Schwellenländern

- Eher für erfahrene P2P-Anleger geeignet

Wenn du überlegst, bei Mintos einzusteigen, solltest du vor der Geldanlage eine gründliche Due-Diligence-Prüfung der Kreditanbahner durchführen.

Unsere Meinung zu Mintos

Unsere Bewertung konzentriert sich hauptsächlich auf den P2P-Marktplatz von Mintos und nicht auf neuere Anlageprodukte wie Anleihen, ETFs oder Immobilien.

Mintos wurde ursprünglich gegründet, um die Kreditportfolios verbundener Unternehmen der Anteilseigner zu finanzieren. Im Laufe der Zeit entwickelte es sich zu einer breiteren P2P-Plattform – allerdings mit Problemen. Millionen Euro stecken weiterhin bei ausgefallenen Kreditanbahnern fest, die ihre Rückkaufverpflichtungen nicht einhielten, sodass viele Anleger Gelder seit Jahren im Inkasso/Rückgewinnungsprozess gebunden haben.

Die Kreditperformance hat sich 2024–2025 etwas verbessert, aber Liquiditätsprobleme wie ausstehende Zahlungen bleiben ein wiederkehrendes Thema.

Mintos betont seinen regulierten Status in Lettland; das hat den Anlegerschutz bislang jedoch nicht spürbar erhöht. Dennoch beherbergt die Plattform einige der solidesten Kreditanbahner der Branche – mit robusten Verschuldungsgraden und Eigenkapitalquoten.

Für erfahrene Anleger, die bereit sind zu recherchieren und die besten Kreditanbahner sorgfältig auszuwählen, kann Mintos weiterhin attraktive Renditen bieten.

Neben Krediten bietet Mintos nun zusätzliche Produkte an:

- ETFs – geeignet für Einsteiger, die kein eigenes ETF-Research betreiben möchten.

- Immobilien – aufgrund langer Laufzeiten und begrenzter Liquidität mit Vorsicht zu genießen.

- Anleihen – können eine vernünftige Balance zwischen Risiko und Rendite bieten.

Für passive Anleger, die eine einfache, wartungsarme Option suchen, machen Risiken, Liquiditätsbedenken und andauernde Rückgewinnungen Mintos jedoch zu einer anspruchsvollen Wahl.

Was ist Mintos?

Mintos ist eine lettische Multi-Asset-Anlageplattform und zählt zu den beliebtesten Optionen für europäische Anleger. Bekannt ist die Plattform vor allem für den Zugang zu diversifizierten Kreditportfolios aus einer Vielzahl internationaler Kreditanbahner.

Zusätzlich bietet Mintos Anlagemöglichkeiten in ETFs, Anleihen und Immobilienprodukten, was ein breiteres Engagement über Kredite hinaus ermöglicht.

In diesen Mintos-Erfahrungen beleuchten wir Funktionsweise, Risiken und Renditen der Produkte und ob Mintos eine sichere und lohnenswerte Anlage ist. Außerdem heben wir die wichtigsten Vor- und Nachteile hervor, die du vor der Anmeldung berücksichtigen solltest.

Vorteile

- Größter P2P-Kreditmarktplatz Europas

- Große Auswahl an Krediten

- In Lettland reguliert

- Höhere Zinsen für neu angemeldete Anleger

- Kein Cash-Drag (keine nicht angelegten Mittel)

Nachteile

- Rückkaufverpflichtung nicht immer verlässlich

- Viele ausgesetzte Kreditanbahner

Mintos Bonus

Mit unserem Mintos Einladungscode erhältst du einen Bonus von 25 €, nachdem du dich über unseren Link registriert und innerhalb von 30 Tagen mindestens 1.500 € investiert hast.

Voraussetzungen

Um auf Mintos zu investieren, musst du einige Voraussetzungen erfüllen, zum Beispiel:

- Mindestens 18 Jahre alt

- Europäisches Bankkonto auf deinen Namen

- Kein Wohnsitz im Vereinigten Königreich

- Bestehen der KYC-Prüfung

- Bestehen des Eignungs- und Angemessenheitstests

Bestehst du den Eignungstest nicht (er prüft dein Wissen zu P2P-Krediten), kannst du kritische Funktionen wie die Mintos-Strategien nicht nutzen.

Kein EUR-Bankkonto? Kein Problem

- 💳

Du kannst dein Mintos-Konto in neun Währungen aufladen; am kostengünstigsten ist die Überweisung in EUR. So vermeidest du unnötige Umrechnungsgebühren. Investitionen in mehreren Währungen setzen dich einem Wechselkursrisiko aus.

Wichtig: Mintos kann die interne Währungsumtausch-Funktion jederzeit deaktivieren. Dann könntest du Anlagen vor einer Auszahlung nicht mehr zurück in EUR tauschen. Für die meisten Anleger ist eine SEPA-Überweisung die günstigste und zuverlässigste Einzahlungsart.

Du lebst im Vereinigten Königreich und willst in europäische P2P-Plattformen investieren? Sieh dir unsere detaillierten Erfahrungsberichte zu Fintown und PeerBerry an – Mintos akzeptiert derzeit keine Anleger aus dem UK.

Risiko & Rendite

Mintos wirbt mit jährlichen Renditen zwischen 3 % und 21 % – je nach Produkt. Höhere Renditen bedeuten jedoch auch höhere Risiken. Bei Kreditinvestments war Mintos historisch riskanter als viele andere P2P-Plattformen.

Attraktive Treueprämien können die potenzielle Rendite steigern, doch über 20 % des aktuellen Kreditportfolios performen unterdurchschnittlich.

Das drückt die Nettorendite selbst bei breit diversifizierten Portfolios spürbar. Vor diesem Hintergrund schauen wir uns die Risikofaktoren und die Produkte genauer an.

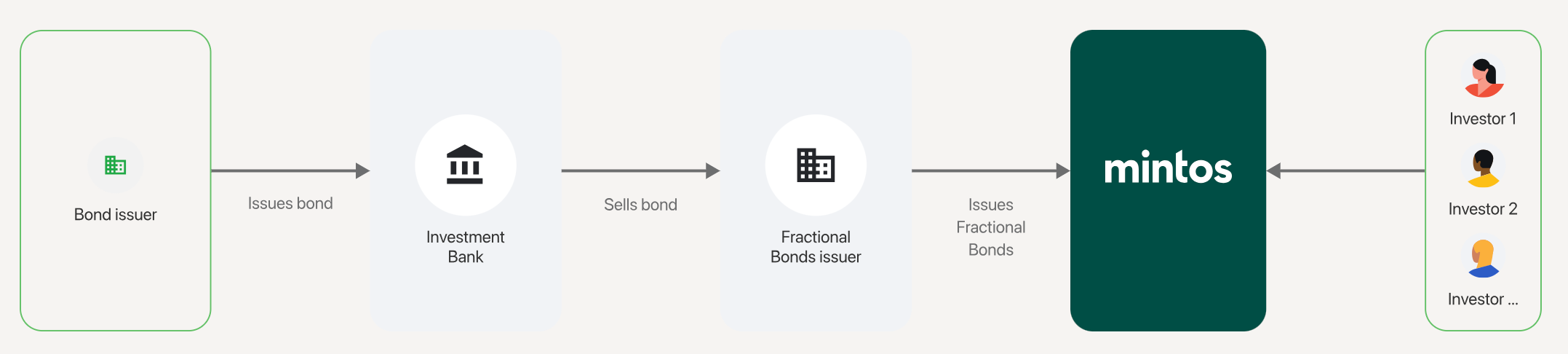

Investitionen in Kredite

Mintos ist von Forderungsabtretungen zur Emission von Schuldverschreibungen (forderungsbesicherten Wertpapieren; Asset-Backed Securities) übergegangen – Teil der Umstellung auf ein voll reguliertes Investmentunternehmen.

Vor Erhalt der Broker-Lizenz konntest du einzelne Kredite ab 10 € über eine Kreditabtretung erwerben.

Heute bündelt Mintos mehrere ähnliche Kredite in einer Schuldverschreibung. Jede Schuldverschreibung ist ein Finanzinstrument mit eigener ISIN (Internationale Wertpapierkennnummer).

Die Mindestanlage pro Schuldverschreibung beträgt 50 €; jede umfasst typischerweise 6–20 Kredite.

So läuft die Emission von Schuldverschreibungen auf Mintos ab:

An der Renditestruktur ändert sich dabei wenig: Zinsen stammen weiterhin aus den zugrunde liegenden Krediten. Beim Schutz setzt Mintos auf die Rückkaufverpflichtung der Kreditanbahner.

Heißt: Ist ein Kredit länger als 60 Tage in Verzug, soll der Kreditanbahner deine Position zurückkaufen. Verlass dich darauf aber nicht als Garantie – einige Kreditanbahner haben solche Zusagen in der Vergangenheit nicht erfüllt.

Anlegerentschädigung bis 20.000 €

Als reguliertes Unternehmen in Lettland greift für nicht angelegte Anlegergelder die staatliche Entschädigung bis 20.000 €. Geht Mintos insolvent und du hältst nicht investierte Mittel, erstattet Lettland bis zu 20.000 €.

Wichtig: Diese Regelung deckt keine aktiven Investitionen und ist kein Einlagensicherungssystem.

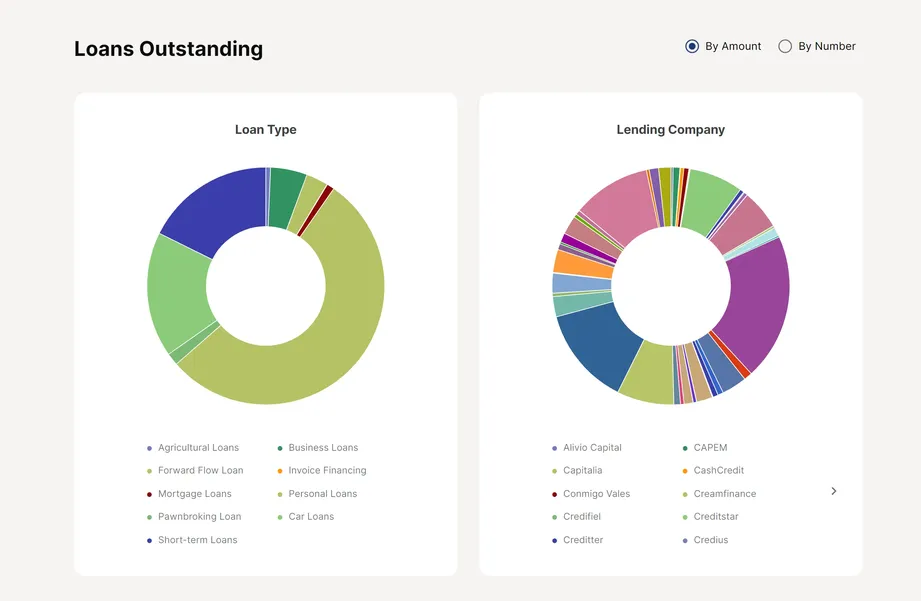

Kreditarten

Obwohl Mintos verschiedene Kreditarten bewirbt, bestehen die meisten in Schuldverschreibungen gebündelten Kredite aus kurzfristigen Privat- oder Autokrediten.

Fast zwei Drittel der Kredite sind Kurzzeitkredite (Mikro-/Kleinkredite).

Typische Laufzeit: bis zu 90 Tage.

Kurzzeitkredite sind riskanter als hypothekenbesicherte Darlehen; Ausfallquoten können je nach Land und Kreditanbahner bis zu 40 % erreichen.

Es gibt auch Hypotheken-, Unternehmens- und Agrarkredite sowie Factoring – praktisch sind diese auf Mintos jedoch selten. Suchst du besicherte Kreditinvestments, lies unsere LANDE Erfahrungen.

Diversifizierungsmöglichkeiten

Die Beliebtheit von Mintos speist sich aus der Vielzahl an Kreditanbahnern. Theoretisch hast du Zugang zu über 51 Kreditanbahnern in 31 Ländern.

Viele gehören jedoch größeren Finanzgruppen an – Klumpenrisiko. Die Performance eines Anbahners korreliert oft mit der anderer in derselben Gruppe.

Fällt ein Anbahner aus, kann das Stress im gesamten Verbund auslösen. Viele Gruppen betreiben zudem Kurzzeitkredit-Anbieter in Schwellenländern, wo Risiken generell höher sind.

„Gruppengarantien“ wirken in der Praxis nicht immer: Die Aussetzung von Varks in Armenien führte trotz Gruppengarantie zum Kollaps der Finko Group.

Hinzu kommt ein potenzieller Interessenkonflikt: Mehrere Partner teilen Anteilseigner mit Mintos; ein erheblicher Teil der gelisteten Kurzzeitkredit-Anbieter gehört diesen Anteilseignern.

Mehr als 50 % der „Mittel im Inkasso“ stehen historisch mit an Anteilseigner angebundenen Anbahnern in Verbindung – das solltest du bei der Kapitalallokation berücksichtigen.

Rückkaufverpflichtung

Investierst du in Kredite mit Rückkaufverpflichtung, soll der Anbahner bei >60 Tagen Verzug zurückkaufen. In der Praxis wird stattdessen oft die Kreditlaufzeit verlängert (bis zu sechs Monate), um die Verpflichtung nicht auszulösen. Dein Geld bleibt gebunden – weniger Liquidität, mehr Risiko.

Ähnliche Muster beobachtet man auch bei Lendermarket und – in geringerem Ausmaß – bei VIAINVEST, besonders bei sinkenden Investorenmitteln.

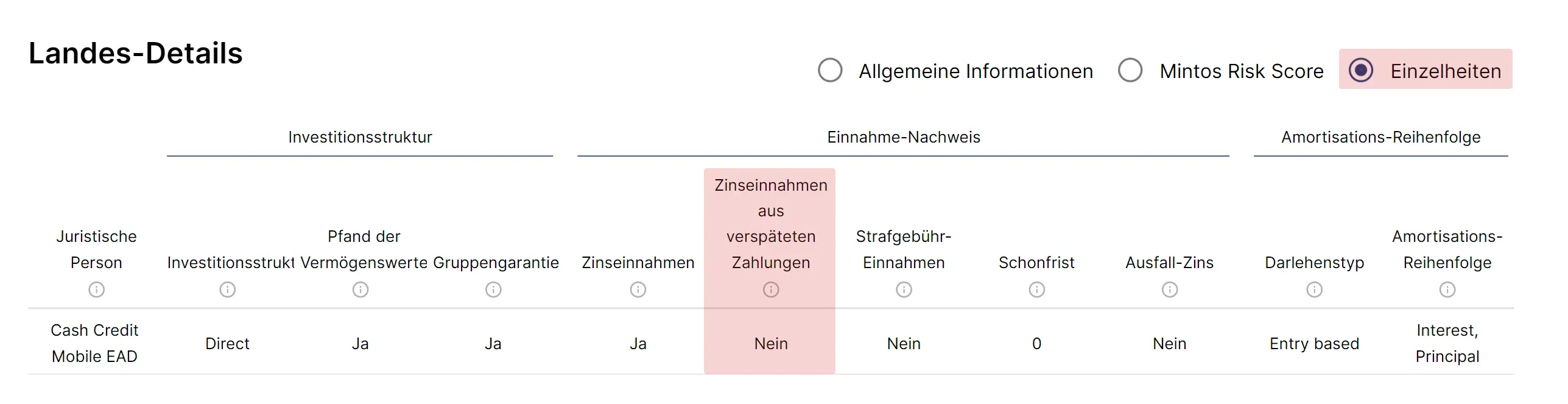

Keine Zinsen auf verspätete Zahlungen

Nicht alle Kreditanbahner zahlen Zinsen auf verspätete Kredite. Verzugsphasen können somit zinslos sein – das senkt die Gesamtrendite und erhöht das Risiko.

Prüfe vorab in der Kreditanbahner-Ansicht unter „Länderdetails“ → „Details“, ob für Verspätungen entschädigt wird.

Mintos Kreditanbahner

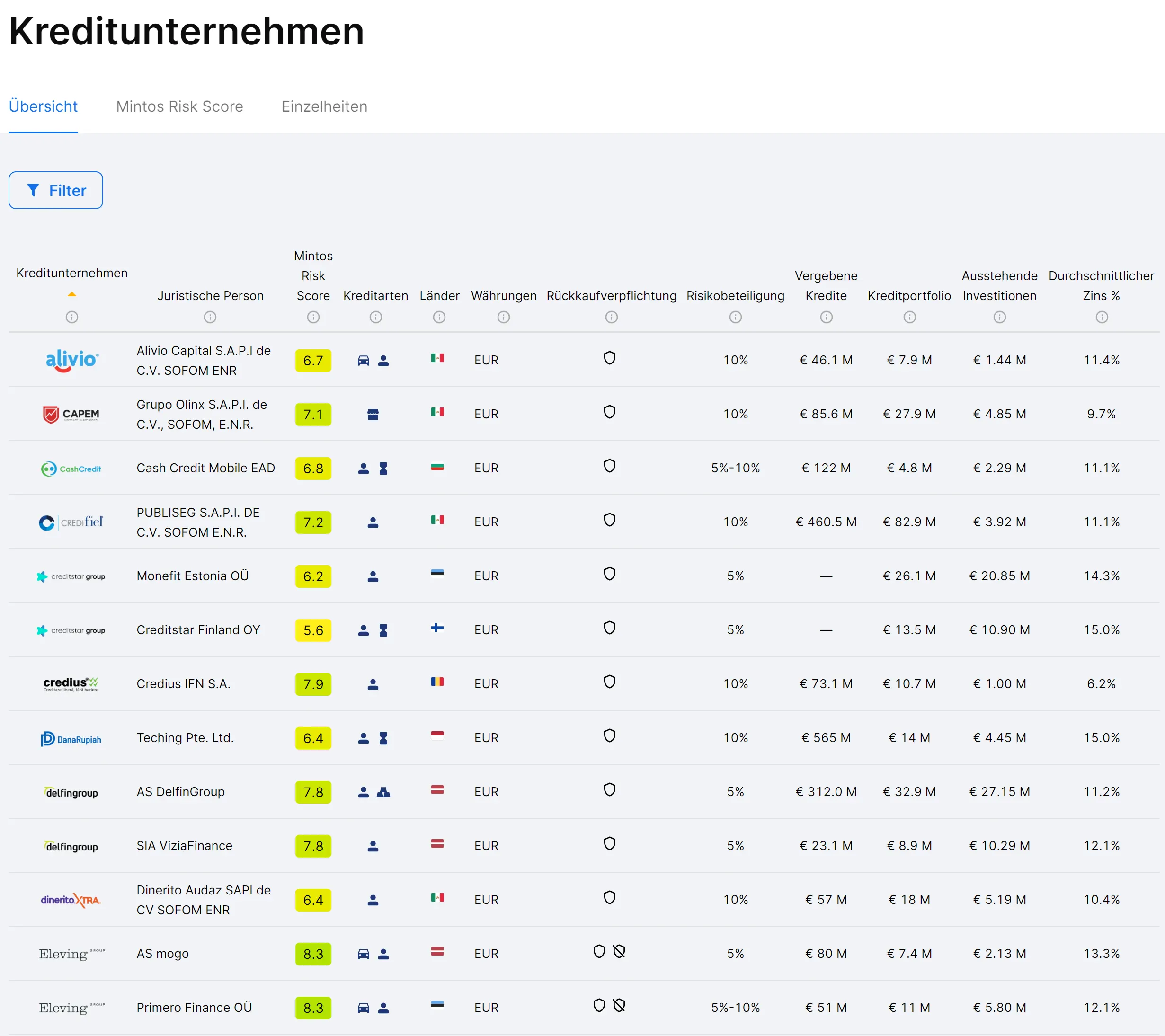

Die Anbahner-Sektion zählt zu den beliebtesten Bereichen auf Mintos.

Wenige P2P-Plattformen liefern so viele Details. Du findest u. a.:

- „Skin in the Game“ (Eigenanteil des Anbahners)

- Mintos-Risikobewertung

- Länder

- Kreditarten

- Währungen

- Portfolio-Performance (begrenzt)

- Finanzberichte

Du kannst Anbahner analysieren oder Länder ausschließen und so Hochrisikomärkte filtern.

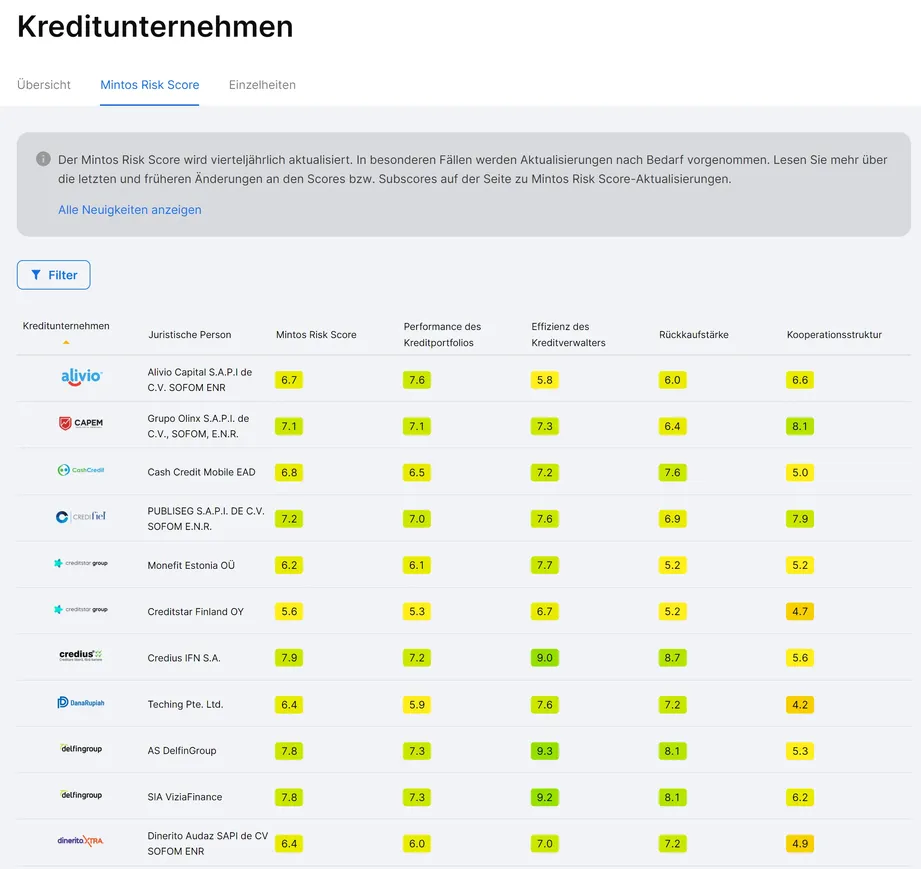

Mintos-Risikobewertung

Die Mintos-Risikobewertung stuft einzelne Anbahner anhand u. a. folgender Kriterien ein:

- Leistung des Kreditportfolios

- Effizienz des Kreditdienstleisters

- Stärke der Rückkaufverpflichtung

- Kooperationsstruktur

Als grobe Orientierung brauchbar, aber nicht allein verlässlich – Bewertungen können sich schnell ändern.

Präziser ist der Blick in die Anbahner-Sektion mit Kennzahlen (z. B. Verschuldungsgrad, Eigenkapitalquote der letzten zwei Jahre).

Bei größeren Summen solltest du zusätzlich Geschäftsberichte prüfen und das Länderrisiko bewerten.

Externe „unabhängige“ Ratings sind mit Vorsicht zu genießen: Niemand hat denselben Dateneinblick wie Mintos selbst – Interessenkonflikte bleiben möglich.

Unter normalen Marktbedingungen sind bei breit gestreuten Portfolios etwa 9 % p. a. realistisch, doch die Bandbreite ist groß.

2020 sanken die Nettorenditen „gut diversifizierter“ Portfolios zeitweise auf etwa 2 % – Marktereignisse und Kreditperformance können Erträge schnell verändern.

Letztlich hängt deine Rendite weitgehend von zwei Faktoren ab: den aktuellen Zinssätzen der verfügbaren Kredite und der Gesamtperformance des zugrunde liegenden Kreditbuchs.

Korrelation zwischen Performance und Rendite

Beispiel: Du investierst 10.000 € in ein breit diversifiziertes Mintos-Portfolio mit 10 % p. a. Bei einer aktuellen Performance von rund 75 % entspräche das etwa 750 € Zinsen pro Jahr, während 2.500 € deines Kapitals gebunden und nicht verfügbar sein könnten.

Sinkt die Liquidität, steigt das Risiko, dass Gelder im Inkasso feststecken. Nach einem Jahr bestünde dein liquider Anteil aus ca. 7.500 € Kapital plus 750 € Zinsen.

Mittel im Inkasso verzinsen sich normalerweise nicht – das drückt die Gesamtrendite weiter. Ein Rückfluss ist zeitlich ungewiss.

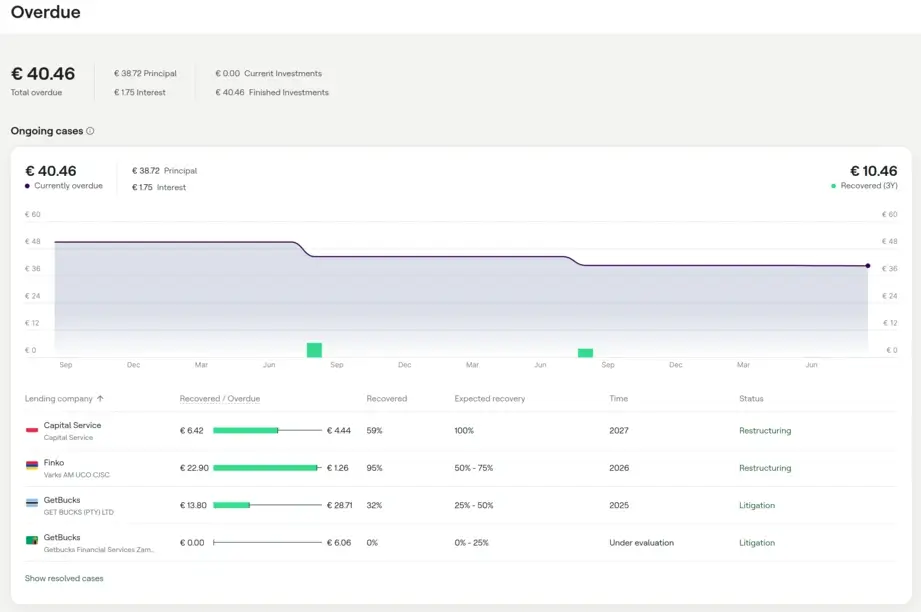

Mintos Rückgewinnungen (Inkasso)

Mintos veröffentlicht regelmäßige Updates zu Rückgewinnungen, die wir in unseren monatlichen Performance-Updates auf unserem YouTube-Kanal besprechen. Den Status eigener überfälliger Kredite findest du unter mintos.com/en/overdue (keine Navigation auf der Seite; direkt im Browser eingeben).

Es lohnt sich, den typischen Rückgewinnungsprozess zu kennen:

4 Phasen des Inkasso-/Rückgewinnungsprozesses

- Überwachung – Auslöser wie Gesetzesverstöße, Eigenkapitalquote, finanzielle Performance, ungünstige Marktentwicklungen oder Managementwechsel

- Einschränkung – Reduktion/Stop der Platzierung neuer Kredite

- Restrukturierung – Vereinbarung eines Plans, in dem der Anbahner Verpflichtungen gegenüber Anlegern erfüllt

- Abwicklung – Rechtliche Schritte gegen den Anbahner

Plane ein, dass Teile deines Kapitals zeitweise in „ausstehenden Zahlungen“ oder im Inkasso gebunden sein können – weniger Liquidität, höheres Risiko, niedrigere Rendite.

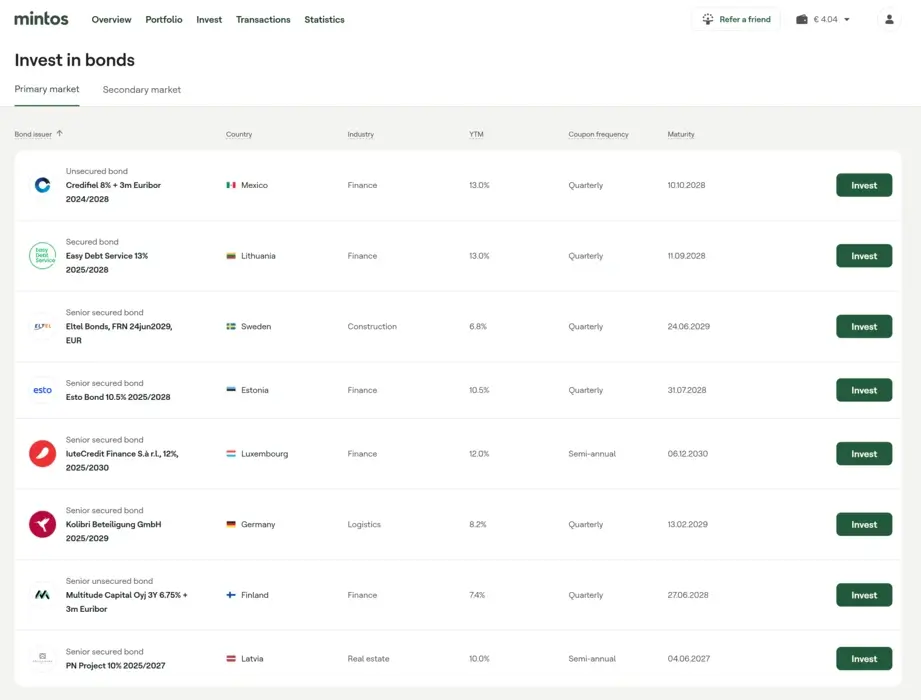

Mintos Anleihen – Erfahrungen

Mintos ist derzeit der einzige P2P-Marktplatz mit fraktionierten Anleihen ab 50 €. Das Angebot ist noch jung; die Auswahl ist daher noch begrenzt.

Anleihen haben meist längere Laufzeiten, feste Kupons und quartalsweise Zinszahlungen. Handel über den Sekundärmarkt ist möglich (Liquidität abhängig von Nachfrage). Ein Basisprospekt beschreibt die Bedingungen.

Wichtig: Du investierst nicht direkt in die Anleihe, sondern in ein anleihenbesichertes Wertpapier eines Zweckvehikels der Mintos-Gruppe.

Risiken ähneln denen von Kreditinvestments. Beim Verkauf am Sekundärmarkt kann es sein, dass kein Käufer zum ursprünglichen Preis verfügbar ist.

Du findest die Anleihen unter Investieren → Anleihen.

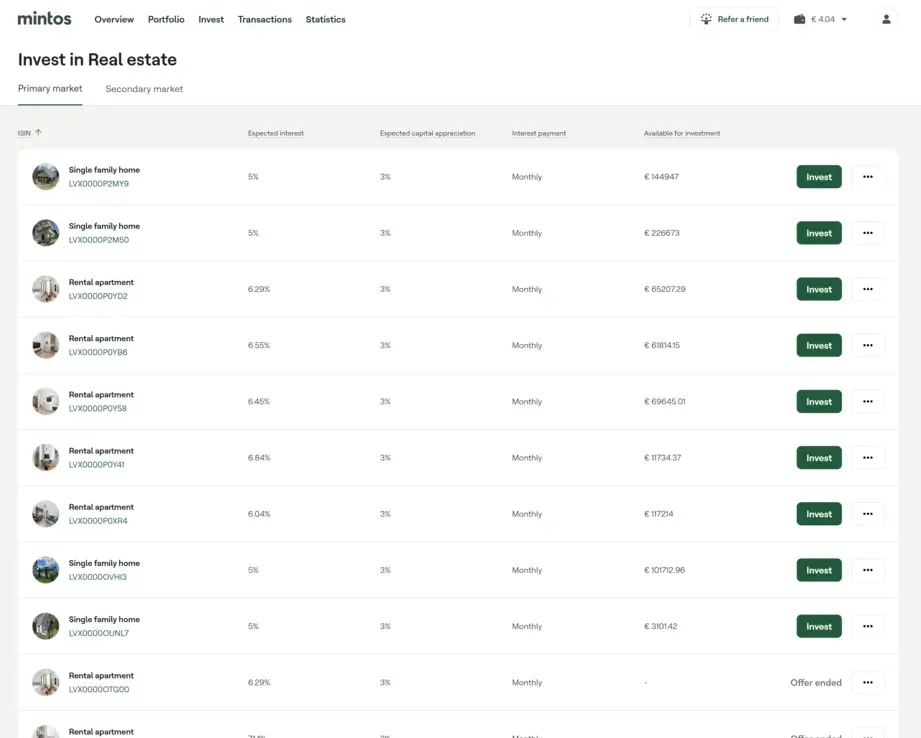

Mintos Immobilien – Erfahrungen

Mintos bietet Wohnimmobilien-Investments in Kooperation mit der österreichischen Bambus Immobilien GmbH.

Bambus kauft Objekte; die Vorbesitzer bleiben gegen Miete wohnen und heben Eigenkapital für weitere Zwecke.

Die Mietobjekte werden als Schuldverschreibungen angeboten (Einstieg ab 50 €). Erwarteter Netto-Mietertrag ca. 6 % p. a., erwartete Wertsteigerung ca. 3 % p. a.

Besicherung über eine zugrunde liegende Anleihe; Laufzeit 10–25 Jahre. Verkauf am Sekundärmarkt ist möglich.

Beachte die Risiken im Basisinformationsblatt (PRIIP-KID) zu jedem Projekt.

Pfad: Investieren → Immobilien.

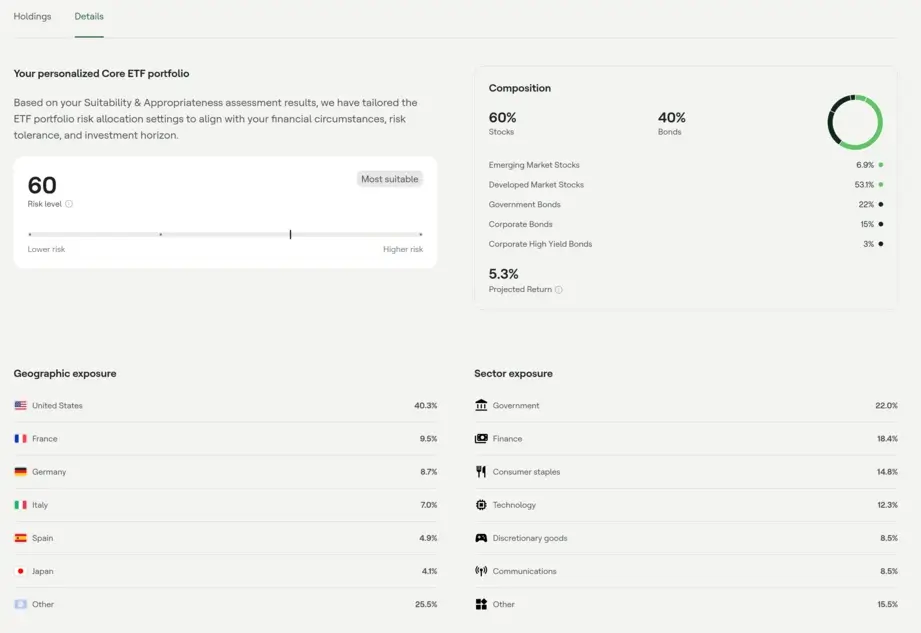

Mintos ETF – Erfahrungen

Über den Core ETF kannst du über Mintos auch abseits von Krediten diversifizieren (Fonds-Portfolio).

Mintos erhebt keine eigene Verwaltungsgebühr; du zahlst die TER der Zielfonds (in der Regel ca. 0,1 % p. a.).

Pfad: Investieren → ETFs. Die Allokation deines Core-ETF-Portfolios richtet sich nach deinem Ergebnis im Eignungs-/Angemessenheitstest.

Die genaue Zusammensetzung findest du im Tab Details.

Einstieg ab 50 €; Rebalancing übernimmt Mintos. Standardallokation: 60 % globale Aktien, 40 % europäische Anleihen.

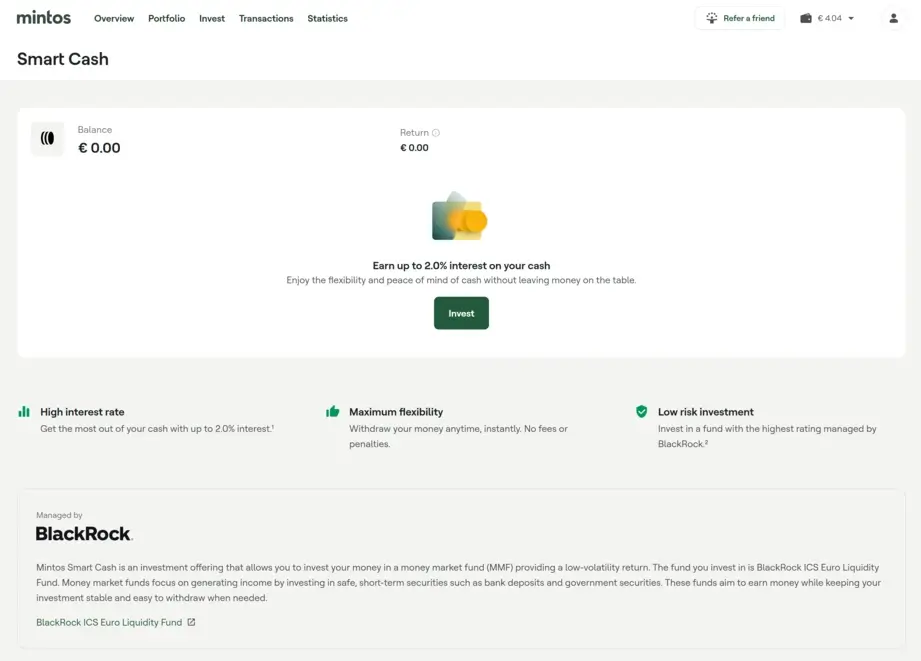

Mintos Smart Cash

Smart Cash ist das Cash-Management-Produkt von Mintos: Investition in einen Geldmarktfonds (MMF).

Geldmarktfonds gelten als risikoarm und hochliquide und zielen auf stabile Erträge über kurzfristige, sichere Instrumente (Bankeinlagen, Staatsanleihen).

Vorteile mit Smart Cash:

- Hoher Zinssatz – bis zu 2,0 % p. a. auf Barmittel

- Maximale Flexibilität – jederzeitige Abhebung ohne Gebühren

- Risikoarmes Profil – Fonds mit Top-Rating, verwaltet von BlackRock

Beachte: Weder Smart Cash noch MMFs sind garantiert. Der Wert kann schwanken; Kapitalverlust möglich.

Dein Geld fließt in den BlackRock ICS Euro Liquidity Fund (LVNAV-MMF), ausgegeben von Institutional Cash Series plc (aufsichtsrechtlich durch die Central Bank of Ireland).

Aktivierung: Investieren → Smart Cash.

Gebühr: 0,19 % p. a. auf das Smart-Cash-Saldo.

Mintos & Steuern

Mit den Schuldverschreibungen einher geht die Quellensteuer auf Zinserträge: Mintos behält abhängig von deinem Steuerstatus automatisch ein.

Steuersätze auf Mintos

- 20 % für private Anleger mit Steuerresident in Lettland

- 5 % für private EU/EWR-Residents außerhalb Lettlands (ohne Dokumentationspflicht)

- 0 % für litauische Steuerresidenten (mit Bescheinigung), sonst 5 %

- 20 % für Anleger außerhalb der EU/EWR (Reduktion möglich bei Nachweis; Details hier)

- 0 % für juristische Personen

In deiner Steuererklärung kannst du die einbehaltene Steuer in der Regel anrechnen (sofern ein Doppelbesteuerungsabkommen mit Lettland besteht). Mintos stellt Steuerberichte und Einkommensübersichten bereit.

Wenn du dich nicht damit befassen willst, kannst du als Unternehmen investieren – dann erfolgt kein Quellensteuerabzug.

Ist Mintos sicher?

Schauen wir auf die Unternehmensführung und Bedingungen.

Wer führt das Unternehmen?

CEO und Mitgründer ist Martins Sulte (seit 2015). Zuvor sechs Jahre Finanzanalyst bei SEB. Mitgründer Martins Valters ist COO.

Beide sammelten zuvor Erfahrung bei Ernst & Young.

Unser P2P-Interview mit dem CEO: Lehren aus 2020 – einer kritischen Phase für Mintos.

Wer ist der rechtliche Eigentümer?

Mintos wird von vier Business Angels/Anteilseignern finanziert. Hauptanteilseigner:

- Maris Keiss (Mitgründer von 4finance und Mogo)

- Aigars Kesenfelds (Mitgründer von 4finance und Eleving Group ehemals Mogo, Eigentümer mehrerer Kreditanbahner)

- Kristaps Ozos (Mitgründer von 4finance und Eleving Group ehemals Mogo)

- Alberts Pole (Mitgründer von 4finance und Eleving Group ehemals Mogo)

- Martins Sulte – CEO (Entscheidungsträger)

- Martins Valters – CFO/COO

- Mitarbeiter über Aktienoptionen

Hinweis: Mogo wurde Mitte 2021 in „Eleving Group“ umbenannt.

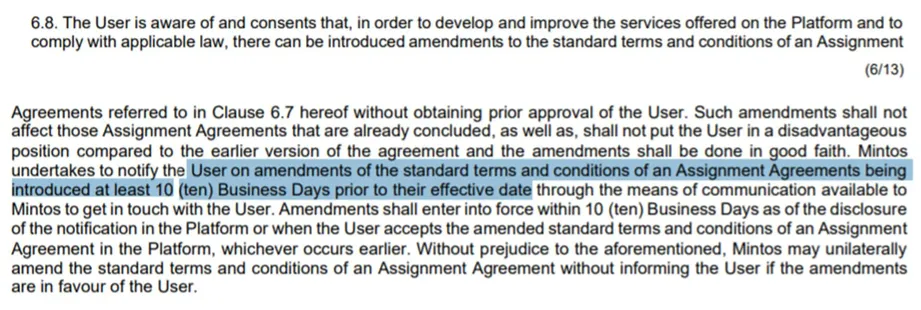

Gibt es problematische AGB?

Mintos passt AGB wiederholt an. Verstöße gegen frühere Fassungen wurden teils ignoriert; neue Bedingungen traten an deren Stelle.

AGB begünstigen primär das Unternehmen. Als Anleger akzeptierst du, dass Mintos nicht für mögliche Verluste haftet.

Frühere AGB-Klausel 6.8 – Änderungen

Mintos konnte AGB eines Abtretungsvertrags ohne Zustimmung ändern – ohne bereits abgeschlossene Verträge zu verschlechtern.

Unser Eindruck: Diese Klausel wurde faktisch verletzt, als Kreditverlängerungen auch für bereits abgeschlossene Verträge eingeführt wurden – zulasten der Nutzer.

Solche Praktiken wären in einem streng regulierten Markt schwer vorstellbar.

Wir beobachten die AGB nicht mehr fortlaufend; die Substanz für Anleger ist begrenzt. Lies vor einer Investition stets die aktuelle Fassung.

Potenzielle Warnsignale

- Erhöhung möglicher Kreditverlängerungen auf sechs – auch rückwirkend für bestehende Verträge und ohne vorherige Benachrichtigung. Aus unserer Sicht ein Verstoß gegen die frühere Klausel 6.8. Die aktuellen AGB (seit Einführung der Schuldverschreibungen) enthalten diese Klausel nicht mehr.

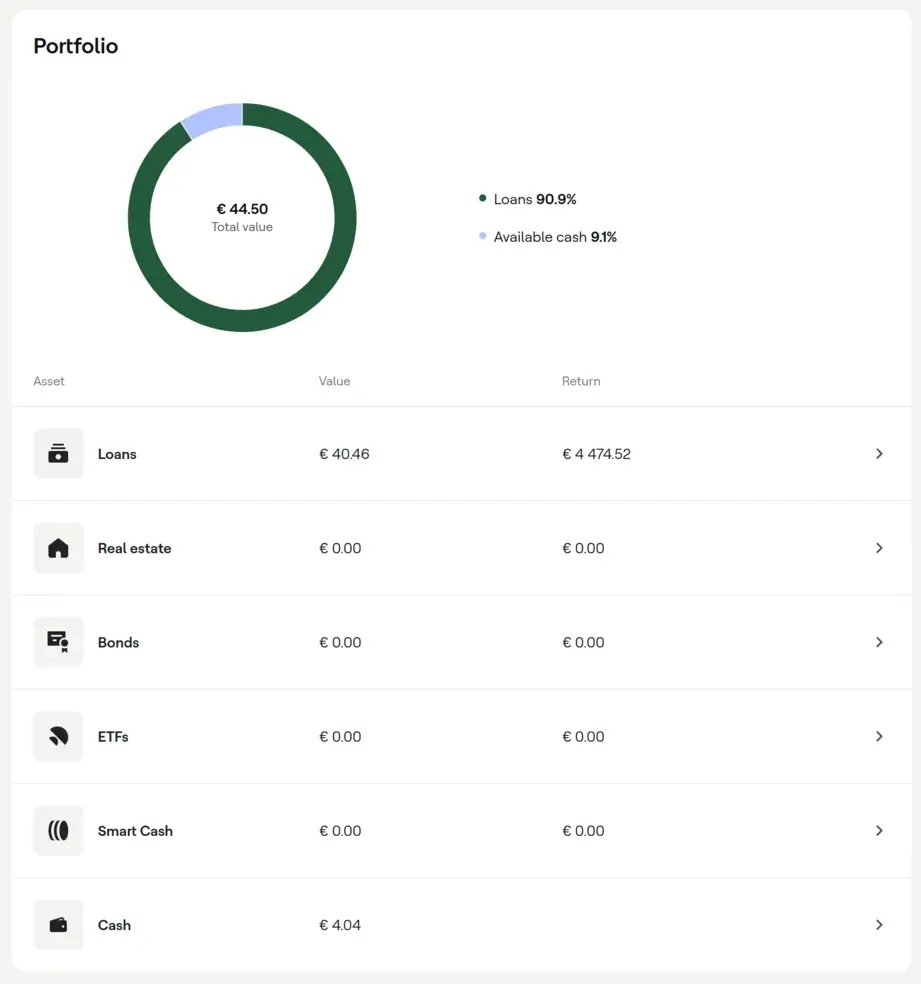

Benutzerfreundlichkeit

Mintos ist benutzerfreundlich aufgebaut. Du erhältst schnell einen Überblick über deine Vermögenswerte und die Performance deines Multi-Asset-Portfolios. Bei Auswahl einzelner Assets findest du Detailangaben oder kannst die Investition erhöhen.

Investitionen in Immobilien, ETFs, Smart Cash und Anleihen sind unkompliziert. Bei Krediten gibt es mehrere Optionen:

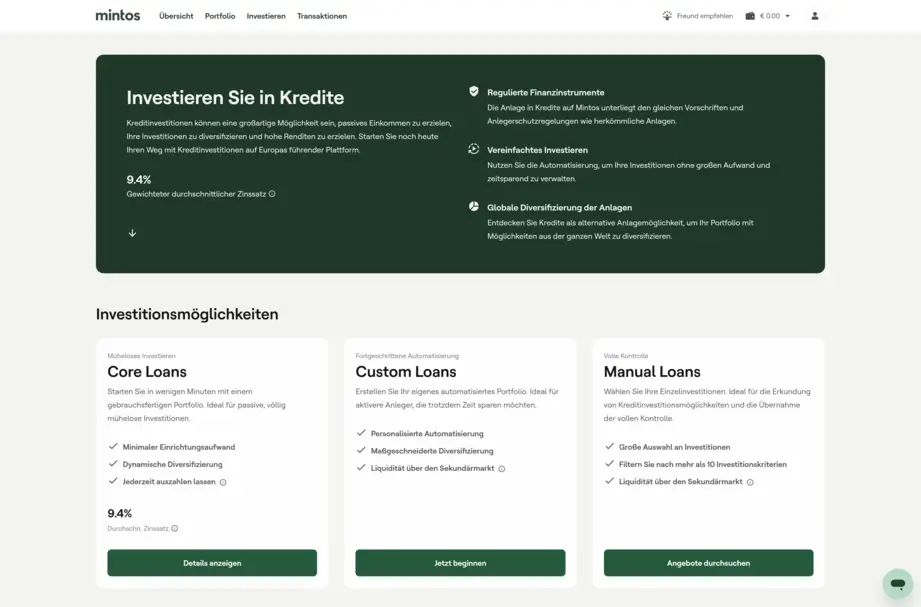

Mintos Core-Portfolio

Das Core-Portfolio ist die überarbeitete Version früherer Produkte (Mintos Strategies, Invest & Access). Es richtet sich an Anleger, die eine vollständig automatisierte, diversifizierte Lösung ohne laufenden Aufwand wünschen – mit Fokus auf hohe Renditeziele.

Hauptmerkmale:

- Gewichteter durchschnittlicher Zinssatz: 9,4 %

- Vollautomatisch: keine manuelle Kreditauswahl

- Dynamische Diversifizierung über viele Kredite

- Flexible Liquidität

- Verwaltungsgebühr: 0,39 % p. a. (monatlich abgerechnet)

Beispiel: Bei 1.000 € Portfolio ca. 0,32 € pro Monat bzw. 3,90 € p. a.

So funktioniert es

Investiert wird in aktuelle Kredite mit Mintos-Risikobewertung 10,0–4,0 und nur mit Rückkaufverpflichtung.

- Algorithmus priorisiert Diversifizierung und Rendite

- Exposure pro Anbahner: maximal 15 % (Klumpenrisiko-Begrenzung)

Investitionskriterien der ausgewählten Schuldverschreibungs-Sets:

- Weniger als 20 % verspätete Kredite

- Keine Kredite > 10 Tage überfällig

- Automatische Anpassung an Marktbedingungen

Für wen geeignet?

Für Anleger, die eine einfache, automatisierte Lösung mit gutem Rendite-/Risikoprofil suchen. Wie bei allen P2P-Anlagen bleiben die Basisrisiken bestehen. Mintos kann die Diversifizierungseinstellungen anpassen.

Custom Loans - Standard

Mehr Kontrolle gefällig? Erstelle dein eigenes Kreditportfolio und wähle Anbieter nach deinen Kriterien.

Möglichkeiten:

- Automatisiert investieren nach deinen Filtern

- Manuell investieren

Nachteil: Kein sofortiger Ausstieg. Vor Fälligkeit musst du über den Sekundärmarkt verkaufen.

Gebühr: 0,29 % p. a. auf den der Benutzerdefinierten Strategie zugewiesenen Betrag.

Empfehlung: für erfahrene Anleger. Für Einsteiger bieten die Voreinstellungen meist mehr Nutzen.

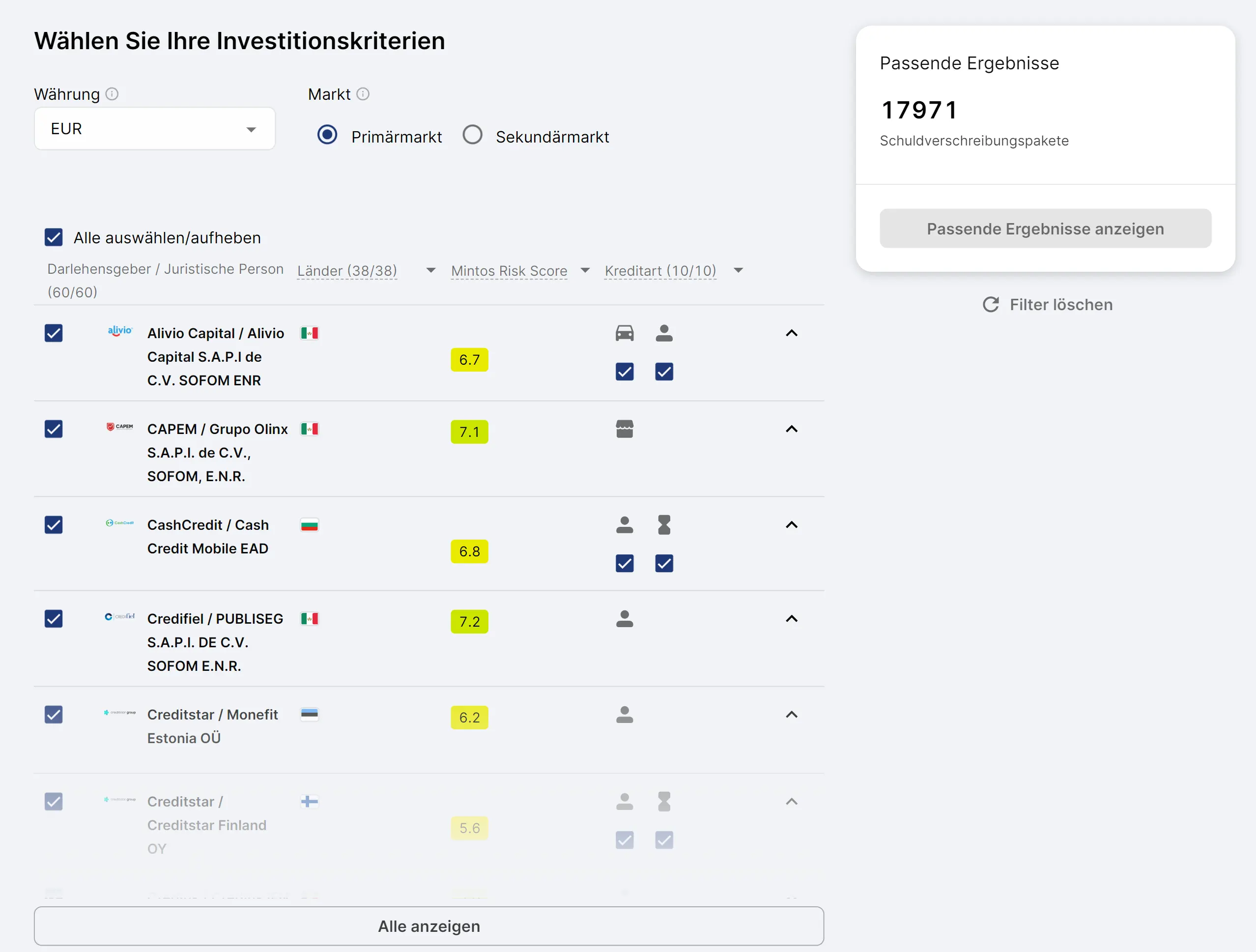

Custom Loans - Fortgeschritten

Die Auto-Invest-Strategie ermöglicht dir, die Diversifizierung deiner Kredite vollständig zu kontrollieren. Die Wirksamkeit hängt von Marktangebot und -nachfrage ab. Nicht „einmal einrichten und vergessen“, sondern regelmäßig prüfen und nachjustieren.

Wir haben einen Leitfaden zur Einrichtung einer passenden Auto-Invest-Strategie erstellt.

Du kannst u. a. filtern nach:

- Währung, Markt, Land

- Kreditanbahner, Risikobewertung, Kreditart

- Rückkaufverpflichtung, Kreditstatus, ausstehende Zahlungen

- Anlagestruktur, Tilgungsmethode

- Effektiver Jahreszins des Kreditnehmers, Zinssatz

- Restlaufzeit, maximale Portfoliogröße

- Anlagesumme pro Kredit, Diversifizierungseinstellungen

Nach dem Feintuning auf „passende Ergebnisse anzeigen“ klicken, Auswahl prüfen, Bedingungen akzeptieren, speichern.

Hinweis: Ist die Filterung zu strikt, droht Cash-Drag (nicht angelegte Mittel), weil keine passenden Kredite verfügbar sind.

Liquidität

Die Auszahlgeschwindigkeit hängt vom Produkt und den Marktbedingungen ab.

Verkauf auf dem Sekundärmarkt

Bei manuellen Anlagen oder der Benutzerdefinierten Strategie für längere Laufzeiten kannst du über den Sekundärmarkt vorzeitig liquidieren.

Gebühr: 0,85 % pro Verkauf (wieder eingeführt). Wir handeln dort selten; bei ausreichender Nachfrage kann es dennoch eine sinnvolle Liquiditätsoption sein.

Die Liquidität ist im Allgemeinen gut, solange der betreffende Anbahner nicht ausgesetzt ist.

Sie variiert aber stark je Asset-Typ: Kurzläufer lassen sich oft schnell verkaufen; lang laufende Immobilien- oder Anleihenpositionen sind deutlich zäher.

Auszahlungen bearbeitet Mintos in der Regel innerhalb von zwei Werktagen – das funktionierte in unseren Tests zuverlässig.

Auszahlung mit dem Core-Portfolio

Bei den „Ready-to-use“-Strategien (Core-Portfolio) kannst du in der Regel jederzeit auszahlen – sofern genügend andere Anleger Anteile abnehmen.

Bei geringer Nachfrage kann es zu Wartezeiten kommen.

Alternativ bleibt der Sekundärmarkt. Ist ein Anbahner ausgesetzt, sind entsprechende Positionen jedoch nicht verkäuflich – die Liquidität ist dann stark eingeschränkt.

Support

Neu bei P2P-Krediten? Starte mit einer Plattform, die Fragen beantwortet und Basiswissen vermittelt.

Einige Mintos-Funktionen brauchen zusätzliche Erklärung; der Support hilft dabei.

Per E-Mail antwortet der Support in der Regel innerhalb von 48 Stunden.

Aus Erfahrung empfehlen wir den Live-Chat – deutlich schneller.

Hinweis

Mintos aktualisiert seine AGB regelmäßig – einzelne Informationen können veralten. Prüfe vor Nutzung jeder genannten Plattform die aktuellen Fakten.

Mintos Alternativen

Für Einsteiger ist eine Plattform sinnvoll, die nicht nur Chancen bietet, sondern auch erklärt, wie P2P funktioniert.

Auch hier hilft ein reaktionsschneller Support; per E-Mail kommt in der Regel innerhalb von 48 Stunden eine Antwort, der Live-Chat ist meist schneller.

Nectaro

Eine geeignete Mintos-Alternative kann Nectaro sein. Die Plattform bietet hochverzinste Kredite von soliden Anbahnern in Rumänien und Moldau.

Eine sofortige Liquidation ist nicht möglich, die Laufzeiten sind jedoch relativ kurz und die Bedienung ist sehr einfach. Mehr Infos zur regulierten lettischen Plattform findest du in unseren Nectaro Erfahrungen.

Income Marketplace

Income Marketplace eignet sich, wenn du mit einer einzigen Plattform breit über mehrere Anbahner diversifizieren willst.

Du investierst in Anbahner weltweit und reduzierst so die Abhängigkeit von einem einzelnen Anbieter/Markt.

Zinsen bis 15 %, Rückkaufverpflichtung für alle Kredite; einzelne Anbahner hinterlegen zusätzlich Junior-Tranches/Sicherheiten.

Details in unseren Income Marketplace Erfahrungen.

Fintown

Du willst nicht in Kurzzeitkredite in Schwellenländern investieren? Fintown (Tschechien) bietet 10–12 % auf Mietobjekte in zentralen Lagen Prags.

Statt Kurzzeitkrediten finanzierst du ertragsstarke Mietobjekte.

Mehr dazu in unseren Fintown Erfahrungen.