Debitum Erfahrungen – Zusammenfassung

Debitum (früher Debitum Network) ist eine regulierte lettische Plattform, über die Anleger in kleine und mittlere Unternehmen (KMU) investieren können. Gleichzeitig hat Debitum eine umstrittene Vorgeschichte. Kritisiert wurden in der Vergangenheit vor allem fehlende Transparenz rund um die Ursprünge des Projekts sowie der Umgang mit ukrainischen Krediten und deren Status.

Die wichtigsten Punkte aus unseren Debitum Erfahrungen:

- Einfach zu bedienende Plattform

- Nicht geeignet für konservative Anleger

- Erhöhtes Klumpen- und Konzentrationsrisiko

Lies unsere ausführlichen Debitum Erfahrungen, um alle Details zu verstehen.

Was ist Debitum?

Debitum ist eine regulierte Plattform aus Lettland, die Investments in forderungsbesicherte Schuldverschreibungen bereits ab 10 € ermöglicht. Je nach Angebot sind Renditen von bis zu 15 % p. a. möglich.

Vorteile

- Intuitive Anlageplattform

- Regulierung in Lettland

Nachteile

- Debitum Network entstand ursprünglich über einen Token-Generierungs-Event (TGE). Die angekündigte Entwicklung eines Nutzens für den DEB-Token wurde später nicht umgesetzt.

- Kein Sekundärmarkt

- Hohe Konzentration auf die lettische Forstwirtschaft

- Einige kreditgebende Unternehmen werden von politisch exponierten Personen geführt

Haftungsausschluss

Wir sind nicht mit Debitum oder einer seiner früheren Rechtsentitäten verbunden. Diese Übersicht beleuchtet zentrale Aspekte der Entwicklung der Plattform über die Jahre.

Anleger sollten die dargestellten Informationen eigenständig prüfen, da wir Debitum nicht fortlaufend beobachten. Deshalb haben wir die Bewertung entfernt.

Nichts auf dieser Seite ist als Anlageberatung zu verstehen. Zur Transparenz haben wir außerdem Feedback des aktuellen Managements aufgenommen, das einzelne Aussagen bestreitet.

Unsere Meinung zu Debitum

Debitum eignet sich aus unserer Sicht nicht für konservative Anleger. Den verfügbaren Daten aus 2026 zufolge finanziert Debitum vor allem ein auf Valmiera konzentriertes Ökosystem rund um Forstwirtschaft, Land und Bau. Das investierte Kapital verteilt sich zwar auf mehrere Emittenten, diese sind jedoch operativ und strukturell miteinander verbunden.

Dieses Modell hat zwar ein schnelles Wachstum des verwalteten Vermögens ermöglicht, bringt jedoch erhöhte Klumpen- und Korrelationsrisiken mit sich. Das solltest du in deine Risikoeinschätzung einbeziehen – besonders dann, wenn du Debitum mit breiter diversifizierten P2P-Marktplätzen vergleichst.

Wie immer gilt: Prüfe, ob das Risikoprofil der Plattform zu deinen Diversifikationszielen, deiner Branchenpräferenz und deiner Toleranz gegenüber vernetzten Kreditstrukturen passt.

Ursprünge

Am 13. März 2018 sammelte das damals unter dem Markennamen Debitum Network auftretende Unternehmen (verwaltet von Prosperitu SIA) rund 17,2 Mio. US-Dollar von Unterstützern ein. Die im Debitum Network Whitepaper umrissenen Versprechen wurden jedoch nicht erfüllt.

Nicht erfüllte Versprechen

Debitum Network hatte zugesagt, einen echten Nutzen für den DEB-Token zu schaffen und Token-Haltern dadurch einen Mehrwert zu bieten. Zwar gab es anfangs einige kleinere Anwendungsfälle, in denen Nutzer Tokens einsetzen konnten, doch blieben diese Angebote in Umfang und Wirkung begrenzt.

Trotz der eingesammelten Summe von über 17 Mio. US-Dollar – ausreichend, um in mehreren Ländern zu starten – kam es nicht zur versprochenen Expansion. Das führt zwangsläufig zur Frage, wofür die Mittel tatsächlich verwendet wurden.

Führungswechsel und mangelnde Transparenz

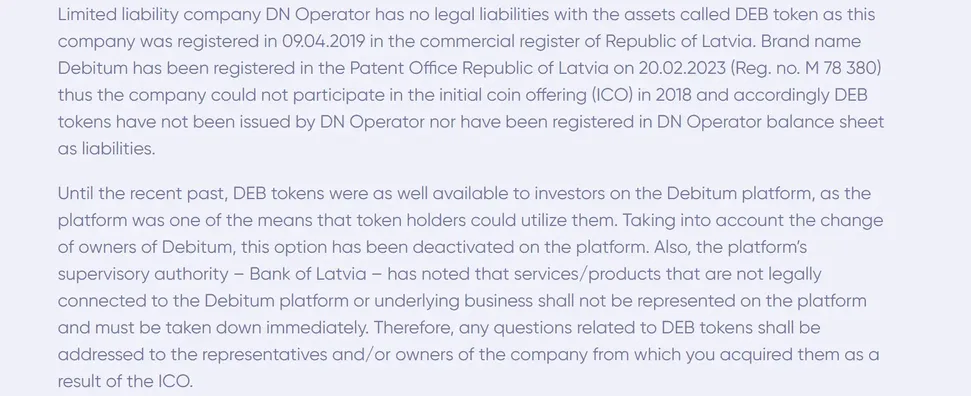

Im Laufe der Zeit entfernte Debitum Network Informationen über den DEB-Token von der Webseite und verkürzte den Markenauftritt auf „Debitum“. 2019 wurde der Betreiber auf die neu gegründete Entität „SIA DN Operator“ geändert, die nach Angaben des aktuellen Managements keine Verbindung zur 2018 eingesammelten externen Finanzierung hatte.

Im Juli 2023 verkaufte der frühere Eigentümer Martins Liberts die „DN Operator SIA“ an die neuen Eigentümer Henris Jansons, Ingus Samiņš und Eriks Rengitis. Während des Übergangs stellte das neue Management ausdrücklich klar, dass es nicht für den DEB-Token haftet. Diese Veränderung wurde von der lettischen Aufsichtsbehörde akzeptiert, was bei einigen Beobachtern Fragen aufwirft.

Nach Aussage des neuen Managements wurde eine unabhängige Prüfung der aktuellen Betreiber-Entität durchgeführt. Diese ergab keine Hinweise darauf, dass externe Finanzierung im Zusammenhang mit dem ICO genutzt wurde. Die Prüfung bezog sich jedoch nicht auf andere Rechtsentitäten, die am Aufbau der Plattform beteiligt waren. Die Stellungnahme des Managements findest du auch in diesem Interview.

Feedback vom neuen Management

Die Rechtsentität hinter der Plattform, Debitum Investments (DN Operator LLC), steht in keiner Verbindung zum ICO von 2017 oder dem DEB-Token. Dies wurde im Rahmen des Lizenzierungsprozesses von unserer Aufsichtsbehörde, der Bank von Lettland, bestätigt. Der Wirtschaftsprüfer Grant Thornton verifizierte, dass Debitum Investments niemals Mittel im Zusammenhang mit dem ICO genutzt hat und keine Verbindlichkeiten diesbezüglich trägt.

Anlegerbedenken

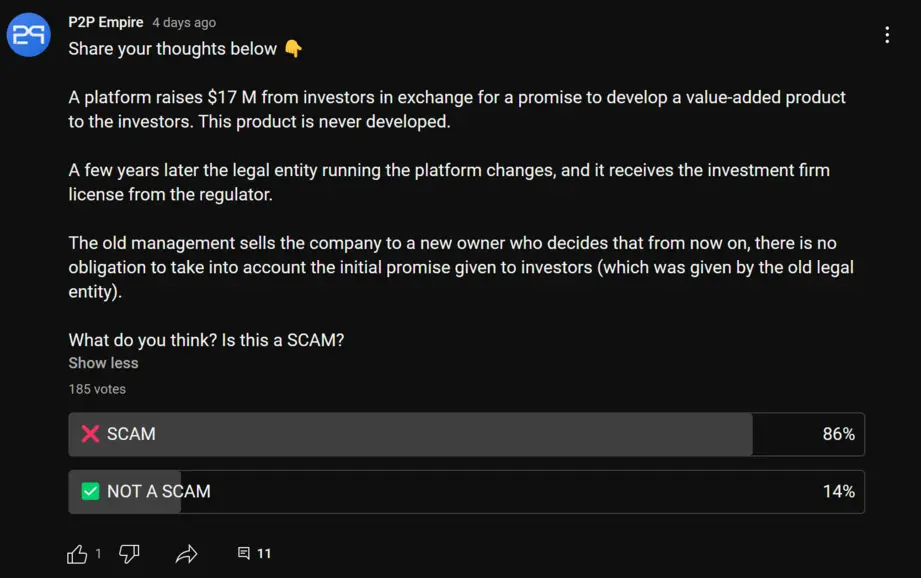

Wir haben unsere Anleger-Community zu Debitum befragt. 86 % der Befragten halten Debitum für einen Betrug.

Stand Februar 2026 hat Debitum zwar seine vertraglichen Verpflichtungen gegenüber P2P-Anlegern erfüllt, jedoch weder Mittel zurückerstattet noch Mehrwert-Funktionen für die ursprünglichen Unterstützer entwickelt, die die Entwicklung von Debitum Network finanziert haben.

Nach unserem Kenntnisstand sind weiterhin 1,75 Mio. € an Anlegergeldern in der Ukraine gebunden – trotz der Behauptung von Debitum, dass alle Mittel zurückgezahlt wurden. Diese Aussage halten wir so für nicht korrekt.

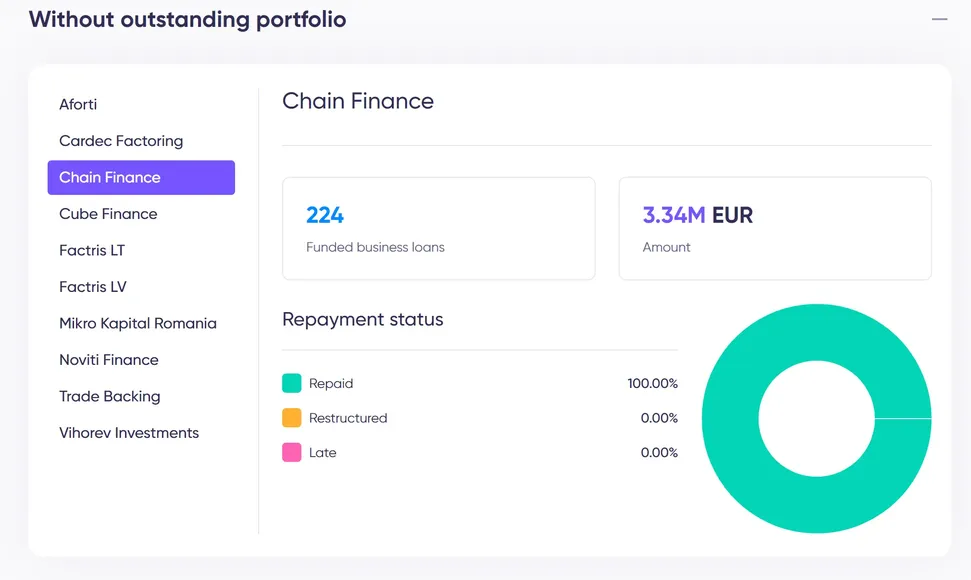

Im März 2025 ergänzte Debitum einen Haftungsausschluss in den Informationen zu Chain Finance und dem Restrukturierungsprozess.

Feedback vom neuen Management

Tatsache: Die vom Krieg betroffenen ukrainischen Kredite sind weder ausgefallen noch überfällig. Diese Kredite wurden rechtlich restrukturiert, wobei ein Rechtsgutachten unser Recht bestätigt, diesen Prozess im Namen der Anleger umzusetzen.

Jüngste Entwicklungen

Im Juli 2023 kündigte Debitum eine Restrukturierung der ukrainischen Forderungen über eine Dreiparteienvereinbarung durch SIA DN Funding Alpha (im Besitz von Debitum) an. Debitum stellte einen optimistischen Rückzahlungsplan vor, wonach der ausstehende Kapitalbetrag innerhalb von sechs Jahren nach Ende des Krieges in der Ukraine zurückgeführt werden soll.

In einem Interview im Juni 2024 erwähnte der neue CEO, dass ein externer Investor Interesse habe, ukrainische Forderungsrechte von betroffenen Anlegern mit einem Abschlag von 40 % zu erwerben.

Im Februar 2024 rebrandete Debitum erneut zu „Debitum Investments“ und wechselte auf eine neue Domain – offenbar, um sich vom negativen Ruf von Debitum Network zu distanzieren.

Ist Debitum sicher?

Du solltest vor einer Investition in eine neue P2P-Plattform immer eine gründliche eigene Prüfung durchführen.

Warum?

Wir sind tiefer eingestiegen als viele Finanzblogger, die Debitum oft nur oberflächlich bewerten. Hier ist das Ergebnis unserer Analyse.

Ursprünge von Debitum Network

Debitum Network wurde von drei Mitgründern gestartet: Martins Liberts, Donatas Juodelis und Justas Šaltinis.

Alle stehen in Verbindung mit dem lettischen Factoring-Unternehmen Factris, das Anfang 2019 ein Debitorenfinanzierungsunternehmen namens Debifo übernahm.

Laut den LinkedIn-Profilen von Donatas Juodelis und Justas Šaltinis sind beide nicht mehr aktiv an der Entwicklung von Debitum Network beteiligt.

Über einen Token-Generierungs-Event (TGE) sammelten die Gründer rund 17,2 Mio. US-Dollar in Form von Ethereum ein. Der Token sollte Nutzern potenzielle Erträge bzw. einen Mehrwert bieten.

Kurz nach der Emission wurde das Krypto-Kapital in Fiat umgetauscht und zur Finanzierung der Plattformentwicklung verwendet. Unterstützer erhielten nach aktuellem Stand weder eine Rückerstattung noch einen messbaren Nutzen aus dem DEB-Token.

Das damalige Management legte nicht transparent offen, wie die Mittel verwendet wurden. Nach unserem Eindruck hätte die Entwicklung einer Plattform wie Debitum Network nicht mehrere Millionen verschlingen müssen.

Debitums ICO und der DEB-Token

Erfahrene Anleger erinnern sich möglicherweise an den Token-Generierungs-Event (TGE), bei dem Debitum DEB-Tokens als Utility-Token an Unterstützer verkaufte. Die Erlöse sollten für Aufbau und Expansion der Plattform eingesetzt werden.

Laut Whitepaper sollte Debitum eine Finanzierungslücke für KMU schließen. Der Gründer betonte später, dass dieses Ziel weiterhin Priorität habe.

Für mehr Details zum ICO und zum ursprünglich vorgesehenen Nutzen des DEB-Tokens empfehlen wir unser vollständiges P2P-Talk-Video. Dort sagte der damalige CEO (Minute 13:45), dass fast 18 Mio. US-Dollar eingesammelt wurden. Bei Minute 15:48 erklärte der Gründer, die Mittel seien für Plattformaufbau, Marketing und Geschäftsentwicklung verwendet worden. Zudem wurde ein Ausbau des Token-Nutzens angekündigt – ein Versprechen, das später nicht umgesetzt wurde.

Aktuelle Führung

2023 wurde das Unternehmen vom früheren Management an Herrn Rengitis verkauft. Im Zuge der Transaktion wurden Hinweise auf den DEB-Token weitgehend entfernt – aus Sicht vieler Beobachter, um die ICO-Vorgeschichte aus dem Fokus zu nehmen.

Stand 2026 ist Ingus Salmiņš Eigentümer und Vorstandsvorsitzender der Debitum-Plattform.

Debitum 2.0 – Das musst du wissen

Debitum 2.0 verfolgt ein anderes Konzept als die frühe Version. Das neue Management steigerte das verwaltete Vermögen auf rund 50 Mio. €, was bemerkenswert ist – vor allem in einem Umfeld, in dem viele Plattformen Schwierigkeiten haben, ausreichend hochwertige Kreditportfolios zu finden. Gleichzeitig werden weiterhin Renditen von bis zu 15 % p. a. angeboten.

Stand Januar 2026 weist Debitum laut eigener Statistik folgende Portfolioaufteilung aus:

- Evergreen Capital (0,6 Mio. €) – externer Kreditanbahner

- Triple Dragon (6,38 Mio. €) – externer Kreditanbahner

- Sandbox Funding (10,32 Mio. €)

- DN Funding Alpha – ukrainische Kredite (laut Debitum 0,2 Mio. € – nach unseren Informationen: 1,75 Mio. €)

- Foresto (25.000 €)

- Juno Finance (365.000 €)

- Latvian Forest Development Fund (33,65 Mio. €)

- Baltic Terra (keine statistischen Updates)

Auf Basis dieser Daten sind rund 14 % des Portfolios externen Kreditanbahnern zugeordnet, während etwa 86 % auf eine Gruppe intern verbundener Unternehmen konzentriert sind – überwiegend in den lettischen Bereichen Forstwirtschaft, Land und Bau.

Interne Kreditanbahner

Debitum wird häufig als Marktplatz mit mehreren unabhängigen Kreditanbahnern wahrgenommen. Tatsächlich ist der Großteil des ausstehenden Volumens aber mit Entitäten verbunden, die in denselben Regionen und Branchenclustern aktiv sind.

Mehrere dieser Strukturen weisen zudem Überschneidungen bei Eigentümern, Management oder operativen Beziehungen auf.

Die folgende Übersicht fasst öffentlich verfügbare Informationen zu ausgewählten internen Kreditanbahnern zusammen, die über Debitum finanziert werden:

Sandbox Funding

- Im Besitz von ZIdea (Ingus Salmiņš) + Amplo (Eriks Rengitis)

- Zuvor im Besitz von WIN WIN INVESTMENTS (Henrijs Jansons)

- Größter Gläubiger von Juno Finance

- Einstiegs-Kreditanbahner, der auf Debitum stark beworben wird

Baltic Terra

- Im Besitz von Jānis Lezdiņš

- Strategie für landwirtschaftliche Flächen

- Personalüberschneidungen mit dem Dižozols-Ökosystem

BONO House

- Im Besitz von SIA BONO (Ehepartner von Galvanovskis + Juris Andžejevskis)

- CLT-/Öko-Wohnungsbauprojekte

- Stark auf Valmiera fokussiert

Foresto

- Im Besitz von Juris Andžejevskis

- Forstwirtschaftliches Aggregationsfonds-Konzept

- Gleicher regionaler/operativer Cluster

Juno Finance

- 100 % im Besitz von Guntars Galvanovskis (ehemals politisch exponiert)

- Größter Gläubiger: Sandbox Funding

- Vertrieb geleitet von Jānis Lezdiņš

LFDF (Latvian Forest Development Fund)

- Im Besitz von Intelligent Innovations → Jānis Upenieks – Parlamentarischer Staatssekretär im Finanzministerium Lettlands (politisch exponiert)

- Forstwirtschaftliche Vermögenswerte

- Frühere Überschneidung im BONO-Vorstand

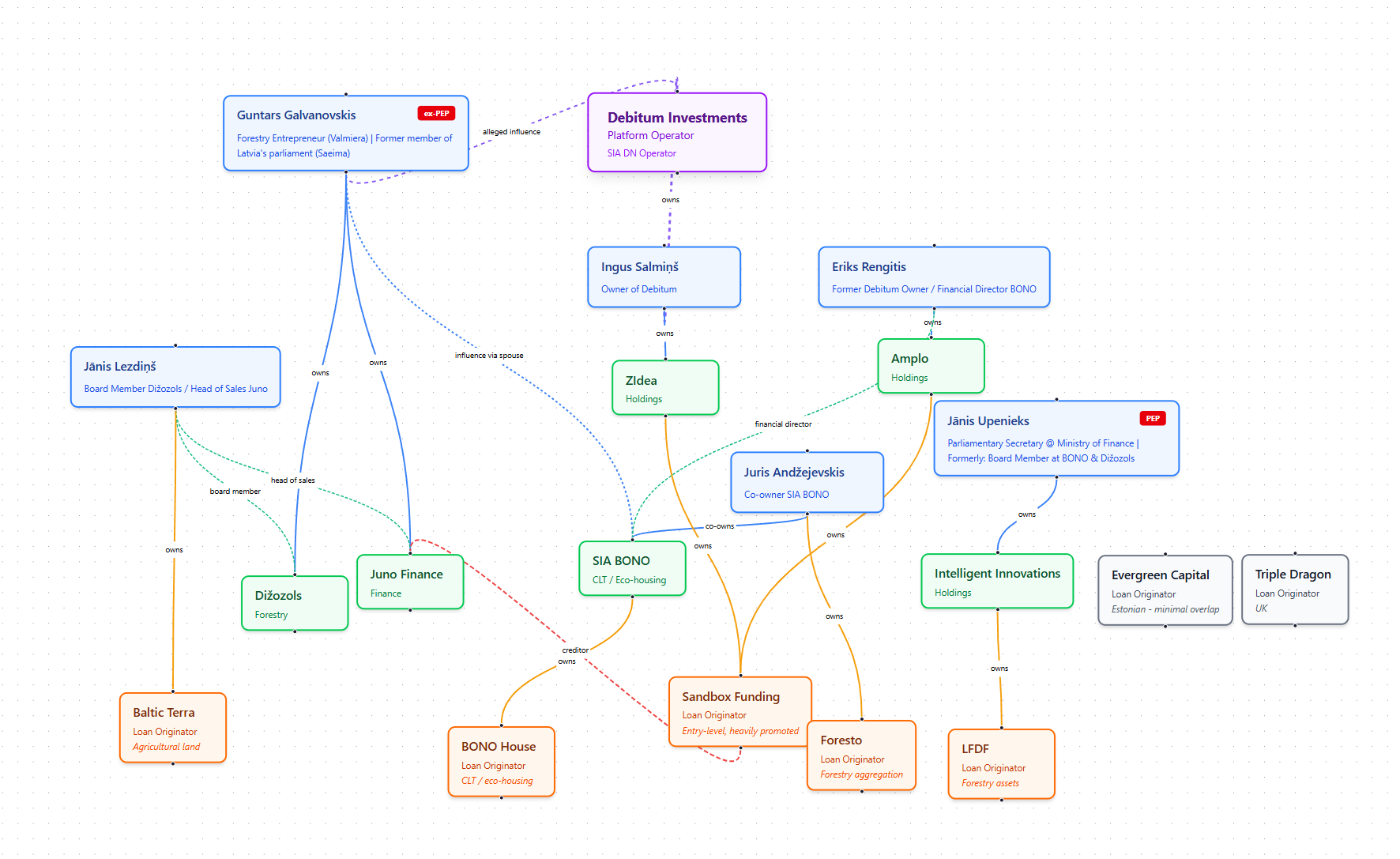

Hier ist eine Visualisierung der Führungsüberschneidungen zwischen den genannten Unternehmen.

In Summe deutet vieles darauf hin, dass Debitum vor allem ein regional fokussiertes Ökosystem aus Forstwirtschaft/Land und Bau finanziert, das über mehrere Emittenten und Finanzierungsvehikel strukturiert wird.

Wesentliche Risikoüberlegungen

Bei der Bewertung der aktuellen Struktur von Debitum sollten Anleger mehrere strukturelle und konzentrationsbedingte Risiken berücksichtigen – unabhängig von der kurzfristigen Performance:

Hohes sektorales Klumpenrisiko

Ein großer Teil des Kapitals ist einer Branche (Forstwirtschaft, Land und Bau) ausgesetzt. Das erhöht die Anfälligkeit gegenüber branchenspezifischen Abschwüngen.

Geografische Konzentration

Viele interne Kreditanbahner sind in derselben Region aktiv. Regionale wirtschaftliche oder regulatorische Schocks können sich dadurch verstärken.

Vernetzte Gegenparteien

Überschneidende Eigentümerstrukturen, Management und Gläubigerbeziehungen erhöhen das Korrelationsrisiko: Stress in einer Entität kann mehrere andere gleichzeitig treffen.

Begrenzte Diversifikation trotz mehrerer Emittenten

Auch wenn die Investments auf mehrere Emittenten verteilt sind, kann das wirtschaftliche Risiko weniger diversifiziert sein, als es auf den ersten Blick wirkt.

Abhängigkeit von Refinanzierung und Kapital-Recycling

In eng verknüpften Strukturen kann Refinanzierung eine zentrale Rolle spielen. In Stressphasen kann sich das negativ auf Liquidität und Rückzahlungen auswirken.

Auf Basis unserer Recherche haben wir Debitum direkt kontaktiert. Die Antworten wirkten nachvollziehbar, detailliert und deckten sich in weiten Teilen mit unseren Erkenntnissen. Wir haben keine Hinweise auf nicht offengelegte Eigentümerstrukturen oder regulatorische Umgehung gefunden.

Viele Risiken sind prinzipiell offen einsehbar – Anleger müssen jedoch Prospekte und Emittentenstrukturen aktiv verstehen, statt sich auf oberflächliche Diversifikationssignale zu verlassen.

Debitum Alternativen

Debitum ist aus unserer Sicht nicht die beste Wahl für risikoaverse Anleger. Die problematische Vergangenheit wird von vielen Investoren weiterhin kritisch gesehen.

Auch wenn die Kreditverfügbarkeit auf den besten P2P-Plattformen teilweise eingeschränkt ist, ist das Risiko, Kapital zu verlieren, dort in vielen Fällen niedriger.

Hier sind einige passende Alternativen zu Debitum.

Fintown

Fintown ist eine tschechische Crowdfunding-Plattform, die Kapital zur Refinanzierung des Eigenkapitals der Vihorev Group einsammelt, welche Mietobjekte in Prag entwickelt. Wer in betriebsbereite Mietobjekte investiert, kann monatliche Mieteinnahmen erwarten – eine interessante Ergänzung zu klassischen P2P-Krediten.

Das Unternehmen hinter Fintown hat eine solide Erfolgsbilanz und eine sehr gute Zahlungsmoral. Mehr dazu in unseren Fintown Erfahrungen.

Nectaro

Nectaro ist eine regulierte P2P-Plattform aus Lettland mit Investments in Kredite aus Moldawien und Rumänien. Mit Laufzeiten von 2 bis 5 Jahren bietet Nectaro häufig eine bessere Kreditverfügbarkeit als andere Plattformen. Alle Kredite sind durch eine Rückkaufverpflichtung abgesichert, was eine zusätzliche Sicherheitsebene schafft.

Mehr dazu in unseren Nectaro Erfahrungen.

Indemo

Indemo ist eine regulierte lettische Crowdlending-Plattform, die Investments in rabattierte spanische Schuldverschreibungen mit einer angestrebten Rendite von mindestens 15 % ermöglicht – bei einer Mindesthaltedauer von 2 Jahren. Das Konzept ist in der Branche ungewöhnlich und lieferte der Community bislang überdurchschnittliche Ergebnisse.

Das Geschäftsmodell wirkt klar strukturiert, und basierend auf den verfügbaren Anlegerinformationen schätzen wir das Risikoprofil im Vergleich zu Debitum als niedriger ein.

Lies unsere Indemo Erfahrungen, um mehr zu erfahren.