Monefit SmartSaver Review Samenvatting

Monefit SmartSaver is een financieringsvehikel voor de Creditstar-leningengroep, dat particuliere beleggers een spaargelijk product biedt met directe toegang tot je geld en een beoogd rendement van 7,5% per jaar. Je kunt tot €1.000 per maand direct opnemen, terwijl grotere bedragen een verwerkingstijd van 10 werkdagen kennen.

Dit zijn de belangrijkste bevindingen uit onze Monefit Smartsaver review:

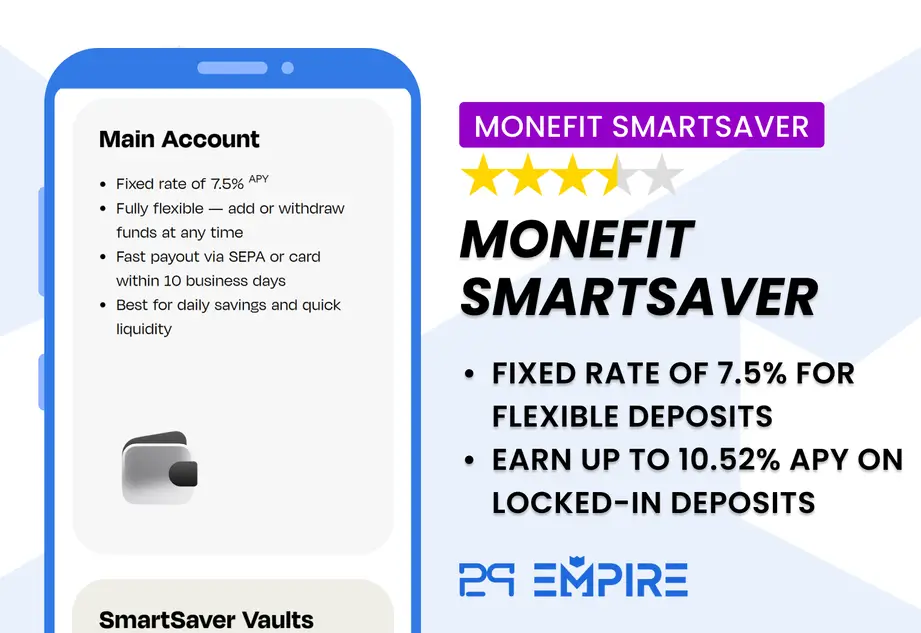

- Hoog rendement van 7,5% met flexibele opnames

- Verhoogd rendement tot 10,52% bij een vastzetperiode van 24 maanden

- €1.000 directe opname per maand

- Niet gereguleerd

Wie op zoek is naar hogere rendementen kan kiezen voor Monefit Vaults, die rendementen tot 10,52% bieden in ruil voor vastzetperiodes tot 24 maanden. Het is ook belangrijk om te weten dat SmartSaver volledige vrijheid heeft over hoe je stortingen binnen de groep worden toegewezen. Je vindt alle details in onze volledige Monefit SmartSaver review.

Wat Is Monefit SmartSaver?

Monefit SmartSaver is een beleggingsproduct ontwikkeld door Creditstar en ondersteund door Lendermarket, dat het potentieel biedt voor jaarlijkse rendementen tot 10,52%, afhankelijk van de vastzetperiode die je kiest. In deze review nemen we een grondige kijk naar hoe Monefit werkt, de kenmerken en potentiële risico's, zodat je kunt bepalen of het de juiste beleggingsoptie is voor je portefeuille.

Voordelen

- Gebruiksvriendelijk

- Vast rendement

- Leningen van een gecontroleerde financiële groep

- Redelijke liquiditeit

Nadelen

- Geen zekerheden

- Minimale opname van €50

- Geen prestatiegegevens

Wat Is Onze Mening Over Monefit?

De voorwaarden van het platform bieden weinig tot geen bescherming voor beleggers. Sommige clausules zijn behoorlijk onredelijk, vooral in vergelijking met andere platforms, vergelijkbaar met de problemen die Lendermarket had bij de lancering in 2019.

Hoewel het product op zich aantrekkelijk kan lijken, vooral gezien de geadverteerde hoge rendementen, moeten beleggers de financiële rapporten van Creditstar raadplegen om te begrijpen hoe hun geld wordt gebruikt. In 2024 rapporteerde Creditstar een winst van €7,24 miljoen en een ROE van 10,77%, met een verbeterde eigen vermogen-tot-activa ratio van 21,68%.

Deze metrics zijn sterker dan die van veel andere kredietverstrekkers in de sector, wat wijst op een relatief stabiele financiële basis, ondanks een stijgende schuld-tot-eigen vermogen ratio van 4,2x.

Monefit SmartSaver positioneert zichzelf als een alternatief voor een 'spaarrekening', met dagelijkse liquiditeit en een vast rentepercentage van 7,5%. Het gebrek aan transparantie over portefeuilletoewijzing en de afwezigheid van beleggersbeschermingsclausules roepen echter vragen op of de risico-rendementsverhouding wel gunstig is.

Voor wie bereid is geld voor langere periodes vast te zetten, bieden Monefit Vaults hogere rendementen tot 10,52% met vastzetperiodes tot 24 maanden. De eenvoud van het platform en de geadverteerde liquiditeit blijven belangrijke verkoopargumenten. Monefit claimt opnametijden tot tien dagen, wat aantrekkelijk kan zijn voor beleggers die prioriteit geven aan toegang tot hun geld.

Toch bieden concurrenten zoals Bondora's Go & Grow bijna directe opnames (voor kleinere bedragen), terwijl Esketit en Robocash doorgaans gedeeltelijke portefeuille-uitstappen binnen enkele dagen mogelijk maken via de secundaire markt. Alleen de tijd zal uitwijzen of Monefit's rendements- en liquiditeitsbeloftes betrouwbaar blijken.

Het product kan aantrekkelijk zijn voor minder ervaren beleggers die op zoek zijn naar eenvoudige rendementen, maar gezien de vage voorwaarden en beperkte beschermingen vinden we het ongeschikt voor wie transparantie en degelijk risicobeheer vooropstelt. Desalniettemin kunnen Creditstar's solide gecontroleerde resultaten een kleine, voorzichtig afgemeten exposure rechtvaardigen voor meer geïnformeerde beleggers.

Monefit Bonus

Monefit biedt een bonus van 0,25% op geïnvesteerd geld uitbetaald 90 dagen na registratie.

Risico & Rendement

Geld storten op Monefit brengt een hoog risiconiveau met zich mee. Dit platform is noch een traditioneel P2P-kredietplatform noch een marktplaats.

Het is een instrument ontworpen om extra financiering te verschaffen aan Creditstar, een kredietverstrekker die niet altijd in staat was haar verplichtingen aan beleggers op platforms zoals Lendermarket na te komen.

Creditstar Group kan deze fondsen gebruiken om haar leningportefeuilles in verschillende markten te ondersteunen of om andere ondernemingen te financieren.

Monefit's website toont aan dat de fondsen worden gebruikt om consumentenleningen in Europa te financieren. Het blijft echter onduidelijk hoe precies je stortingen worden ingezet.

Leningen van Creditstar

Creditstar Group is een gevestigde, gecontroleerde kredietverstrekkingsgroep in Europa die uitleent aan Europese leners. De kredietverstrekker is actief in Spanje, het VK, Zweden, Denemarken, Polen, Tsjechië, Estland en Finland.

Hoewel Creditstar een winst rapporteerde in haar gecontroleerde jaarverslag voor 2024, is de benadering van de kredietverstrekker om haar verplichtingen aan beleggers na te komen meer dan 'flexibel'.

Creditstar financiert haar leningen ook via Mintos en Lendermarket. Beleggers die deze platforms gebruikten, ondervonden aanzienlijke betalingsvertragingen, omdat Creditstar weigerde beleggers terug te betalen wegens een gebrek aan liquiditeit om haar leningen te financieren.

Volwassen beleggingen op Mintos werden verplaatst naar 'betalingen in afwachting', en beleggingen op Lendermarket werden met twee jaar verlengd voordat ze werden terugbetaald aan beleggers.

Dit verhoogde het risico voor beleggers en had een aanzienlijke impact op hun liquiditeit. De reden voor Creditstar's 'liquiditeitsproblemen' was mogelijk het agressieve uitleenbeleid van de kredietverstrekker en de onverwachte volatiliteit in financiering.

Slecht liquiditeitsbeheer en agressieve voorwaarden voor beleggers zijn redenen om voorzichtig te zijn bij beleggen in leningen van Creditstar.

Om de winst te verhogen, moet de kredietverstrekker meer leningen uitgeven en extra financiering veiligstellen. Dit is mogelijk de reden waarom de financiële groep nog een andere 'financieringsbron' lanceerde - Monefit SmartSaver.

Monefit SmartSaver is een eenvoudig product dat extra financiering zal verschaffen aan Creditstar. Het biedt minstens 7% APY en hoge liquiditeit.

Beleggers moeten geïnformeerd zijn dat er geen transparantie is over hoe de stortingen worden gebruikt, en dat deze niet worden gedekt door een buyback of groepsgarantie. Het doel is dit product te vermarkten als een alternatief voor Bondora's Go & Grow account.

Rendement op Monefit SmartSaver

De beleggingssite biedt een rentepercentage tot 7,5% per jaar. De rente wordt dagelijks aan je account toegevoegd. Het platform biedt ook tot 10,5% rente voor gebruikers die bereid zijn hun geld 24 maanden vast te zetten.

Dit rendement is voorlopig 'vast'. Het is onduidelijk of het platform het rentepercentage in de toekomst zal aanpassen.

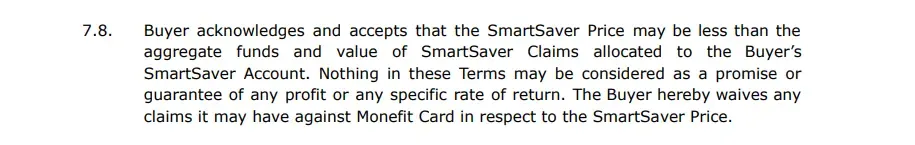

Beleggers moeten zich er echter van bewust zijn dat de 7,5% APY niet gegarandeerd is en dat het platform geen specifieke rendementen garandeert, zoals uiteengezet in haar voorwaarden.

Is Monefit SmartSaver Veilig?

Geld beleggen in een niet-transparant product is nooit een veilige praktijk. Hoewel Creditstar een gereguleerd en gecontroleerd bedrijf is, betekent dit niet dat beleggingen in ongedekte leningen veilig zijn.

Wie leidt het team?

Creditstar exploiteert de website. Voor zover wij weten is Kashyap Shah de Chief Product Officer die verantwoordelijk is voor de ontwikkeling van Monefit.

Wie is eigenaar van Monefit?

Monefit is eigendom van de Creditstar Group, waarvan de uiteindelijke eigenaar Aaro Sosaar is. Creditstar Group is gereguleerd in lokale rechtsgebieden en gecontroleerd door KPMG.

Zijn er verdachte Algemene Voorwaarden?

Voordat je een account aanmaakt, raden we je sterk aan de gebruiksvoorwaarden te bekijken om ervoor te zorgen dat je volledig op de hoogte bent van je rechten voordat je geld stort.

7.8 Geen Specifiek Rendement

Monefit SmartSaver stelt duidelijk dat de website geen belofte of garantie voor een rendement doet. Wanneer je geld stort op Monefit, doe je afstand van elke claim tegen Monefit Card, het bedrijf dat de website exploiteert.

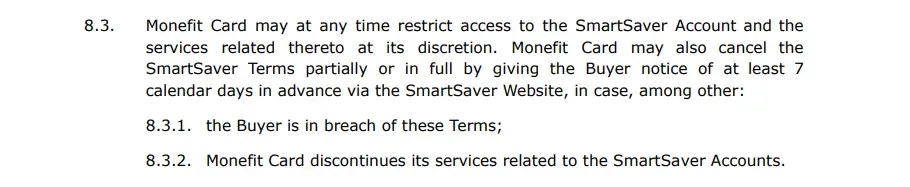

8.3 Toegang tot je account beperken

Het is belangrijk te benadrukken dat Monefit naar eigen inzicht de toegang tot je account kan beperken.

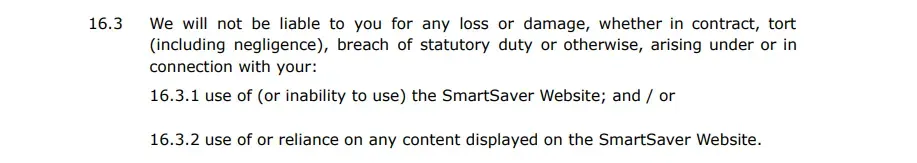

16.3 Aansprakelijkheidsvrijstelling

Als je besluit je geld te storten via Monefit Smartsaver, moet je weten dat Monefit Smartsaver op basis van de gepromote voorwaarden niet aansprakelijk is voor enige schade of verliezen.

12.5.3 Verspreiding van informatie over SmartSaver is verboden

Stel dat je informatie deelt over Monefit SmartSaver die je op hun website hebt verzameld. In dat geval kun je dit niet doen zonder schriftelijke toestemming van Monefit Card (de rechtspersoon achter Monefit SmartSaver).

Wijzigingen

Het platform kan zijn voorwaarden wijzigen door je vier weken van tevoren op de hoogte te stellen.

Je kunt het volledige document hier bekijken.

Gebruiksvriendelijkheid

Monefit SmartSaver is extreem eenvoudig in gebruik. Nadat je je account hebt aangemaakt en je identiteit hebt geverifieerd, kun je geld storten op het platform.

Je kunt kiezen voor hun Flexibele Account of opteren voor SmartSaver Vaults, die een hoger rentepercentage bieden met vastzetperiodes van zes tot 24 maanden.

De website biedt een basisdashboard voor een snel overzicht van het gestorte bedrag en het rentepercentage.

Je hebt ook toegang tot accountafschriften, een uitstekend hulpmiddel voor inzichten in je rentebetalingen.

Liquiditeit

Monefit stelt dat opnames van het Flexibele Account binnen tien werkdagen moeten worden verwerkt, hoewel deze termijn niet contractueel is gegarandeerd. Het bedrijf heeft recent een nieuwe functie geïntroduceerd waarmee beleggers tot €1.000 per maand direct kunnen opnemen, terwijl grotere bedragen onderworpen blijven aan de standaard verwerkingstijd.

Overboekingen kunnen nog steeds 1-3 extra werkdagen nodig hebben om je bankrekening te bereiken, afhankelijk van het tijdstip van je verzoek, weekenden, bankfeestdagen en de snelheid van de ontvangende bank.

We hebben de opnamefunctionaliteit niet zelf getest, omdat het risico-rendementsprofiel van Monefit het toewijzen van geld aan het platform niet rechtvaardigt.

We hebben deze functie echter niet getest omdat de risico-rendementsverhouding op Monefit niet correct is.

Ondersteuning

Aangezien Monefit SmartSaver wordt geëxploiteerd door hetzelfde team achter Lendermarket, kun je een vergelijkbaar ondersteuningsniveau verwachten. Het platform biedt alleen een basis FAQ, en hoewel live chat en e-mail beschikbaar zijn, blijven verschillende belangrijke vragen onbeantwoord.

Monefit heeft niet opgehelderd of beleggersfondsen volledig naar eigen inzicht worden beheerd vanwege de niet-gereguleerde status van het product, of stortingen worden afgeschermd of gebruikt om andere verplichtingen te dekken, of de vermelde €85 miljoen de huidige uitstaande portefeuille weerspiegelt. Ze verstrekten ook geen uitsplitsing van Creditstar's €155,5 miljoen P2P-verplichtingen, details over onderpand, prestatiegegevens van leningen gefinancierd via SmartSaver, of redenen voor het ontbreken van gepubliceerde statistieken.

Bovendien blijven de werkelijke kapitaalkosten na cashbackcampagnes en de totale rente die sinds de lancering aan beleggers is betaald onbekend.

Deze hiaten beperken de transparantie aanzienlijk voor iedereen die het risico van het platform evalueert.

Monefit SmartSaver Alternatieven

Monefit SmartSaver is een eenvoudig beleggingsproduct voor onervaren beleggers. Helaas is er niet veel informatie over hoe je fondsen worden gebruikt. Als transparantie een essentieel criterium voor je is, moet je alternatieven overwegen.

Nectaro

Nectaro is een gereguleerde P2P-kredietmarktplaats uit Letland, die hoogrenderende leningen aanbiedt gegenereerd door de DYNINO Group (Ecofinance) in Roemenië, Moldavië en de Filipijnen. Met rendementen variërend van 11% tot 13,5% onderscheidt het zich als een aantrekkelijke optie voor rendementsgerichte P2P-beleggers.

Hoewel Nectaro geen directe uitstapmogelijkheden biedt, compenseert het dit met aanzienlijk hogere transparantie: beleggers kunnen individuele financiële rapporten van elke vermelde kredietverstrekker bekijken en het onderliggende risico beter inschatten.

Dit staat in contrast met Monefit SmartSaver, waar alleen het geconsolideerde Creditstar Group rapport beschikbaar is. Lees meer in onze volledige Nectaro review.

Fintown

Een van de meest interessante kenmerken van Monefit SmartSaver is de samengestelde rente, die dagelijks aan je account wordt toegevoegd. Fintown voegt ook samengestelde rente toe aan je account, maar je kunt deze alleen aan het einde van de maand opnemen.

Het Tsjechische platform biedt tussen 8% en 12% rente op beleggingen gebruikt om huureenheden in het centrum van Praag te financieren. Als belegger weet je precies hoe je fondsen worden gebruikt.

Bovendien kun je meer rente genereren op Fintown dan met Monefit SmartSaver. Lees meer over dit unieke platform in onze Fintown review.

Income Marketplace

De Income Marketplace zou een uitstekend alternatief kunnen zijn als liquiditeit niet je primaire zorg is.

Het Estse platform biedt tot 15% rente op leningen in Azië of Amerika. Beleggen in Income Marketplace vereist dat je je geld minstens 1 maand vastzet, aangezien er geen secundaire markt is.

Income Marketplace betaalt hogere rentepercentages dan Monefit. Je fondsen worden gedekt door een buyback-garantie, in tegenstelling tot Monefit SmartSaver, dat geen zekerheden biedt. Lees meer over Income in onze Income Marketplace review.