Samenvatting van de Income Marketplace ervaring

Hoewel Income Marketplace niet zo gebruiksvriendelijk is als andere P2P leenplatformen en geen secundaire markt biedt, kunnen beleggers een stabiel rendement van meer dan 10% per jaar verdienen, wat meer is dan op andere P2P-leensites.

De belangrijkste punten uit onze ervaring met Income:

- Interessante nieuwe beschermingsregelingen

- Gemakkelijk te gebruiken platform

- Beperkte diversificatie

- Hoge rente

De Income marketplace past goed bij een stabiel en concurrerend rendement met verhoogde beschermingssystemen.

Klaar om wat inkomen te krijgen?

Wat is Income Marketplace

De Income Marketplace is een P2P-marktplaats voor leningen waarmee je kunt investeren in leningen van zeven leenbedrijven die actief zijn in verschillende markten.

Investeren op Income kan je tot 15% jaarlijkse rente opleveren. Het platform is transparant in het delen van relevante financiële overzichten, maar kan het concurreren met andere P2P-leensites? Dat ontdek je in onze diepgaande ervaringen met Income Marketplace.

De onderliggende technologische infrastructuur en het toezicht op de leningenportefeuille van Income is superieur aan wat we hebben gezien op andere platformen of P2P-marktplaatsen. De cashbuffer en het junior aandeel zijn ook uniek, waardoor Income een interessante investeringssite is.

Vraag je je af hoe de Income Marketplace werkt? Bekijk onze Income Marketplace ervaringen om meer te weten te komen over het platform.

Voor- en Nadelen van Getincome

Zoals bij elk Peer-to-Peer leenplatform zijn er altijd voor- en nadelen die je moet overwegen.

Voordelen

- Tot 15% rente

- Betere beschermingsregeling tegenover op de meeste P2P-marktplaatsen

- Ervaren management

- Gevestigd in Estland

Nadelen

- Geen secundaire markt

- De ondersteuning voldoet niet altijd aan de verwachtingen van de gebruikers

- Minder gebruiksvriendelijk dan andere platformen

- "Fondsen in Herstel" worden niet weergegeven op de statistiekenpagina

Uitnodigingscode Income

De Income marketplace biedt wel een Income verwijzingscode voor nieuw geregistreerde beleggers. Typ de Income uitnodigingscode VI1MHQ in om een 1% cashback bonus te krijgen, berekend over je geïnvesteerde bedrag gedurende de eerste 30 dagen van je registratie.

Meld je aan met onze partnerlink of voer de verwijzingscode in om te profiteren van deze Income Marketplace bonus.

Klaar om passief inkomen te verdienen op GetIncome.com?

Eisen van Income

Om rente te verdienen op je investering op Getincome, moet je aan specifieke eisen voldoen.

- Een bankrekening op je naam hebben in de EER-landen (Europese Economische Ruimte), Noorwegen, IJsland of Liechtenstein.

- Ten minste 18 jaar oud zijn

- Zorg voor je identificatiedocumenten

De verificatie van je identiteit duurt minder dan 2 minuten. Je krijgt een QR-code waarmee je snel een selfie en een foto van je identiteitskaart kunt maken.

Om geld over te maken naar Income, moet je geld storten op de LHV bankrekening van Income. Vergeet niet je referentienummer toe te voegen zodat de marktplaats je storting kan toewijzen aan je beleggersrekening. Je vindt het referentienummer in je Getincome-account. De overschrijving mag niet meer dan twee werkdagen duren.

Houd er rekening mee dat je binnen de EU of EER moet wonen om op Income Marketplace te kunnen investeren. Het platform biedt geen investeringsmogelijkheden voor investeerders van buiten Europa.

Risico & Rendement

Als het gaat om P2P-leningen moet je altijd de kwaliteit van de beschermingsregeling en de kwaliteit van de leningen waarin je investeert kunnen beoordelen.

Met andere woorden, kijk naar de terugkoopgarantie, en controleer de financiële informatie van de leningverstrekkers en de prestaties van hun leningenportefeuille.

Laten we eerst eens kijken naar de terugkoopgarantie.

Terugkoopgarantie Uitgelegd

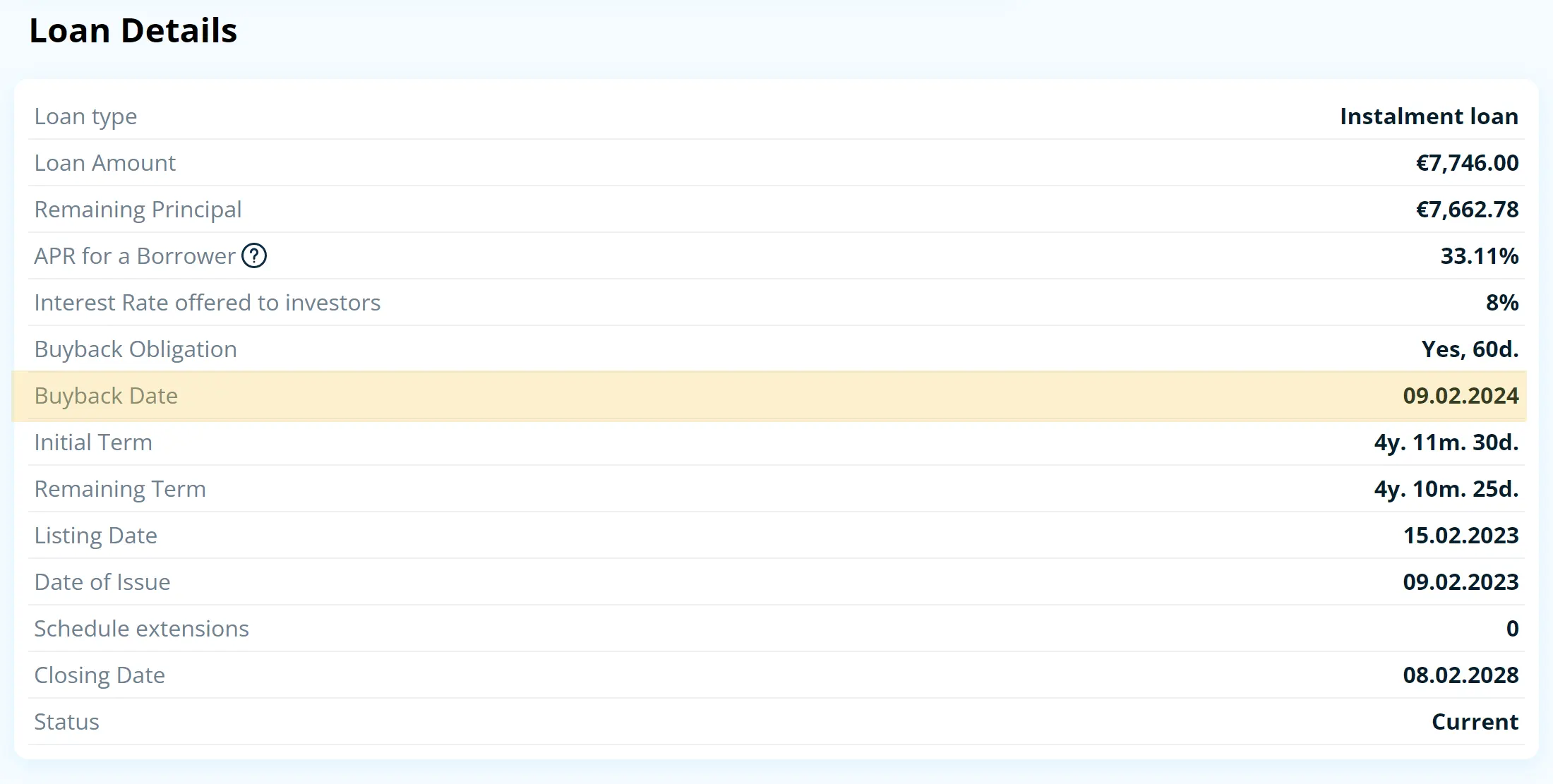

Een terugkoopgarantie van 60 dagen op Income dekt je investering. Dit betekent dat de leningverstrekker belooft je investering terug te kopen en de opgebouwde rente terug te betalen als de aflossing van de lening 60 dagen vertraging oploopt.

Ervaren beleggers begrijpen dat de terugkoopgarantie slechts zo goed is als de financiën van de geldschieters en de prestaties van hun leningen.

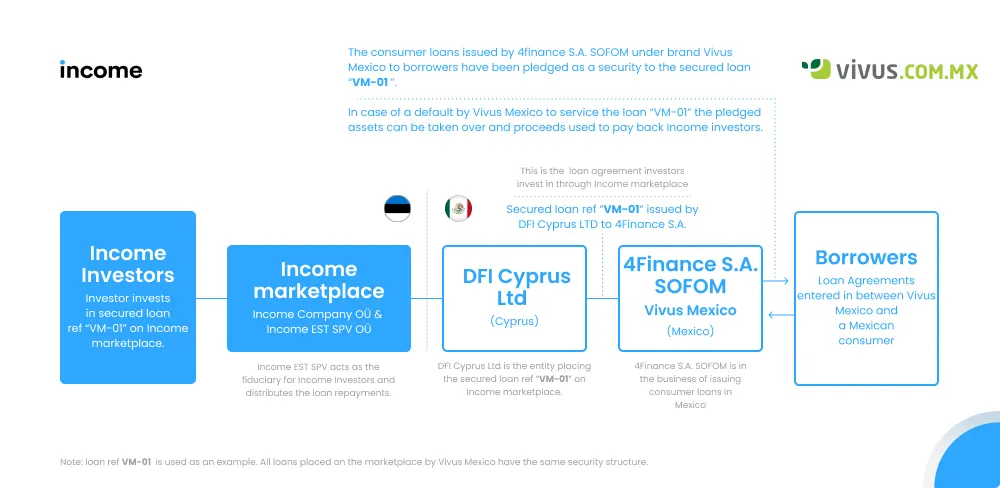

Vergeet niet dat bepaalde leningverstrekkers hun leningen op Income via SPV noteren. Niet-Europese kredietverstrekkers nemen doorgaans een SPV op die leningen op de marktplaats vermeldt. Dit is het geval met ClickCash Brazilië en ook met Danabijak Indonesië. Laten we de drie leningverstrekkers kort onder de loep nemen.

Vivus Mexico

Vivus Mexico is een geldschieter in Noord-Amerika, die een deel van de portefeuille financiert met P2P-investeerders. Een pandrecht stelt de leningen veilig. Het pandrecht is gelijk aan ongeveer 33% Junior Share, wat genoeg zou moeten zijn om de investeerders te dekken als de leningverstrekker in gebreke blijft.

De leningverstrekker neemt het FX-risico op zich, omdat de leningen in MXN worden verstrekt maar in EUR worden gefinancierd. De meeste leningen van Vivus Mexico hebben een looptijd van maximaal zes maanden.

Lezers van ons project die ons financieel steunen hebben toegang tot ons exclusief interview met de CEO van Vivus Mexico om meer te weten te komen over de kredietverlening in Mexico.

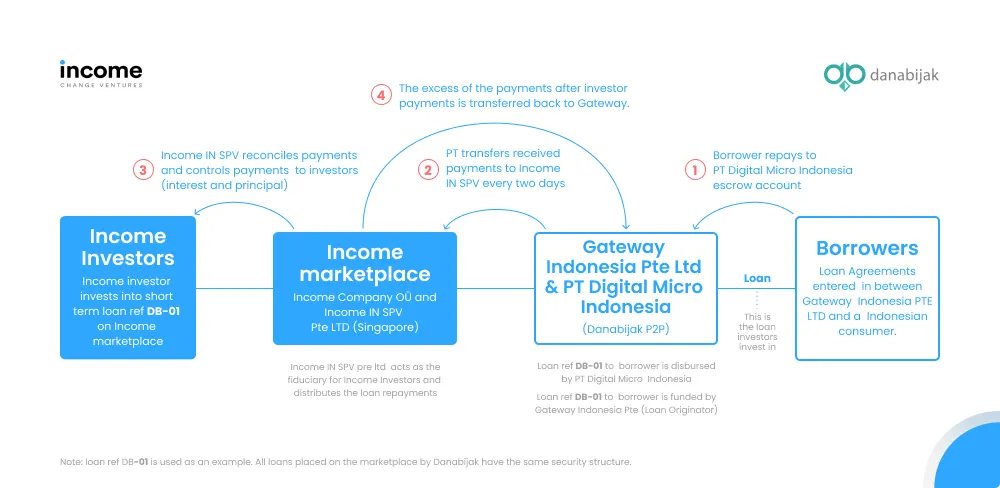

Danabijak Indonesië

Danabijak is een Indonesisch fintech bedrijf dat betaalleningen verstrekt aan de onderbankte middenklasse in Indonesië.

Danabijak is opgericht in 2016, en sindsdien heeft het bedrijf €16M aan leningen verstrekt. Momenteel is de leningenportefeuille goed voor €788.000.

Net als ClickCash gebruikt ook Danabijak een SPV om leningen op de Income Marketplace te noteren.

Ervaar de onderstaande beveiligingsstructuur voor meer informatie over het proces.

Door te investeren in leningen van Danabijak financier je leningen in EUR die zijn uitgegeven in IDR. Dit betekent dat de geldschieter het FX-risico draagt.

Hoewel Kreston International het financiële verslag over 2020 controleert, is dit verslag niet openbaar beschikbaar op de Income Marketplace. Uit het vermelde financiële informatieblad hebben we opgemaakt dat Danabijak in 2020 €601.000 heeft verloren door de gevolgen van de COVID-19 pandemie.

Vraag je je af hoe Income zich verhoudt tot andere platformen? Bekijk onze vergelijking tussen Income Marketplace en Esketit.

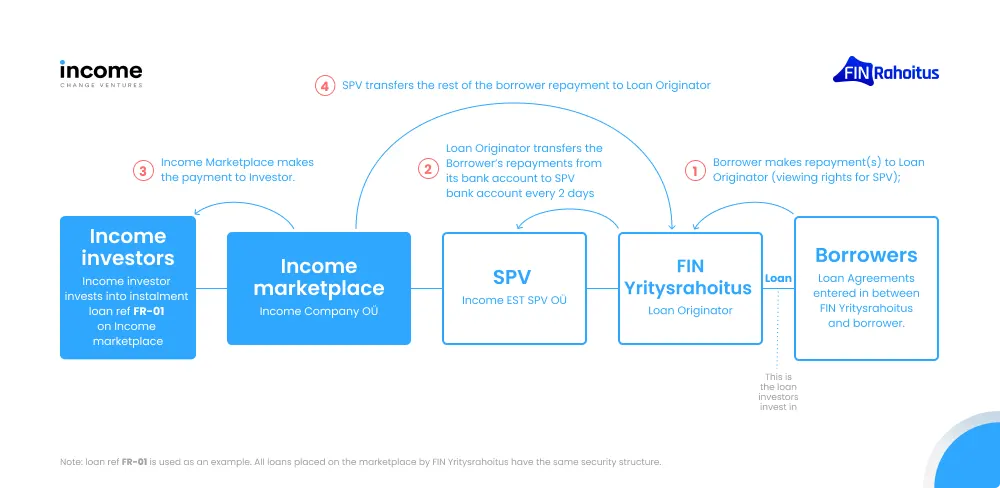

FIN Yritysrahoitus

FIN Yritysrahoitus is een Finse kredietverstrekker die geld leent aan KMO's (kleine en middelgrote ondernemingen). Het JKP van de lener varieert van 16,2% tot 133,8%. De kredietverstrekker werd opgericht in 2015, en sindsdien heeft het bedrijf €6,8M aan leningen verstrekt.

De huidige portefeuille is goed voor €1,2M. De leningen van deze Finse kredietverstrekker worden genoteerd via een SPV (Income EST SPV OU).

Hier is de beveiligingsstructuur:

FIN Yritysrahoitus Oy wordt gecontroleerd door Aurinkolahden Tilintarkastus OY. Gecontroleerde verslagen zijn echter niet openbaar beschikbaar op de Income Marketplace.

Wat je ook moet weten is dat de CEO van Income optreedt als bestuursadviseur van FIN Yritysrahoitus.

In 2020 was FIN Yritysrahoitus niet winstgevend.

De Income Marketplace neemt voortdurend nieuwe leninggevers in dienst. Je kunt nu investeren in leningen van Danarupiah (Indonesië) of Vivus Mexico. Het platform heeft onlangs Juancho Te Presta aangetrokken, een kredietverstrekker die wordt gesteund door Rapicredit en die je ook kunt vinden op Bondster.

Income's Grondig Onderzoek En Onboarding

Laten we nader ingaan op het onboardingproces van kredietverstrekkers op de Income Marketplace.

Eerst verzamelt het platform gegevens over het leenbedrijf. De kredietverstrekker moet juridische documentatie en financiële overzichten verstrekken en uitleggen hoe het bedrijf leningen verstrekt.

In de tweede stap analyseert de risicomanager van Income de documentatie. De belangrijkste factoren waar het platform naar kijkt zijn de prestaties van de leningenportefeuille en de winstgevendheid van de portefeuille.

Het hoofd Onboarding op Income bekijkt de informatie vanuit verschillende dimensies en beoordeelt de financiële overzichten van de kredietverstrekker.

Soms is een groepsgarantie vereist als de kredietverstrekker geen goede staat van dienst heeft. Dit kan een geval zijn waarin de uitlener een startup is die onder een meer vooraanstaande financiële instelling opereert.

Vervolgens berekent de marktplaats het ondergeschikte aandeel en legt de resultaten ter goedkeuring voor aan de directie. Als de beslissing gunstig is, ontvangt de kredietverstrekker een aanbod.

Zodra het aanbod is aanvaard, voert het platform een saniteitscontrole uit en evalueert het de leningovereenkomsten, bankafschriften en leningdocumenten om te zien of de leningen worden gedekt door onderpand.

Als alles goed gaat, wordt de geldschieter aan boord genomen, en wordt een API-integratie met het bedrijf tot stand gebracht, zodat Income de prestaties van de opgenomen leningen rechtstreeks vanuit het leningbeheersysteem van de geldschieter kan spiegelen.

Om de zes maanden voert het platform een volledigheidscontrole uit en evalueert het de prestaties van de hele leningenportefeuille, wat helpt bij het bepalen van een nieuw junior aandeel.

Junior Share & Cashflow Buffer uitgelegd

De Income Marketplace profileert zich als de veiligste marktplaats van Europa. De marktplaats introduceert extra beschermingsmechanismen zoals junior aandeel en cashflowbuffer.

Junior share is de verbeterde versie van Skin in the Game. Skin in the Game vertegenwoordigt het percentage van de op het platform vermelde lening dat rechtstreeks uit de balans van de kredietverstrekker wordt gefinancierd (niet belegbaar voor investeerders). Het junior aandeel is achtergesteld aan de fondsen van investeerders.

Het Junior Share beschermt je geld als de uitlener in gebreke blijft.

Laten we eens kijken naar de verschillen tussen Skin in the Game en Junior Share om de unieke bescherming op Income beter te begrijpen.

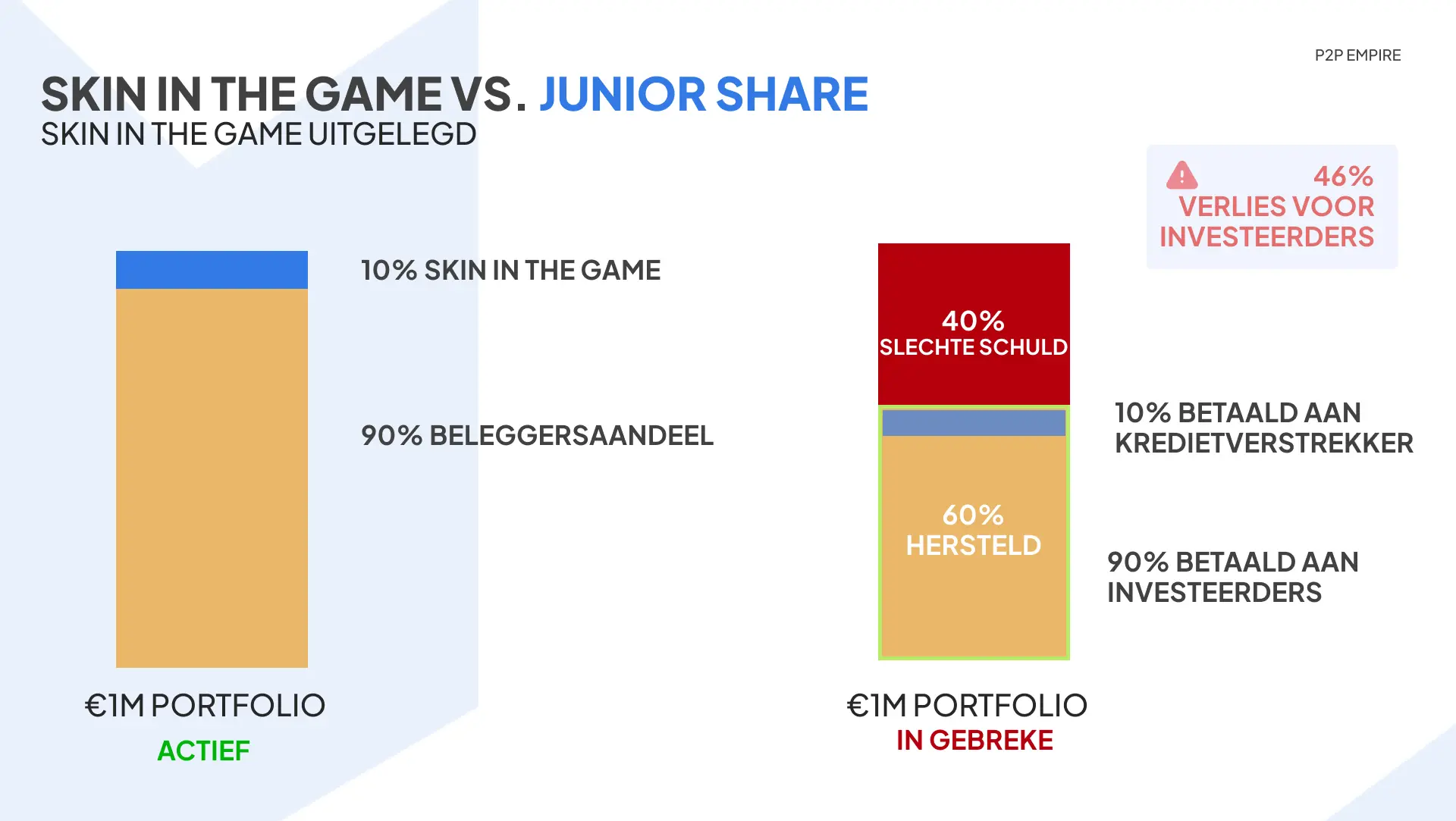

Dus laten we zeggen dat een kredietverstrekker met een portefeuille van €1 miljoen leningen met 10% skin in the game in gebreke blijft.

In de volgende stap begint een incassobedrijf met het invorderingsproces.

Laten we aannemen dat 40% van de portefeuille niet kon worden gerecupereerd, wat betekent dat 60% van de leningenportefeuille de uiteindelijke waarde is die nu evenredig zal worden verdeeld onder de geldschieter en de investeerders.

In dit scenario hebben de kredietverstrekker en de investeerders evenveel kans om de schuld terug te krijgen.

In dit geval zouden beleggers 46% van hun investeringen verliezen. 40% is oninbare schuld, en 6% gaat naar de kredietverstrekker.

Dat is in feite hoe skin in the game werkt.

Laten we nu kijken naar de Junior Share.

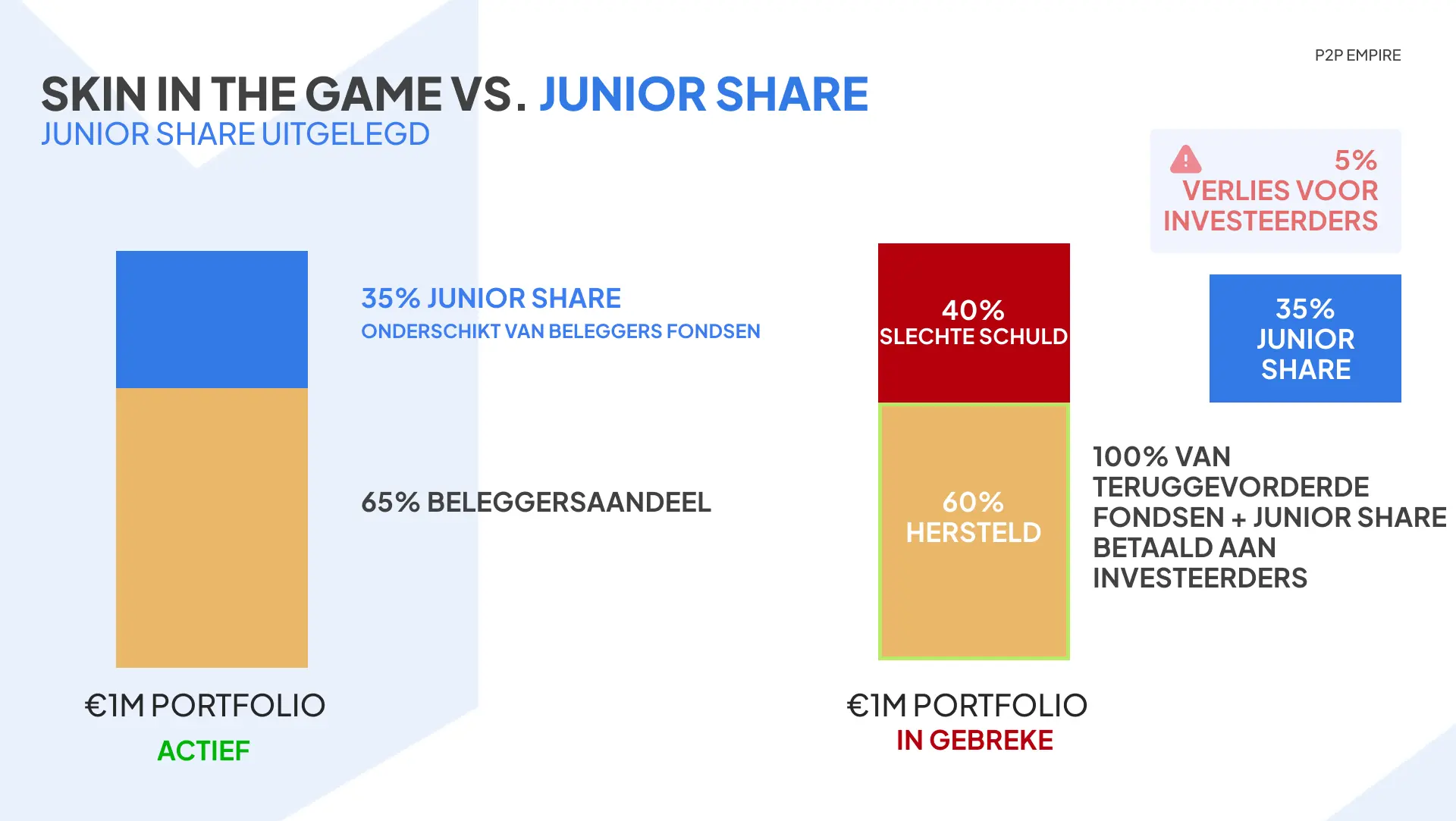

De kredietverstrekker zal een portefeuille van €1 miljoen op de platformen noteren, waarvan 35% is gereserveerd als Junior Share. Dat betekent dat slechts 65% van de portefeuille belegbaar is voor de investeerders.

Wat belangrijk is om te benadrukken is dat de Junior Share ondergeschikt is aan de fondsen van de beleggers. Laten we eens kijken wat dat betekent.

Dus laten we zeggen dat de kredietverstrekker failliet gaat, en dat het incassobureau 40% van de leningen niet kan terugvorderen.

Dat valt mee, want de investeerders hebben slechts in 65% van de leningenportefeuille geïnvesteerd. Het junior aandeel zal eerst aan de investeerders worden betaald om de verplichtingen te dekken voordat er iets aan de geldschieter wordt betaald.

In dit geval krijgen de beleggers dus alle gerecupereerde middelen, wat resulteert in slechts 5% verlies voor de beleggers.

Dat solide beschermingsmechanisme vermindert je risico om geld te verliezen als een uitlener in gebreke blijft.

Berekening Junior Share

Op basis van de kwaliteit van de leningenportefeuille berekent Income Marketplace voor elke kredietverstrekker het juiste percentage van het junior aandeel.

Dit betekent dat elke kredietverstrekker het bedrag van de junior share uit zijn balans in elke lening moet investeren.

Het is als SKIN IN THE GAME OP STEROÏDEN.

De berekening van het junior aandeel is heel eenvoudig.

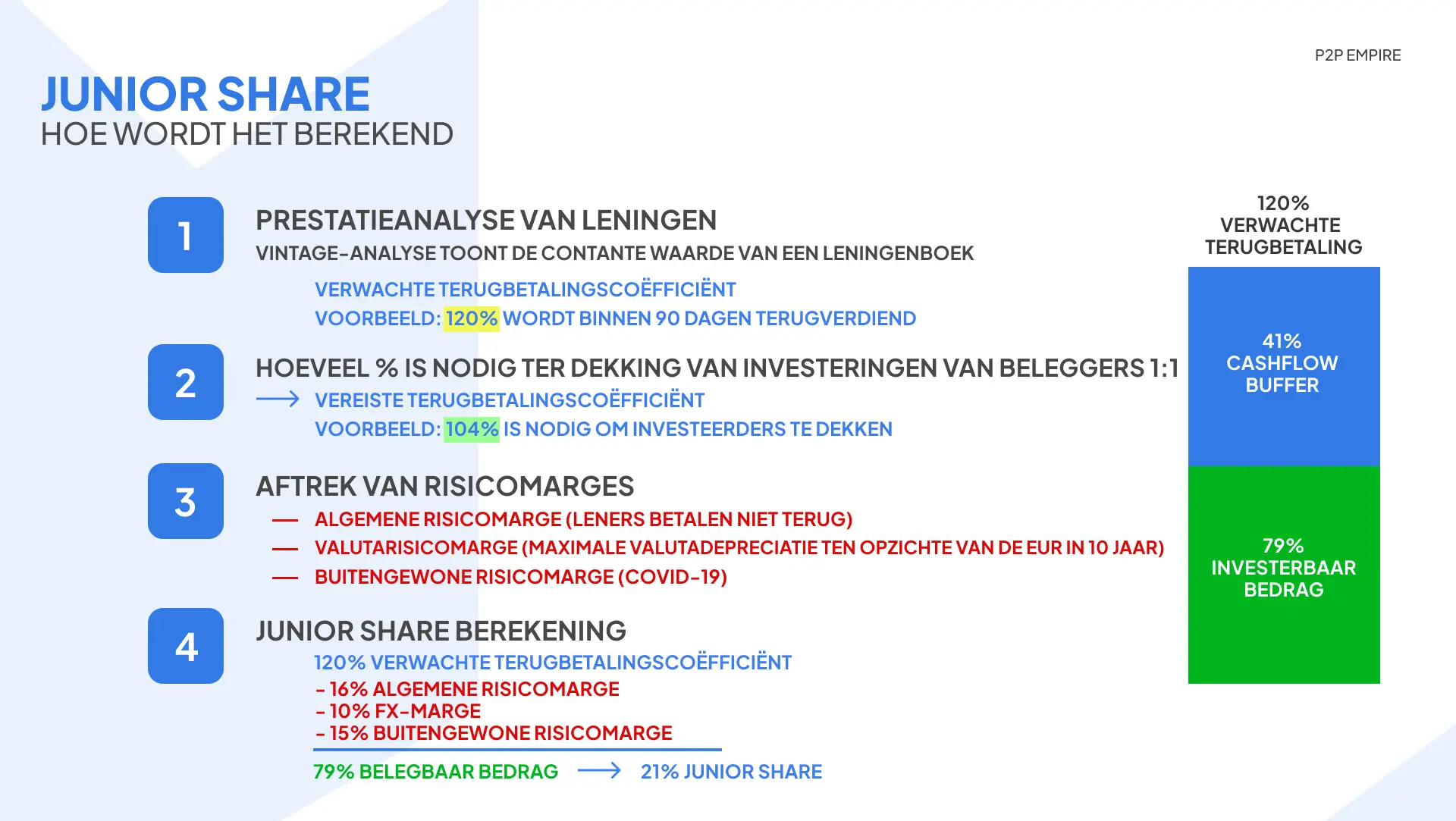

Eerst analyseert het platform de prestaties van de portefeuille van de kredietverstrekker.

De prestatieanalyse van leningen is het cruciale element in elk onderzoeksproces, omdat het je een idee geeft van de contante waarde van een portefeuille binnen een bepaalde tijd.

Dus laten we aannemen dat we binnen drie maanden 120% van de portefeuille verwachten te ontvangen. Dit bedrag omvat ook de rente en vergoedingen die de leners betalen.

In de kredietverlening wordt deze variabele de verwachte terugbetalingscoëfficiënt genoemd.

Om dit te achterhalen moet het platform toegang krijgen tot de prestaties van het leningenboek.

In de volgende stap moet Income Marketplace uitzoeken hoeveel de vereiste terugbetalingscoëfficiënt is om de verplichtingen aan investeerders te dekken.

Dat is inclusief leninghoofdsom, rente en vergoedingen voor het platform. Laten we aannemen dat het 104% is.

Nu weet het platform dus hoeveel er moet worden teruggevorderd en hoeveel er naar verwachting zal worden teruggevorderd op basis van de prestaties van de leningenportefeuille.

In de derde stap trekt het platform risicomarges.

Als de kredietverstrekker in gebreke blijft, zijn er risico's dat je niet alles zult kunnen terugkrijgen.

Een risicofactor kan zijn dat de lener besluit niet te betalen, dat de wisselkoers verandert, of dat er een wereldwijde pandemie uitbreekt, waardoor leners hun baan verliezen.

De Income Marketplace berekent elke risicomarge apart, en die is nooit voor alle kredietverstrekkers hetzelfde.

Dus nu kan het platform het te investeren bedrag berekenen door de risico's af te trekken van de verwachte terugbetalingscoëfficiënt.

In dit geval zullen investeerders 79% mogen investeren in een lening, en ze zouden volledig gedekt zijn als alle potentiële risico's werkelijkheid worden.

De kasstroombuffer is het verschil tussen het te investeren bedrag en de verwachte aflossing.

Een kanttekening die het vermelden waard is, is dat Income elke zes maanden of wanneer het product en zijn prijsstelling veranderen, het junior aandeel opnieuw berekent.

De geldschieter heeft dus een veel grotere "Skin in the Game (Junior Share)" als Income Marketplace bepaalt dat de kwaliteit van de portefeuille niet zo goed is of dat de risico's te hoog zijn. Het is een vergelijkbaar principe als bij de evaluatie van de LTV voor vastgoed; alleen evalueert men in dit geval de contante waarde van de leningenportefeuille.

In het geval van een in gebreke gebleven kredietverstrekker neemt Income de inning van leningen van de hele portefeuille over en betaalt investeerders eerder terug dan de kredietverstrekker.

Beleggen op Income of andere marktplaatsen hangt af van je risicobereidheid en beleggingsvoorkeuren. Vergeet niet dat elke "beschermingsregeling" geen 100% garantie biedt. Door te investeren in P2P-leningen draag je het wanbetalingsrisico, en dat geldt voor elk platform.

Als je op zoek bent naar hogere bescherming, rentebetalingen voor uitgestelde leningen, betere controle van kredietverstrekkers en geen hangende betalingen, dan is Income ongetwijfeld de beste optie.

Is Income Veilig?

Dit deel van onze Income ervaring zal dieper ingaan op het beheer en de voorwaarden van het platform.

Income's kantoor in Tallin (HQ) is Tornimäe 5 business center 3e verdieping, kamer D1 (naast Deloitte). Het is vrij gemakkelijk te vinden.

Hier kun je de hoogtepunten bekijken van ons bezoek aan Income Marketplace.

Wie Leidt het Team?

De CEO en medeoprichter Kimmo Rytkönen leiden het team achter getincome.com. Kimmo heeft eerdere ervaring in het Indonesische bankwezen. Hij adviseert ook bedrijven in de verzekerings- en kredietsector in Finland. Eerder financierde Kimmo Aasa, een kredietverstrekker die leningen uit Zweden op Mintos noteerde.

Volgens ons onderzoek heeft het bedrijf nog eens zeven werknemers in dienst. Je kunt meer over het team te weten komen op Getincome.com.

Wie is de Eigenaar van het Platform?

Volgens het Estse handelsregister is Income Company OU eigendom van drie aandeelhouders Mikk Läänemets, Kimmo Joonas Rytkönen en Alexander Hauptmann.

Mikk is een van de leden die vermeld staan op de teampagina van getincome.com. Hij is advocaat van beroep. Hij heeft eerder gewerkt bij Aasa Global, een leenbedrijf uit Polen. Mikk heeft, evenals Kimmo, eerder gewerkt bij Supernova JV, een aan Aasa verwant bedrijf.

Alexander Hauptmann is de 26-jarige zoon van Karl Hauptmann, de Raad van Toezicht. Zijn rol is om toezicht te houden op de belangen van de familie.

Bekijk hier ons laatste interview met de CEO:

Zijn er Verdachte Algemene Voorwaarden?

Bij het beoordelen van P2P-leenplatformen moet je altijd de voorwaarden doornemen om je rechten en plichten volledig te kennen.

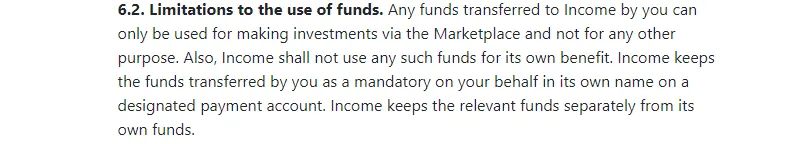

Opslag van Fondsen

Income maakt duidelijk dat het platform jouw middelen niet anders kan gebruiken dan door namens jou te investeren in leningen.

Helaas vermeldt het platform in zijn voorwaarden niet hoe Income je geld veilig stelt.

De FAQ sectie van het platform slaat je geld op een aparte bankrekening op. Deze informatie zou ook in de voorwaarden vermeld moeten worden.

Deze info zal waarschijnlijk verouderd zijn, want we hebben vernomen dat Income Marketplace overgaat tot het implementeren van VIBAN-rekeningen bij Lemonway. In dat geval stuur je je geld helemaal niet naar Income maar naar je bankrekening bij Lemonway, die gebruikt zal worden om geld over te maken naar de kredietverstrekkers.

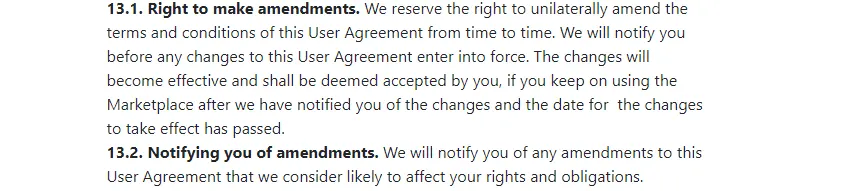

Wijzigingen

Income behoudt zich het recht voor de voorwaarden op elk moment te wijzigen. Het platform belooft je te informeren over komende wijzigingen, maar noemt geen specifiek tijdsbestek.

We begrijpen dat voorwaarden kunnen veranderen; het zou echter transparanter zijn om duidelijk te maken hoeveel tijd de gebruikers hebben om de nieuwe voorwaarden te beoordelen.

Toegang tot Leningsovereenkomsten

Investeerders zouden pas toegang moeten hebben tot de leningsovereenkomsten nadat ze de investering hebben gedaan. Helaas deelt Income de leningsovereenkomsten niet publiekelijk vóór de investering. Dit is iets waar je goed op moet letten.

De reden hiervoor is waarschijnlijk de verschillende structuren in diverse bedrijfsmodellen. Elke kredietverstrekker volgt een iets ander schema, en een sjabloon zou onvoldoende gegevens opleveren.

Je kunt de opdrachtovereenkomsten bekijken bij het opzetten van je auto-invest. Elke kredietverstrekker heeft een overeenkomst van opdracht die past bij het bedrijfsmodel.

Mogelijke Rode Vlaggen

- De kredietverstrekker ClickCash uit Brazilië voldoet niet aan de terugkoopgarantie. De ClickCash-portefeuille vertegenwoordigt 2,6% van de gehele portefeuille onder beheer van Income.

Onze mening over Income Marketplace

Income is heel transparant als het gaat om het delen van de structuur van hoe je investeert in leningen van verschillende kredietverstrekkers.

Het lijkt erop dat ze veel tijd hebben besteed aan het uitzoeken hoe ze de terugkoopgarantie kunnen verbeteren en ervoor kunnen zorgen dat de kredietverstrekker geïnteresseerd is in het terugvorderen van de schuld.

Tijdens ons bezoek aan het kantoor van Income in Tallinn hadden we diepgaande gesprekken met de CEO, de nalevingsmanager en de risicomanager.

We hebben ook informatie ontvangen over hun workflow en de technologie die het platform beheert en de prestaties van het leningenboek bewaakt.

De technologische infrastructuur van Income is aanzienlijk geavanceerder, waardoor de nauwkeurigheid van het toezicht toeneemt en mogelijke menselijke fouten afnemen.

De marktplaats heeft ons ook zijn portefeuilleanalyse laten zien en uitgelegd hoe ze de kwaliteit van de portefeuille en de contante waarde ervan evalueren.

Income heeft een goede indruk op ons gemaakt, en ze hebben ambitieuze plannen voor de toekomst.

Hun risicotolerantie voor landenrisico is relatief conservatief, wat ook de veiligheid van je beleggingen op het platform vergroot.

Toen we met de risicomanager spraken en vroegen naar zijn favoriete leningen op Income Marketplace, benadrukte hij de leningen op afbetaling van Danabijak, die momenteel worden aangeboden voor 15% rente per year.

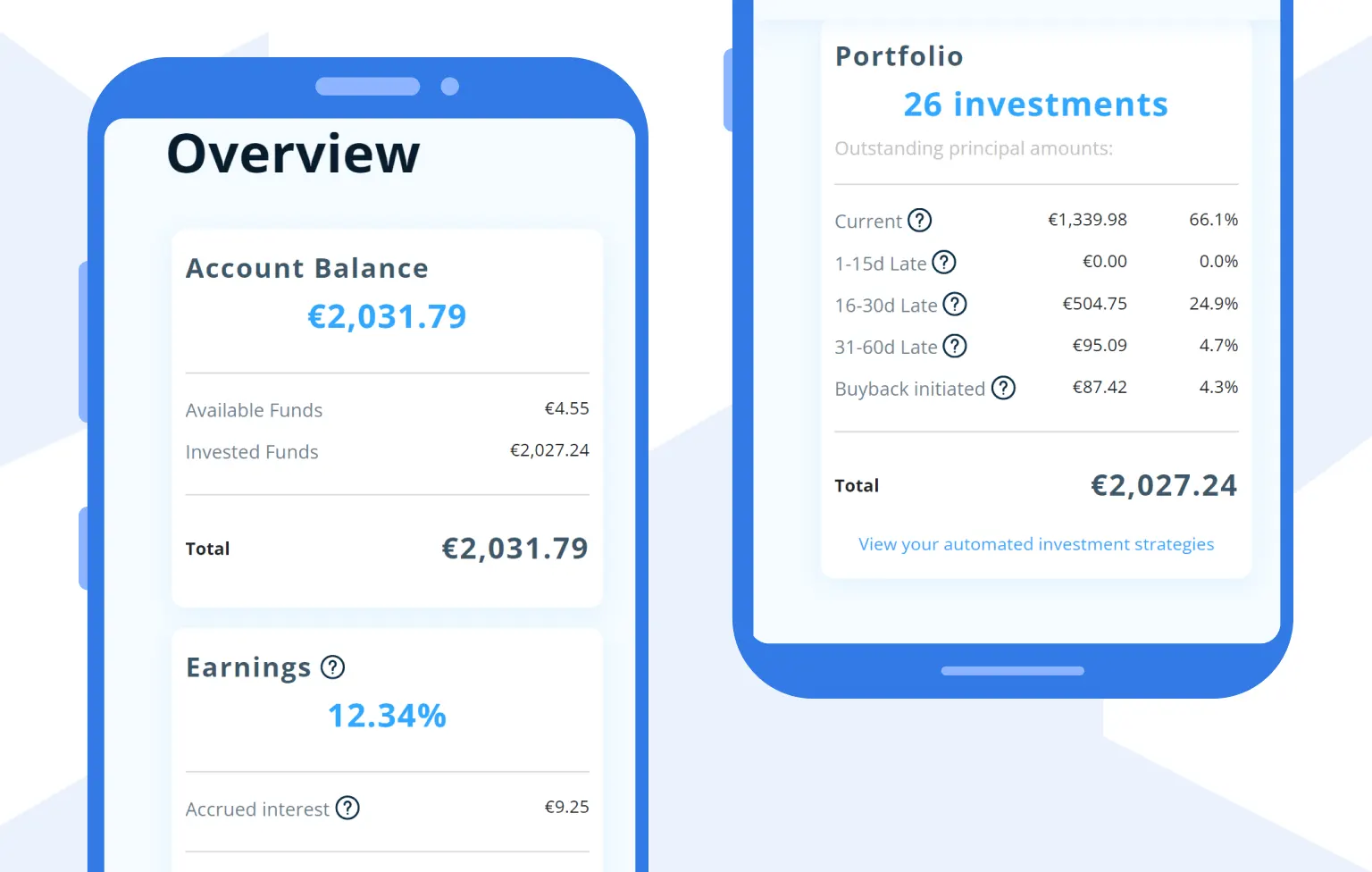

We gebruiken Income Marketplace nu bijna twee jaar, en onze ervaring met het platform is goed.

Income Marketplace maakt haar beloften waar met hoge rendementen en een betrouwbare terugkoopgarantie. Je kunt meer te weten komen over onze blootstelling aan P2P-leningen in onze P2P-portefeuille.

Vind je deze ervaring leuk? Nodig ons uit voor een kop koffie ☕

Bruikbaarheid

De bruikbaarheid van Income is niet de beste maar voldoende voor de meeste P2P-beleggers. Op het platform kun je handmatig beleggen of je geautomatiseerde beleggingsstrategie instellen.

Auto Invest

De auto-invest komt met veel filteropties. Je kunt de leenbedragen, rentepercentages, leentermijn, leentype, land, kredietverstrekker, status en leningverlengingen bepalen.

Vanuit ons perspectief biedt auto-invest meer dan momenteel wordt ondersteund door de beschikbaarheid van leningen.

Herinner je dat de Income Marketplace niet het beste platform is om je portefeuille te diversifiëren. Er zijn momenteel slechts acht kredietverstrekkers die hun leningen op het platform vermelden.

Je zou kunnen denken dat Income de auto-invest heeft gebouwd om in de toekomst mogelijk meer nieuwe kredietverstrekkers en beleggingsproducten toe te laten.

🧾Aftrek van belasting door Income Marketplace?

Income Marketplace int geen belasting van je inkomsten. Je kunt in je dashboard een PDF-bestand downloaden van je rekeningoverzicht voor de geselecteerde datum, met al je inkomsten, inclusief rente en bonussen. Wanneer je belastingaangifte doet in het land waar je belastingplichtig bent, kun je dit rapport opslaan en indienen bij de juiste belastingdienst.

Liquiditeit

Income Marketplace heeft geen secundaire markt of een één-klik exit-knop. Dit betekent dat de liquiditeit van je portefeuille afhankelijk is van de looptijd van de lening waarin je investeert.

Income biedt investeringsmogelijkheden in verschillende leningen. Veel zijn payday leningen uit Indonesië met een relatief korte leentermijn van een maand.

Als je besluit daarin te investeren, kun je het grootste deel van je investeringen binnen twee maanden terugtrekken als je investeert in kortlopende leningen.

Vroegtijdige Terugkoop

Income Marketplace heeft onlangs een " Vroegtijdige Terugkoop" optie geïntroduceerd waarmee je vóór de einddatum van de looptijd van de lening uit je positie in langlopende leningen kunt stappen. Dit is nuttig voor beleggers die geïnteresseerd zouden zijn in investeringen in bepaalde kredietverstrekkers die alleen langlopende leningen aanbieden.

De eerste kredietverstrekker die deze optie aanbiedt is Hoovi uit Estland. De " Vroegtijdige Terugkoop" leningen worden 12 maanden na de eerste notering teruggekocht. Die leningen worden op de primaire markt genoteerd tegen 8% jaarlijkse rente.

De kredietverstrekker biedt tot 12% rente voor zijn langlopende leningen.

Ondersteuning

Income's ondersteuning is enigszins responsief. De CEO is ook zeer actief op sociale media, wat bij andere CEO's in de branche niet altijd het geval is.

Tijdens ons eerste onderzoek stuurde het platform ons binnen een werkdag terug met antwoorden op onze vragen.

We hebben ook het kantoor van Income Marketplace in Tallinn, Estland bezocht.

Je kunt contact opnemen met het ondersteuningsteam van Income door ze een e-mail te sturen naar hello@getincome.com.

Bedenk dat de kwaliteit van de ondersteuning kan variëren, afhankelijk van je verwachtingen en specifieke geval.