Synthèse de l'avis Triple Dragon Funding

Triple Dragon Funding est une nouvelle plateforme de prêts P2P, soutenue par un prêteur rentable avec un historique de 9 ans. Les investisseurs ne subissent aucun temps mort des fonds, accèdent à une exposition rare au Royaume-Uni, au Canada et aux États-Unis, et investissent dans des prêts garantis par des créances ou des crédits d'impôt.

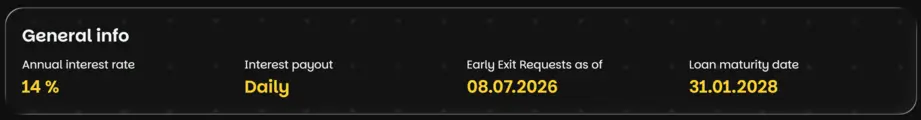

Malgré l'absence de pertes pour les investisseurs à ce jour, la plateforme propose des intérêts allant jusqu'à 14 %, des durées de prêt pouvant atteindre deux ans et une option de sortie anticipée.

Principaux enseignements de notre avis Triple Dragon Funding

- Produit unique sur le marché

- Garanties de haute qualité (titrisation des prêts)

- Fonctionnalité de capitalisation quotidienne des intérêts

- Fonctionnement dans un environnement semi-réglementé (exceptions)

Triple Dragon Funding vous permet de sécuriser un taux d'intérêt plus élevé, avec une option de sortie anticipée, offrant ainsi une alternative attrayante face à d'autres plateformes, plus établies, présentes sur le marché.

Vous souhaitez comprendre comment fonctionne Triple Dragon Funding ? Regardez cette vidéo :

Êtes-vous prêt à augmenter vos rendements ?

Qu'est-ce que TD Funding ?

Triple Dragon Funding (tdfunding.eu) est une plateforme de prêts P2P nouvellement lancée, enregistrée au Luxembourg, qui facilite le financement pour l'organisme de prêt britannique Triple Dragon. La société est spécialisée dans le financement du développement de jeux vidéo, garanti par des créances, des contrats et des crédits d'impôt gouvernementaux.

TD Funding propose des intérêts allant jusqu'à 14 % sur des prêts de 2 ans, avec un investissement minimum de 1 000 €.

Points forts

- Montage juridique intelligent

- Taux d'intérêt initial élevé

- Versements d'intérêts avec capitalisation quotidienne

- Option de sortie anticipée (Early Exit)

- Équipe de direction expérimentée

- Entreprise rentable avec un long historique et moins de 1 % de créances douteuses

Points faibles

- Montant d'investissement minimum élevé

- Pas encore une plateforme de financement participatif pleinement réglementée

Notre opinion sur Triple Dragon Funding

Triple Dragon Funding ressemble moins à un lancement fintech classique et davantage à une plateforme qui a finalement ouvert ses portes aux investisseurs externes.

Bien que la plateforme en elle-même en soit encore au stade de produit minimum viable (MVP), avec quelques bugs et des éléments inachevés, l'activité de prêt qui la sous-tend n'est clairement pas nouvelle.

L'équipe émet et gère des prêts depuis près de neuf ans, et cette expérience se voit dans la façon dont les prêts sont structurés, tarifés et octroyés.

De notre point de vue, il ne s'agit pas d'une startup expérimentant avec l'argent des investisseurs, mais d'une opération de prêt établie qui rend désormais sa stratégie accessible via une plateforme de crowdlending.

Ce qui ressort clairement, c'est la structure de titrisation et de financement, plus robuste que ce que nous observons sur de nombreuses autres plateformes de crowdlending.

Combiné à un taux d'intérêt de 14 %, à l'absence de retenue à la source et à la possibilité pour les personnes morales d'investir, l'offre est très attractive sur la base du rapport rendement/risque.

Le portefeuille de prêts semble solide, avec environ 70 % d'emprunteurs récurrents et aucune perte pour les investisseurs P2P à ce jour. Il est important de noter que ces prêts sont remboursés par des crédits d'impôt ou des créances, et non par un refinancement d'actifs. Cela réduit significativement le risque de refinancement par rapport aux plateformes adossées à l'immobilier ou à la foresterie.

Nous apprécions également l'exposition géographique. Environ 95 % des prêts sont liés au Royaume-Uni, au Canada et aux États-Unis, ce qui est très inhabituel dans le secteur du crowdlending et contribue à diversifier le risque hors des régions à risque plus élevé.

Sur le plan opérationnel, il n'y a pas de sortie immédiate, la liquidité devra donc encore faire ses preuves avec le temps. La plateforme s'appuie également sur un fournisseur de logiciel tiers, ce qui ajoute un risque de dépendance.

Les données financières sont transparentes, mais pas encore auditées, et la plateforme opère actuellement sous une exemption réglementaire. Une demande d'agrément formelle est prévue pour le T2 2026, avec une finalisation attendue dans un délai de 6 à 12 mois.

De manière positive, il n'y a aucun temps mort des fonds (cash drag), un pipeline de prêts important et une fonctionnalité de capitalisation qui maintient les fonds investis.

La direction est confiante dans sa capacité à doubler le portefeuille de prêts d'ici fin 2026 sans abaisser la qualité, ce que nous surveillerons de près à mesure que la plateforme montera en puissance.

Dans l'ensemble, Triple Dragon Funding propose un produit unique, des rendements élevés et un modèle de prêt qui apparaît plus institutionnel que celui des plateformes P2P classiques.

Bien que la réglementation et la liquidité doivent encore être éprouvées, le profil risque/rendement semble actuellement très compétitif pour les investisseurs expérimentés qui comprennent la structure.

Bonus Triple Dragon Funding

Nos lecteurs sur P2P Empire peuvent bénéficier du bonus suivant. Tous les investissements réalisés dans les 60 premiers jours après l’inscription donnent droit à un bonus de cashback de 1 %.

Le bonus total est calculé sur la base du montant investi et n’est pas plafonné. Cela signifie que plus vous investissez pendant la période éligible, plus le cashback reçu sera élevé.

Si vous décidez de vous inscrire via notre lien et d’investir 1 000 €, vous recevrez 10 €. Pour un investissement de 10 000 €, vous recevrez un bonus de 100 €.

Pour en savoir plus, consultez notre page dédiée au bonus Triple Dragon.

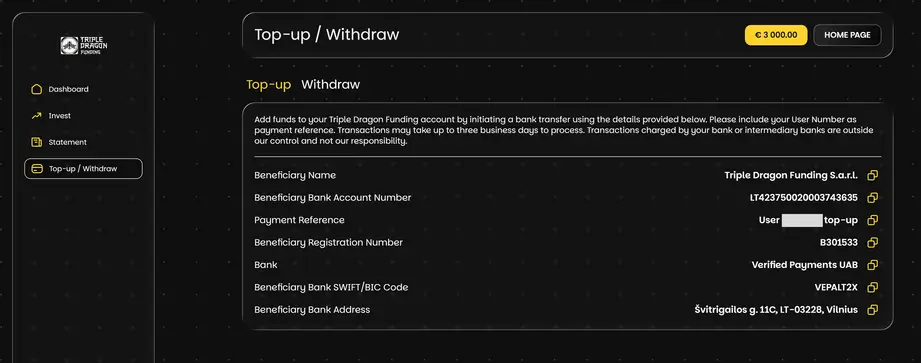

Conditions d'accès

TD Funding est accessible aux investisseurs particuliers disposant d'un compte bancaire européen (EEE) ainsi qu'aux personnes morales. L'inscription sur la plateforme est simple et directe.

Vous devez confirmer votre adresse e-mail et vérifier votre identité pour vous inscrire sur la plateforme.

TD Funding ne demande actuellement pas de détails supplémentaires ou de tests d'adéquation, comme c'est le cas sur d'autres plateformes réglementées dans les pays baltes, ce qui rend le processus d'onboarding beaucoup plus rapide. Après avoir passé la vérification, vous pouvez approvisionner votre compte.

Vous pouvez retrouver les informations d'approvisionnement dans la navigation de gauche en cliquant sur l'élément de menu « Top up / Withdraw ».

Triple Dragon Funding travaille avec un établissement de paiement lituanien, et notre dépôt a été crédité sur notre compte en quelques heures.

Risque et rendement

En tant qu'investisseur critique, vous devez toujours évaluer le risque de tout investissement par rapport au rendement. Pour Triple Dragon, le principal risque réside dans l'historique du prêteur et la due diligence sur ses fondateurs.

Examinons ces deux aspects pour déterminer si les taux d'intérêt proposés sont durables et attractifs dans l'environnement de marché actuel.

Préférez-vous regarder une vidéo ? Dans le cadre de notre due diligence, nous avons réalisé un entretien avec le fondateur et PDG de la plateforme, au cours duquel nous avons discuté du modèle économique et des risques à considérer.

Vous pouvez lire un bref résumé de l'entretien avec Triple Dragon ou regarder l'interview complète avec des repères temporels ci-dessous.

Qu'est-ce que Triple Dragon ?

Triple Dragon travaille avec des développeurs de jeux qui publient sur des plateformes telles que Steam, Google Play, l'App Store, Xbox, PS5 et Nintendo Switch.

Le prêteur propose un financement flexible avec des frais d'intérêt annuels moyens de 24 % (payés mensuellement). Les durées des prêts émis vont de 6 à 24 mois, et les montants des prêts vont de 100 000 € à 5 M€.

De nombreux développeurs préfèrent emprunter de l'argent pour financer leurs projets plutôt que de céder des parts de capital à des investisseurs externes.

Financement de l'acquisition d'utilisateurs

La proposition unique de Triple Dragon est qu'il peut financer le marketing et l'acquisition d'utilisateurs pour les développeurs de jeux. Tant que la valeur à vie d'un client dépasse le coût par installation (assurant ainsi la rentabilité), l'emprunteur peut utiliser des fonds supplémentaires pour augmenter ses revenus et bénéfices sans avoir à vendre des parts.

Financement de trésorerie

Si un studio de jeu établi a besoin de financement pour développer un nouveau titre, tout en ayant déjà plusieurs jeux dans son portefeuille générant des revenus récurrents, Triple Dragon peut fournir du fonds de roulement. Les créances et les crédits d'impôt gouvernementaux sont utilisés pour rembourser la dette.

Triple Dragon s'assure que les revenus des titres vendus via les boutiques d'applications, plateformes et distributeurs de jeux soient d'abord utilisés pour rembourser les prêts avant d'atteindre le compte bancaire de l'emprunteur.

Triple Dragon – Historique

Triple Dragon a lancé son activité de prêt en décembre 2016. Depuis lors, la société a financé plus de 50 M€ de prêts, versé plus de 7 M€ d'intérêts aux investisseurs. Depuis sa création, la société a radié moins de 500 000 € en tant que créances douteuses.

C'est une performance remarquable comparée aux autres concurrents de l'industrie du financement participatif.

En janvier 2026, le portefeuille en cours de Triple Dragon s'élève à 28 M USD (24 M€). 70 % de ses clients sont des clients récurrents.

Sources de financement

- Capitaux propres (bénéfices non distribués)

- Debitum Investments (plateforme P2P réglementée)

- Facilité de financement de gros au Royaume-Uni (prêteur non bancaire)

- Titrisation au Luxembourg avec un seul investisseur institutionnel (fonds de crédit)

- TD Funding (plateforme TD) – nouvelle source de financement

Vous pouvez consulter les derniers états financiers consolidés de la société Triple Dragon dans notre section statistiques ci-dessus. Les états financiers de la société holding Triple Dragon sont accessibles directement via le Companies House.

Voici quelques indicateurs clés de performance basés sur les résultats du T3/2025.

- Ratio capitaux propres / actifs : 11,88 %

- Ratio dette / capitaux propres : 7,36 x

Si nous appliquions notre échelle de risque des prêteurs P2P, le KPI financier de Triple Dragon serait classé comme « risque modéré ». Il est important de noter qu'au T3/2025, Triple Dragon rapporte un bénéfice net de 1,03 M USD.

- Les synthèses annuelles présentent des chiffres consolidés pro forma en USD, dérivés des comptes de gestion des sociétés du groupe concernées et préparés uniquement à des fins de reporting interne.

- Le groupe n'est pas tenu de produire des comptes consolidés audités. Les états financiers individuels des sociétés du groupe sont préparés par des comptables ou auditeurs externes et peuvent être révisés, ce qui pourrait affecter ces synthèses.

- Les chiffres sont également sujets à des écarts de rapprochement et à des ajustements de conversion de devises, à résoudre dans les comptes statutaires de chaque société.

- Les synthèses consolidées incluent les revenus et actifs/passifs des sociétés à objet spécial (SPV) cloisonnées, qui peuvent être soumis à des restrictions de distribution à la société mère.

Notez que Triple Dragon couvre intégralement son exposition aux changes. En conséquence, les pertes de change négatives reportées ne reflètent pas un risque de change non couvert, mais plutôt des ajustements comptables reflétant les conditions de marché actuelles, comme l'exigent les normes comptables.

Exposition géographique du portefeuille de prêts

Triple Dragon opère principalement dans des pays disposant de systèmes juridiques bien connus et fiables. Le portefeuille de prêts actuel est concentré sur :

- Royaume-Uni

- Canada

- États-Unis

Il existe un petit nombre d'emprunteurs situés dans des pays de l'UE comme l'Allemagne ou la Suède. Si un emprunteur est basé en dehors du Royaume-Uni, Triple Dragon peut créer une SPV basée au Royaume-Uni. Le prêt est alors émis à cette entité britannique plutôt qu'à l'entreprise étrangère directement.

Cela permet à Triple Dragon de maintenir un cadre juridique et des règles d'exécution cohérents.

Actuellement, il n'y a pas de prêts actifs au Moyen-Orient. L'entité établie à Abou Dhabi n'est pas utilisée pour le prêt et existe uniquement pour soutenir une expansion régionale future.

Prêts aux développeurs de jeux hors du Royaume-Uni

Triple Dragon ne prête que sur des marchés qu'il comprend bien. Les différences entre pays sont généralement limitées, mais les règles locales comptent toujours. Par exemple, au Canada, les conditions de prêt varient selon les provinces. Certaines provinces sont adaptées au prêt, d'autres non.

Pour réduire le risque :

- L'équipe rencontre les emprunteurs en personne lors de conférences internationales sur le jeu vidéo

- Les relations sont construites en face-à-face

- Les règles d'octroi sont ajustées en fonction de la localisation de l'emprunteur et de son modèle économique

L'industrie du jeu vidéo est mondiale, les emprunteurs travaillent donc souvent au-delà des frontières. Cela signifie que la géographie seule ne définit pas le risque.

Exigences en matière de garanties

Tous les prêts doivent être garantis par des sûretés. L'exigence minimale de garantie est de :

- Au moins 120 % du montant du prêt en cours

Dans certains cas, des niveaux de garantie plus élevés sont requis, en fonction de :

- Le risque de l'emprunteur

- Le type de garantie

- La stabilité des revenus

Type de garanties dans le portefeuille de prêts actuel

Le portefeuille de prêts est garanti par différents types de créances. Répartition actuelle (janvier 2026) :

- Crédits d'impôt et subventions : 39 %

- Créances sur éditeurs et plateformes : 48 %

- Autres créances : 13 %

- Créances d'acquisition d'utilisateurs (UA) : 0 %

La garantie peut être examinée au niveau du prêt. Dans cette illustration, le prêt est garanti par des crédits d'impôt. Il n'y a pas de différences majeures dans les types de garanties selon la géographie.

Demandes de prêt et taux d'approbation

Triple Dragon ne publie pas de statistiques détaillées sur les demandes de prêt ; cependant, lors de notre recherche, nous avons pu examiner certains emprunteurs nous-mêmes. Triple Dragon nous a informés que la plupart des emprunteurs qui l'approchent sont rejetés.

Les principales raisons de rejet sont :

- Expérience insuffisante

- Garanties faibles ou inadéquates

Les taux de rejet sont similaires selon les régions. L'industrie du jeu vidéo est mondiale et les développeurs opèrent souvent à l'international plutôt que localement.

Processus de recouvrement de prêt – Exemple concret

Malgré un faible taux de radiation chez Triple Dragon, nous étions curieux de connaître son processus de recouvrement. Nous avons donc demandé une description de sa méthode typique pour récupérer les prêts en défaut.

Raisons d'un défaut

En 2023, un emprunteur a été affecté par des annulations généralisées de projets dans l'industrie du jeu vidéo. Cela a conduit à des licenciements de personnel et à l'incapacité de poursuivre les remboursements du prêt.

Triple Dragon a initié un processus de recouvrement incluant :

- Cloisonnement de la propriété intellectuelle : Le jeu a été déplacé dans une entité juridique distincte pour protéger l'actif

- Préparation de l'actif : Des corrections de bugs critiques ont été effectuées pour que le jeu puisse être examiné par des éditeurs

- Demandes de subvention : L'emprunteur a sollicité un financement externe, un fonds d'investissement en jeux d'un protocole L2

- Remboursement échelonné : Les fonds de la subvention seraient d'abord utilisés pour rembourser le prêt, les fonds restants soutenant le lancement du jeu

Lors de notre recherche, nous étions curieux de savoir si le prêteur pouvait partager un scénario de recouvrement optimal et un scénario pessimiste, ce qui donnerait à l'investisseur une meilleure compréhension du processus et du délai de recouvrement.

Scénario de recouvrement optimal

- Stratégie de recouvrement : Obtention réussie d'une subvention

- Recouvrement attendu : Jusqu'à 100 % du montant impayé

- Délai attendu : 2 à 3 mois

Scénario de recouvrement pessimiste

- Stratégie de recouvrement : Revenus d'une version mobile du jeu publiée par un éditeur tiers

- Recouvrement attendu : 25 % à 50 % du capital

- Délai attendu : Jusqu'à 18 mois

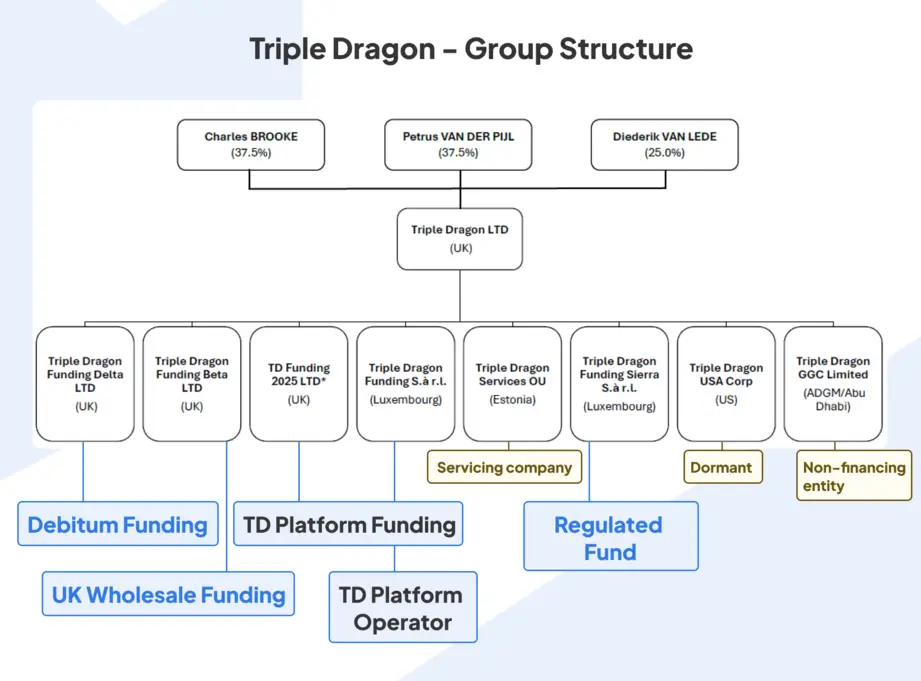

Triple Dragon – Structure

Ce schéma montre la structure du groupe Triple Dragon. Il aide les investisseurs à comprendre comment la société est organisée et comment les différentes activités de financement sont séparées.

Chaque source de financement opère via sa propre société à objet spécial (SPV). Cela signifie que l'argent, les prêts et les risques d'une source de financement sont juridiquement séparés des autres.

Chaque SPV a sa propre structure de sûretés, donc les actifs ne sont pas mélangés entre les plateformes ou les prêteurs. Ces SPV détiennent les prêts qui servent de garantie pour ces facilités.

Pour la plateforme TDF, la sûreté est enregistrée au UK Companies House. Cela la rend publiquement visible et facile à vérifier par des tiers. Les actifs de la plateforme TDF sont gagés au profit de TD Funding 2025 Ltd. via un debenture de premier rang. Il s'agit de la forme de priorité de sûreté la plus forte.

Le debenture inclut également une clause de non-gage négatif. Cela signifie que la SPV n'est pas autorisée à utiliser les mêmes actifs comme garantie pour un autre prêteur.

Étant donné que cette sûreté est publiquement visible, d'autres financeurs peuvent voir que ces actifs sont déjà gagés. En conséquence, ils sont peu susceptibles de prêter contre eux, car ils ne recevraient qu'une sûreté de second rang (plus faible).

Globalement, cette structure est conçue pour séparer clairement les sources de financement, protéger les créances des investisseurs et éviter les chevauchements ou conflits d'intérêts en matière de sûretés.

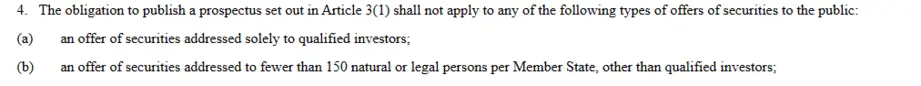

Réglementation du financement participatif

À ce jour, Triple Dragon n'est réglementé par aucun cadre réglementaire (MiFID II, ECSP). Triple Dragon prévoit de demander l'agrément à la fin du T2 2026.

Le processus d'agrément peut prendre jusqu'à 12 mois, car il s'agirait de la première licence de prestataire de services de financement participatif (CSP) délivrée au Luxembourg. Une fois la demande déposée, le calendrier dépendra largement du régulateur.

En attendant, la plateforme opère sous une exemption du Règlement prospectus de l'UE (Article 4(b)). En vertu de cette exemption, chaque offre d'investissement est limitée à un maximum de 149 investisseurs par État membre de l'UE.

Cette configuration a été confirmée par un avis juridique, que nous avons examiné lors de notre processus de due diligence. Malheureusement, la plateforme nous a informés qu'il ne devrait pas être rendu public car il pourrait servir de feuille de route pour les concurrents.

Engagement de rachat

La plateforme Triple Dragon Funding inclut un engagement de rachat à 90 jours fourni par la SPV sous-jacente, TD Funding 2025 Limited.

Cela signifie que, dans des conditions définies, la SPV est responsable du rachat des prêts aux investisseurs qui ont plus de 90 jours de retard.

Pour soutenir cet engagement, Triple Dragon contribue par un montant significatif de ses propres actifs à TD Funding 2025 Limited.

Ces actifs sont utilisés pour renforcer le bilan de la SPV et améliorer sa capacité à respecter l'engagement de rachat. L'apport en capital initial est d'au moins 3 millions d'euros et pourrait augmenter jusqu'à 5 millions d'euros avec le temps.

Cette capitalisation vise à fournir une marge de sécurité financière supplémentaire aux investisseurs et à réduire le risque que la SPV ne puisse pas remplir ses obligations.

Risque lié à l'infrastructure de la plateforme

L'infrastructure technique de la plateforme TD Funding est externalisée auprès d'un fournisseur tiers, White Label Solutions. Cette société est détenue par SIA WIN WIN INVESTMENTS.

Le même système en marque blanche est utilisé par d'autres plateformes, notamment Ventus Energy, Devon et Asterra Estate. Cette configuration crée certains risques pour les investisseurs.

Ceux-ci incluent un accès potentiel aux données par des employés tiers et un risque de réputation. Si une autre plateforme utilisant le même système venait à faire faillite, cela pourrait affecter négativement la confiance dans les autres plateformes soutenues par White Label Solutions.

Selon Triple Dragon, il n'y a aucun chevauchement de propriété ou conflit d'intérêts entre le fournisseur de logiciel et l'activité principale du prêteur. De plus, la plateforme est propriétaire de toutes les données qui sont stockées sur le cloud, ainsi que d'une copie du code de la plateforme.

Autres risques

Comme pour tout investissement, il existe des risques simplement en dehors du contrôle de la plateforme. Il pourrait s'agir de retards dans le versement des crédits d'impôt ou des paiements dans le cadre de contrats de co-développement.

Un risque de défaut supplémentaire de la part des débiteurs sous-jacents, tels que les plateformes, les boutiques d'applications et les éditeurs de jeux, est présent.

Dépendance aux nouveaux fonds d'investisseurs

Le modèle économique de TD ne dépend pas d'un afflux continu de nouveaux investisseurs. Si les nouveaux financements ralentissaient ou s'arrêtaient complètement, la société continuerait à collecter les remboursements des prêts existants.

Ces flux de trésorerie seraient utilisés pour rembourser les investisseurs en totalité, toute marge restante étant conservée comme bénéfice.

Les intérêts facturés aux emprunteurs sont plus élevés que les intérêts payés aux investisseurs et aux autres sources de financement, fournissant une marge suffisante pour honorer toutes les obligations sans dépendre de nouveaux afflux.

Les nouveaux prêts sont financés principalement par les bénéfices non distribués, soutenant une croissance organique du portefeuille plutôt qu'un refinancement des anciennes obligations avec de l'argent provenant de nouveaux investisseurs.

Rendements

Étant donné que Triple Dragon Funding proposera des prêts garantis par des crédits d'impôt, des créances et des droits de paiement contractuels – autant de mécanismes qui ont été affinés au cours des 10 dernières années – la perspective de gagner 14 % par an est très attractive.

TD Funding est-il sûr ?

Dans cette section de notre avis Triple Dragon Funding, nous analyserons l'équipe de la plateforme, y compris les actionnaires et le PDG.

Qui possède la plateforme ?

TD Funding est détenue par Triple Dragon Limited, établie en décembre 2016, elle-même détenue par trois actionnaires.

- Pieter van der Pijl – Pieter a de nombreuses années d'expérience dans les fusions et acquisitions transfrontalières (M&A) et les transactions financières. Il combine cette expertise financière avec une forte orientation vers l'industrie du jeu vidéo. Pieter est un cofondateur de Triple Dragon et est responsable de l'origine, de l'analyse et de la structuration des transactions de financement liées aux jeux vidéo.

- Diederik van Lede – Diederik est un avocat d'affaires basé entre Londres et Bruxelles. Il a conseillé sur de nombreuses transactions M&A de grande envergure, y compris des opérations de plusieurs milliards d'euros. Son expérience couvre l'Europe, les Amériques, l'Asie et l'Afrique. Il siège également en tant qu'administrateur non exécutif au conseil d'administration de plusieurs sociétés internationales.

- Charles Brooke – Charles a 18 ans d'expérience en finance et une implication de longue date dans l'industrie du jeu vidéo. Il a débuté sa carrière en capital-investissement, avec un accent sur l'immobilier, avant de devenir un investisseur actif en startups. Ses investissements couvrent la fintech, les jeux vidéo et les logiciels éducatifs. En 2015, il a fondé sa société d'investissement privée, Warwick Capital, et en janvier 2017, il a cofondé Triple Dragon.

Nos recherches sur les propriétaires n'ont révélé aucun élément lié à des controverses ou à des manquements.

Qui opère la plateforme ?

Triple Dragon Funding est opérée par une équipe de professionnels expérimentés dans le secteur des prêts P2P. La plupart des collaborateurs travaillent avec Triple Dragon depuis de nombreuses années, ce qui témoigne de la capacité de la société à fidéliser et récompenser ses employés.

- Vitalijs Zalovs – PDG – A rejoint Triple Dragon en 2025 (ancien PDG d'Esketit)

- Jozua Laudams – Responsable de la gestion de portefeuille – a rejoint Triple Dragon en octobre 2023

- Ritesh Thadani – Responsable du développement commercial – a rejoint Triple Dragon en février 2022

- Kaloyan Dimitrov – Directeur financier – a rejoint Triple Dragon en 2019

Y a-t-il des conditions générales suspectes ?

Lors de notre processus d'onboarding, nous avons examiné les conditions générales d'utilisation et demandé des clarifications sur certains termes.

CGU 15.2 : Pourquoi les comptes utilisateur sont-ils clôturés après trois mois d'inactivité même si un solde positif existe ?

Comme nous prévoyons de demander une licence de prestataire de services de financement participatif (CSP), nous évitons de détenir des dépôts clients. Les dépôts des investisseurs sont donc traités comme des paiements anticipés pour des droits de créance. Si des fonds sont déposés mais non investis, ils sont restitués après trois mois.

Cela empêche l'utilisation de la plateforme pour garer des fonds et évite un contrôle réglementaire supplémentaire. Cela limite également les coûts d'onboarding et de KYC/AML pour les investisseurs qui n'investissent pas.

CGU 21.1.2 : Veuillez expliquer l'objet et la nécessité de cette clause.

Cela ne s'applique que dans des cas exceptionnels où un risque de fraude est suspecté, par exemple lorsque l'investisseur vérifié semble agir au nom de quelqu'un d'autre.

Dans des cas passés, il était clair que des comptes étaient gérés par des personnes autres que celle ayant effectué la vérification à distance. Dans de telles situations, nous couvrirons les frais de déplacement pour une vérification en personne, garantissant que le processus est transparent et ne peut être manipulé.

CGU 30 : Notification des modifications des CGU

Les modifications des Conditions Générales d'Utilisation ne s'appliqueront pas rétroactivement et n'affecteront pas les droits existants des utilisateurs, tels que les accords de cession en cours ou les créances achetées. Normalement, les utilisateurs seront informés au moins 30 jours à l'avance. Cependant, des modifications immédiates peuvent être apportées si la loi ou la réglementation l'exige, par exemple pour se conformer à des exigences KYC ou AML mises à jour.

Nous avons examiné tous les documents juridiques et n'avons relevé aucune anomalie ou clause nécessitant des clarifications supplémentaires. Comme les conditions et accords ont tendance à changer avec le temps, nous vous suggérons de consulter les dernières versions avant d'utiliser la plateforme, afin de vous assurer que vous comprenez les risques et les droits associés à l'investissement sur TD Funding.

Conflit d'intérêts

Certaines SPV (par exemple, A One Games) sont utilisées uniquement à des fins techniques et opérationnelles. Leur rôle est de gérer les comptes bancaires et de traiter la collecte de factures et les paiements dans le cadre des contrats.

Ces SPV ne génèrent pas de bénéfices pour Triple Dragon ou TDF et ne donnent aucun avantage financier à la plateforme. Pour cette raison, elles ne sont pas considérées comme des conflits de propriété.

Dans certains cas, Triple Dragon peut recevoir des avantages supplémentaires tels que des options sur actions, des « equity kickers » ou des droits de partage des revenus liés à un jeu. Chaque fois que cela se produit, cela est clairement indiqué sur la plateforme.

Si des « equity kickers » ou des droits similaires sont convenus, ils sont généralement détenus par l'entité émettrice, généralement TD Funding 2025 Ltd. Cela signifie que ces actifs font partie de la garantie globale disponible pour les investisseurs.

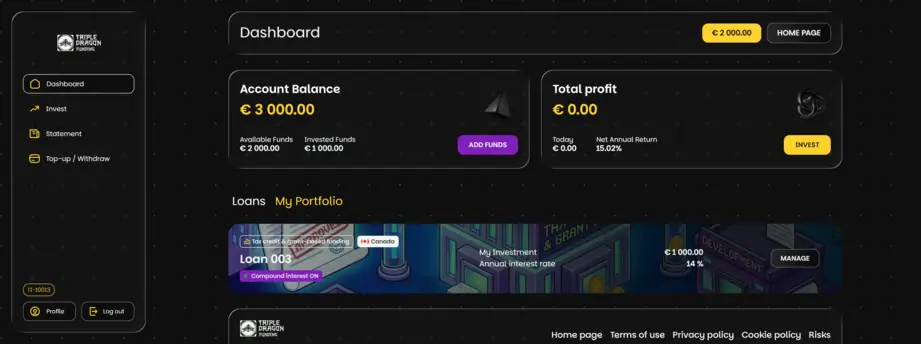

Utilisabilité

Triple Dragon Funding n'offre pas de fonction d'investissement automatique (auto-invest), vous devrez donc investir manuellement dans des prêts individuels, que vous pouvez consulter sous l'élément de menu « Invest » dans la navigation de gauche.

Pour procéder à un investissement, vous devrez cliquer sur le bouton « Request investment offer ». Ce processus est nécessaire pour garantir que la plateforme se conforme aux exigences de l'exemption réglementaire mentionnée précédemment dans notre avis.

À l'étape suivante, vous devrez cocher le bouton radio confirmant que vous avez pris connaissance de votre investissement et cliquer sur « Continue ».

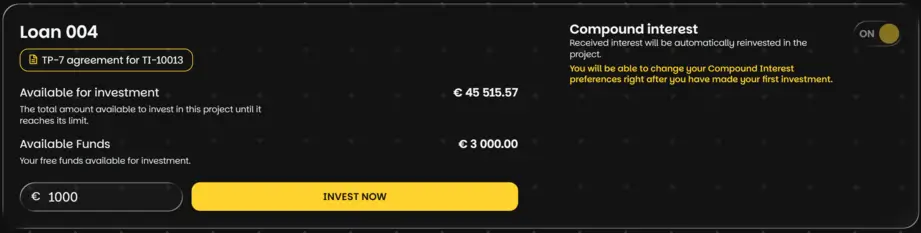

Dans l'étape suivante, il vous sera demandé de saisir votre montant d'investissement (minimum 1 000 €), d'examiner le contrat de prêt, et d'activer ou désactiver la fonction de capitalisation des intérêts.

Dans l'étape finale, il vous sera demandé de saisir votre code PIN, que vous avez défini lors de votre inscription sur la plateforme.

Après avoir investi dans un prêt spécifique, vous pouvez consulter vos investissements dans le tableau de bord de l'investisseur en cliquant sur l'onglet « My portfolio ».

Capitalisation des intérêts

La fonction de capitalisation des intérêts vous permet de réinvestir automatiquement vos intérêts quotidiens dans le même prêt, permettant ainsi une capitalisation dans le temps.

De plus, cette fonction vous évite d'avoir des fonds non investis inactifs sur votre compte investisseur.

Si vous préférez retirer vos intérêts ou les allouer à un autre prêt, cette fonction peut être désactivée à tout moment après l'investissement. Il suffit de naviguer vers votre portefeuille, de sélectionner le prêt et de désactiver la fonction de capitalisation.

Liquidité

Triple Dragon Funding offre une fonction de sortie anticipée (early-exit) qui permet aux investisseurs de proposer leurs prêts sur le marché secondaire après une période de détention définie. Pour les prêts nouvellement listés, cette période minimale est de six mois.

Une fois qu'un prêt est mis en vente, d'autres investisseurs peuvent l'acheter en totalité ou en partie, selon la demande disponible.

La plateforme étant encore en phase de test, cette fonction n'est pas encore pleinement opérationnelle, ce qui signifie que nous ne pouvons pas actuellement évaluer sa liquidité réelle ou la fiabilité des sorties. Les investisseurs doivent donc considérer une période de détention minimale de six mois.

La plupart des prêts ont une échéance de deux ans, ce qui devrait être considéré comme l'horizon d'investissement de base.

Support

Lors de notre examen de Triple Dragon Funding, nous étions en contact régulier (souvent quotidien) avec le PDG, Vitalijs Zalovs, que nous connaissons déjà de son précédent rôle chez Esketit.

Il a répondu à nos questions rapidement et professionnellement, avec des délais de réponse généralement de quelques heures. Sur la base de cette expérience, nous évaluons la communication au niveau de la direction comme fiable et efficace.

Cela dit, les investisseurs ne doivent pas s'attendre automatiquement au même niveau de réactivité de la part du support standard de la plateforme. Pour les demandes générales, l'équipe de support peut être contactée par e-mail à info@tdfunding.eu.

Alternatives à TD Funding

TD Funding est une plateforme nouvellement lancée et opère actuellement sans surveillance réglementaire.

Si vous préférez investir via des plateformes réglementées avec un historique d'exploitation plus long et des bilans établis, les alternatives suivantes à Triple Dragon Funding peuvent être plus adaptées.

Indemo

Indemo est une plateforme d'investissement réglementée basée en Lettonie, axée sur les prêts espagnols adossés à des hypothèques, acquis à prix réduit. Sa proposition de valeur clé est le potentiel de rendements supérieurs à la moyenne, ciblant actuellement au moins 15,1 % par an.

Les investisseurs doivent noter qu'il s'agit d'investissements axés sur le recouvrement, avec un horizon d'investissement attendu d'environ deux ans. Cela signifie qu'à part les éventuelles incitations de cashback, les intérêts et le principal sont généralement reçus uniquement après l'achèvement du processus de recouvrement. Vous pouvez en savoir plus dans notre avis détaillé sur Indemo.

LANDE

LANDE est une plateforme de financement participatif réglementée spécialisée dans les prêts agricoles provenant de Lettonie, Lituanie et Roumanie. La plateforme opère depuis plusieurs années et a établi un bilan solide, soutenu par un niveau de transparence relativement élevé concernant la performance des prêts et la qualité du portefeuille.

Un portefeuille LANDE bien diversifié peut générer des rendements moyens d'environ 10 % à 11 % par an. Un avantage notable est la disponibilité d'un marché secondaire, qui permet aux investisseurs de sortir de leurs positions avant l'échéance des prêts. Plus de détails sont disponibles dans notre avis sur LANDE.

Nectaro

Nectaro est une plateforme de prêts P2P réglementée lettonne bien connue, proposant des investissements dans des prêts provenant de Moldavie, Roumanie et Philippines. La plateforme est connue pour une bonne disponibilité des prêts et des rendements relativement élevés, typiquement entre 12 % et 14,5 % par an.

Bien que Nectaro n'offre pas de marché secondaire, la plupart des lignes de crédit sont à court terme et ont tendance à être remboursées en environ un an, ce qui contribue à limiter le risque de liquidité. Vous pouvez trouver une analyse complète dans notre avis sur Nectaro.