Avis Afranga

Afranga est une plateforme de prêt entre particuliers (P2P) bulgare qui vous permet d’investir dans des prêts commerciaux émis par la société de prêt bulgare StikCredit. Cette plateforme P2P offre des taux d’intérêt attractifs de 13 % à 16 % par an, avec des prêts garantis par les actifs de l’entreprise. Découvrez notre analyse approfondie d’Afranga.

Présentation vidéo d’Afranga

La vidéo suivante offre une introduction à Afranga. Elle a été enregistrée avant l’obtention de la licence de financement participatif. Pour en savoir plus sur l’évolution actuelle de la plateforme, poursuivez votre lecture.

Avantages

- Plateforme fiable au parcours éprouvé

- Taux d’intérêt élevés

- Structure de prêt simple et transparente

- Entièrement régulée

- Transparence renforcée de StikCredit et Lendivo

- Comptes investisseurs individuels via Lemonway

Inconvénients

- Diversification limitée

- Fonctionnalités comme auto‑invest et marché secondaire encore absentes

Notre avis sur Afranga

Afranga est une plateforme P2P bulgare à taille modeste mais bien établie. Elle finance StikCredit, actif dans le crédit à la consommation depuis 2013.

Selon le dernier rapport financier provisoire de StikCredit, le bénéfice record a atteint 3,5 M € en 2024. En avril 2025, le volume de prêts en cours via Afranga s’élève à environ 10 M €. Tous les prêts sont garantis par les actifs de l’entreprise, évalués à 28,3 M € fin 2024.

Ces données démontrent la rentabilité solide et les fonds propres importants de StikCredit. La trésorerie reste positive et le bilan sain, bien que la hausse des pertes sur prêts et les créances sur parties liées nécessitent une attention particulière.

Sur le plan juridique et opérationnel, la plateforme relancée offre une meilleure protection pour les investisseurs : prêts directs, comptes individuels Lemonway, meilleure transparence des risques.

Cependant, les fonctionnalités clés comme l’auto‑invest et le marché secondaire sont toujours absentes – Afranga reste techniquement en développement, même si ces outils devraient revenir bientôt.

Stratégiquement, Afranga vise à devenir un marketplace paneuropéen de prêts commerciaux externes. Cela implique toutefois des risques accrus, liés à la supervision limitée des prêteurs tiers.

Le principal atout d’Afranga est son rendement supérieur à la moyenne, souvent plus élevé que celui des concurrents établis. Néanmoins, ces taux ne sont pas garantis à long terme.

Bonus Afranga

Les lecteurs qui s’inscrivent via notre lien partenaire bénéficient d’un cashback de 0,5 % sur tous leurs investissements dans les 90 JOURS suivant l’ouverture de compte.

Conditions pour investir

Pour investir et gagner des intérêts sur Afranga, vous devez respecter certaines conditions :

- Avoir plus de 18 ans

- Être citoyen d’un pays de l’UE/EEE

- Disposer d’un compte bancaire dans l’UE/EEE

- Résider dans un pays respectant les normes AML/CFT équivalentes à l’Union européenne

- Valider le processus de vérification (KYC)

Afranga publie ses prêts en euros : nous vous recommandons de déposer de l’€ afin d’éviter les frais de change. La plateforme conseille expressément d’alimenter votre compte en euros.

Risque et Rendement

Afranga a lancé ses activités début 2021. La plateforme est soutenue par le prêteur bulgare Stikcredit, bien connu des investisseurs expérimentés. Jusqu’en mars 2025, Afranga opérait sans encadrement réglementaire formel. Elle a depuis été relancée en tant que plateforme régulée, proposant des prêts commerciaux émis par Stikcredit.

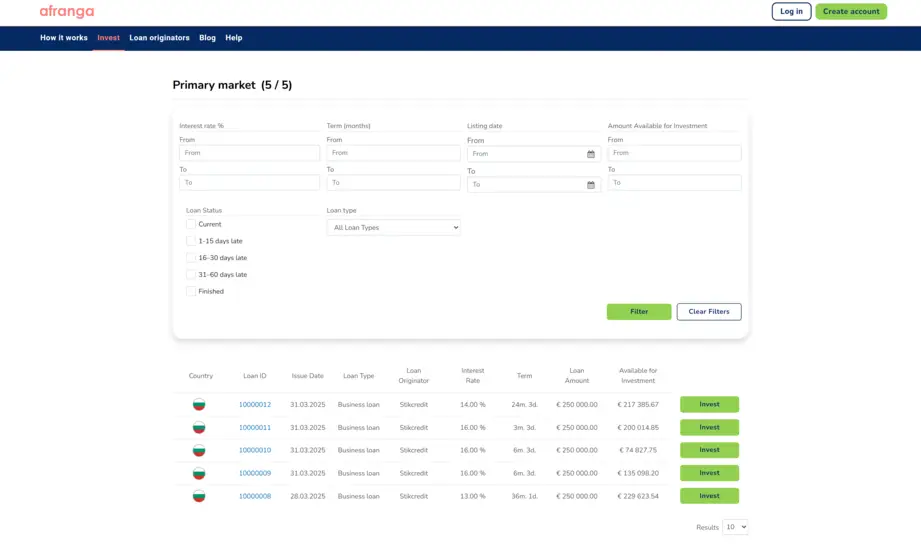

Les durées des prêts varient de 6 à 36 mois, avec des taux d’intérêt allant de 13 % à 16 %. Les remboursements sont mensuels et incluent à la fois les intérêts et le capital. Le dernier rapport financier de Stikcredit est consultable dans la section Statistiques ci-dessus.

Stikcredit AD est agréée et régulée par la Banque nationale de Bulgarie, tandis qu’Afranga est placée sous la supervision de la Commission bulgare de supervision financière.

Le rapport risque/rendement est un critère essentiel en matière d’investissement. Actuellement, les investisseurs sur Afranga ne financent que des prêts émis par Stikcredit, ce qui signifie que l’exposition est limitée à un seul prêteur et un seul marché.

Comme mentionné précédemment dans notre avis sur Afranga, Stikcredit est un prêteur bien établi avec un solide historique de performance.

Prêts garantis par les actifs de l’entreprise

Les prêts commerciaux proposés sur Afranga offrent une sécurité et une transparence renforcées. Contrairement aux plateformes où les investissements transitent par des véhicules intermédiaires (SPV), Afranga fonctionne avec une structure de prêt directe.

Ce modèle permet une documentation plus claire des accords de prêt, facilitant la preuve du montant dû en cas de défaut de paiement. Les investisseurs détiennent une créance directe contre l’émetteur du prêt, ce qui simplifie les recours juridiques, qu’ils soient individuels ou collectifs.

L’introduction d’un cadre réglementé renforce davantage la protection des investisseurs. Désormais, les emprunteurs sont pleinement responsables de leurs prêts, garantis par l’ensemble de leurs actifs d’entreprise. Il s’agit d’une amélioration notable par rapport à l’ancien modèle, où les créances étaient fragmentées, rendant difficile l’évaluation du risque et du potentiel de recouvrement.

Pour évaluer correctement le risque, il est conseillé aux investisseurs d’analyser les rapports financiers de l’émetteur. Fin 2024, Stikcredit déclarait un total d’actifs de 28,3 millions d’euros.

Lors d’un échange récent avec le CEO, celui-ci a souligné que Stikcredit a toujours honoré ses engagements, sans aucun retard de paiement signalé — illustrant sa fiabilité en tant que partenaire de crédit.

Performance du portefeuille de prêts de Stikcredit

En 2023, les pertes nettes sur prêts et créances se sont élevées à environ 3,63 millions d’euros (BGN 7 098 000), soit une baisse de près de 1,02 million d’euros par rapport à 2022 (4,66 millions d’euros – BGN 9 103 000).

En 2024, ces pertes ont toutefois de nouveau augmenté pour atteindre environ 5,07 millions d’euros (BGN 9 911 000). Cette hausse accompagne l’expansion du portefeuille de prêts de Stikcredit, mais elle indique également une augmentation de la part des prêts non performants.

D’après le CEO d’Afranga, le taux de défaut actuel de Stikcredit représente environ 12 % à 15 % de son portefeuille de prêts. Bien que la plateforme ait intensifié ses activités de prêt, ce niveau de défaut rappelle l’importance de surveiller en permanence le risque de crédit à mesure que le portefeuille croît.

Vous pouvez en apprendre davantage sur le CEO et la vision de l’entreprise dans l’interview exclusive ci-dessous.

Afranga est-elle une plateforme sûre ?

Si vous envisagez d’investir dans des prêts via Afranga, il est essentiel de bien analyser la gestion de la plateforme ainsi que ses conditions générales d’utilisation.

Qui est à la tête ?

Afranga est dirigée par Svetlin Sabev, co‑fondateur en 2021 et actionnaire unique depuis 2023. Avec 8 ans d’expérience dans le crédit, il a lancé Afranga pour fluidifier le financement de StikCredit.

Une équipe de professionnels l’entoure, bien que leurs profils ne soient pas encore publiés sur le site — cela pourrait changer prochainement.

Qui possède la plateforme ?

Fondée en décembre 2020, financée par StikCredit et détenue initialement par Stefan Topuzakov, Kristian Kostadinov et Svetlin Sabev, Afranga appartient désormais à 100 % à Svetlin Sabev.

Ergonomie et utilisation

Afranga propose une interface claire et intuitive, plus épurée que celle d’IUVO, autre plateforme P2P non régulée bulgare.

Marché primario

La plateforme ne propose pas encore la fonction d’auto‑investissement. Les souscriptions sont actuellement manuelles, mais la fonction sera réactivée “dans les semaines à venir”, selon le CEO.

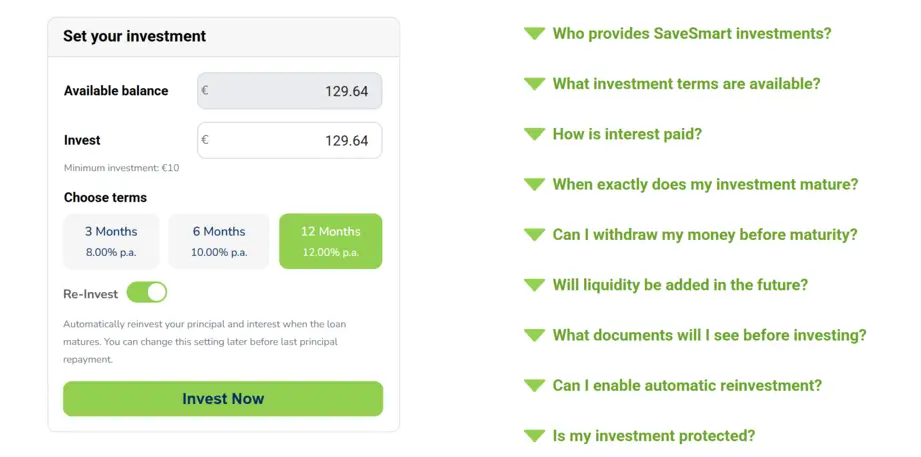

Afranga SaveSmart

Afranga a lancé SaveSmart, un produit d’investissement à durée fixe offrant des rendements prévisibles avec des échéances bloquées.

Les investisseurs peuvent actuellement choisir entre trois durées : 3 mois à 8 %, 6 mois à 10 % et 12 mois à 12 %. Les intérêts sont versés chaque mois, tandis que le capital est remboursé à l’échéance. Si l’option est activée, le capital peut être automatiquement réinvesti dans une nouvelle période SaveSmart.

SaveSmart n’est ni un compte d’épargne ni un dépôt bancaire. Concrètement, les investisseurs accordent un prêt privé à l’originateur (actuellement Stikcredit), via Afranga. Cela signifie que le capital est exposé au risque de l’originateur et ne bénéficie d’aucune garantie des dépôts.

Aucune liquidité n’est disponible au lancement. Les investissements ne peuvent pas être retirés avant l’échéance et la durée réelle peut dépasser légèrement la durée nominale (jusqu’à un mois calendaire supplémentaire). Afranga indique qu’elle pourrait introduire des fonctionnalités de liquidité à l’avenir, sans calendrier confirmé.

D’un point de vue réglementaire, les investissements relèvent du cadre ECSP et les investisseurs reçoivent la documentation standard, notamment le KIIS et le contrat de prêt, avant d’investir.

En pratique, SaveSmart ressemble aux produits à rendement fixe proposés sur d’autres plateformes P2P : rendements prévisibles, structure simple, mais exposition totale au risque de l’originateur et de la plateforme.

🧾 Fiscalité appliquée

En Bulgarie, la retenue d’impôt est de 10 % sur les intérêts de prêts. Ainsi, pour 100 € d’intérêts perçus, 10 € sont prélevés et déclarés. Un justificatif fiscal est fourni aux investisseurs.

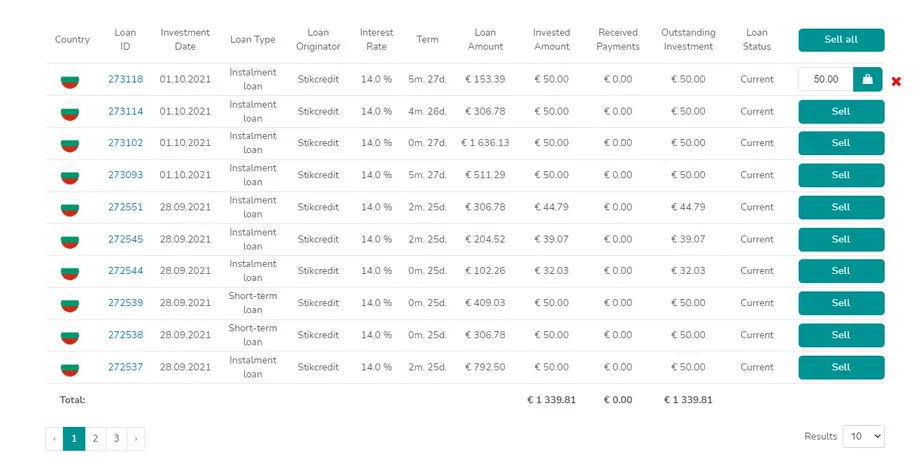

Liquidité

Anciennement, Afranga proposait un marché secondaire pour revendre les prêts via l’interface « Mes investissements », en appliquant une prime ou décote selon la demande.

Les ventes pouvaient s’exécuter sous 24 h selon les utilisateurs. Aucun frais n’était facturé. Notez que les intérêts courus n’étaient versés qu’à la fin du prêt.

Cette fonctionnalité est temporairement désactivée sur la nouvelle version.

Support client

Le service client Afranga est réactif : réponse sous 24 h et détails complémentaires fournis sur demande.

Contact : support@afranga.com (heures ouvrables).

Alternatives à Afranga

Si Afranga offre des taux attractifs, d’autres plateformes proposent une technique plus avancée ou une plus grande diversité de prêts :

Income Marketplace

Originaire d’Estonie, elle permet de diversifier vos investissements via des prêts en Europe, Asie et Amérique. Tous les prêts incluent une garantie de rachat, parfois renforcée par les livres de prêts des partenaires. Rendement jusqu’à 15 %. Voir notre avis Income Marketplace.

LANDE

Plateforme lettone basée à Riga, spécialisée dans les prêts agricoles garantis (grains, assurances…). Transparence et sécurité des fonds au rendez-vous. Une référence en month year. Lisez notre avis LANDE.

Nectaro

Plateforme lettone régulée, axée sur EcoFinance (Roumanie, Moldavie, Philippines). Interface moderne et cashback fréquent, avec des taux jusqu’à 14 %. Consultez notre avis Nectaro.