Income Marketplace Opiniones: Resumen

Aunque la plataforma no es tan fácil de usar como otras plataformas de préstamos P2P y además, no ofrece ningún tipo de mercado secundario, hemos logrado ganar con ella más de un 10% de rentabilidad en forma de intereses anuales, que es mucho más de lo que se podría esperar de otras plataformas.

Principales conclusiones de nuestro análisis sobre Income Marketplace:

- Sistemas de protección novedosos e interesantes

- Plataforma fácil de usar

- Diversificación limitada

- Tipo de interés elevado

Income Marketplace es una buena opción si buscas un rentabilidad estable y competitiva con un mejor sistema de protección.

¿Listo/a para ganar algo de dinero?

Qué es Income Marketplace

Income Marketplace es una plataforma web de reciente lanzamiento que permite a sus inversores invertir en préstamos procedentes de seis empresas de crédito distintas las cuales operan en diferentes mercados.

Invirtiendo en Income Marketplace puedes llegar a ganar hasta un 15% de interés al año ¿Te parece atractiva esta cifra? ¿Por qué no echas un vistazo entonces a otras plataformas como Bondora o Robocash?

La plataforma opera de manera totalmente transparente ya que comunica publicamente sus datos financieros más relevantes, no obstante ¿es capaz de competir con otras plataformas similares en el mercado P2P? Eso es lo que vamos a descubrir juntos gracias a nuestro artículo sobre Income Marketplace.

ventajas

- Hasta un 15% de interés

- Sistema de protección superior que en la mayoría de los mercados P2P

- Experiencia directiva

- Con sede en Estonia

inconvenientes

- No existe un mercado secundario

- El soporte no siempre está a la altura de las expectativas de los usuarios

- Más difícil de usar que otras plataformas en el mercado

- Los "Fondos en recuperación" no se muestran en la página de estadísticas

La infraestructura tecnológica y el sistema de seguimiento de su cartera de préstamos son de una calidad superior a los de otras plataformas P2P.

El cash buffer y la junior share (participación junior) son conceptos únicos en Income Marketplace que la hacen una plataforma de inversión bastante dinámica.

¿Te estás preguntando cómo funciona Income Marketplace? Echa un vistazo a la revisión de Income Marketplace y aprende más sobre la plataforma.

Cuál es nuestra opinión sobre Income Marketplace

Income Marketplace es bastante transparente en lo que rescpecta a la transparencia informativa sobre su estructura y cómo invierten en préstamos procedentes de varios prestamistas.

Parece que su equipo ha dedicado una gran cantidad de tiempo a averiguar cómo mejorar la garantía de recompra y asegurar que el prestamista se interese en recuperar la deuda.

Durante nuestra visita a la oficina de Income Marketplace en Tallin, abordamos en profundidad varios aspectos de la empresa con su director general, el responsable de cumplimiento y el responsable de riesgos.

Adicionalmente, recibimos información respecto a su flujo de trabajo y la tecnología empleada por la plataforma; y además, la entidad supervisa la rentabilidad de la cartera de préstamos.

La infraestructura tecnológica de Income Marketplace es significativamente más avanzada, un elemento que ayuda a incrementar la precisión de seguimiento y a minimizar los errores humanos potencialmente.

La entidad nos suministró sus análisis de cartera y nos explicó cómo evalúan la calidad de la cartera, así como su valor en efectivo.

Income Marketplace nos ha causado una buena impresión, y tienen planes bastante ambiciosos para el futuro.

Su tolerancia al riesgo del país es relativamente conservadora, lo que también aumenta la seguridad de tus inversiones en la plataforma.

Income Marketplace no es una mala plataforma, pero tampoco es la mejor. Las opciones de diversificación son limitadas, y aunque la plataforma anunciaba un alto nivel de seguridad, no pudo cumplir sus promesas, como experimentaron los inversores de primera mano cuando el socio prestamista de Income, ClickCash de Brasil, interrumpió los reembolsos.

La rentabilidad ofrecida por Income Marketplace es superior a la de otras plataformas, lo que refleja un mayor riesgo para los inversores. Si estás interesado/a en obtener ganancias invirtiendo en Income, te sugerimos estudiar el rendimiento de la cartera de préstamos de los prestamistas disponibles y controlar la moral de reembolso.

Dado que Income no es rentable ni siquiera después de varios años de funcionamiento, los inversores deberían acercarse a la plataforma con cautela.

Aunque creemos que la dirección de Income tiene buenas intenciones, la experiencia nos ha demostrado hasta ahora que los prestamistas pueden fallar a pesar de las avanzadas medidas de seguridad. En tales casos, Income puede tener dificultades para recuperar la deuda con prontitud.

Puedes obtener más información sobre nuestra exposición a los préstamos P2P en nuestra cartera P2P.

Código de invitación Income Marketplace

Income Marketplace ofrece un código de referencia para aquellos inversores que se registren por primera vez en la plataforma.

Introduce el código de invitación de Income Marketplace VI1MHQ para ganar un bonus de devolución del 1% sobre la cantidad total que hayas invertido durante los primeros 30 días de registro.

Debes registrarte usando nuestro enlace de afiliado e introducir el código de referencia mencionado para beneficiarte así de este bonus de Income Marketplace.

Si quieres saber más sobre otros bonus para otras plataformas, visita nuestra página de bonus.

¿Listo/a para obtener ingresos pasivos gracias a GetIncome.com?

Requisitos de Income Marketplace

Para poder beneficiarte de los intereses originados por tus inversiones en Income Marketplace, tienes que cumplir ciertos requisitos.

- Tener una cuenta bancaria a tu nombre registrada en España o en cualquier otro país del EEE (Espacio Económico Europeo), Noruega, Islandia o Liechtenstein

- Tener al menos 18 años de edad

- Proporcionar una copia de tu documento de identidad

Si no la tienes aún, te recomendamos abrir una cuenta N26 o Wise, ya que la este tipo de cuentas de banca online se ofrecen muy bien a este tipo de plataformas y funcionan bastante bien en el ámbito de la inversión en los préstamos P2P.

La verificación de tu identidad tarda menos de 2 minutos. Obtendrás un código QR que te permitirá hacerte un selfie rápidamente junto con una foto de tu documento de identidad.

Para transferir dinero a Income Marketplace tienes que trasladar tu depósito a la cuenta bancaria LHV de Income Marketplace.

No olvides añadir tu número de referencia para que el mercado pueda asignar tu depósito a tu cuenta de inversor. La transferencia no debería tardar más de dos días laborables.

Riesgo y rentabilidad

Cuando se trata de invertir en préstamos P2P, siempre es una buena idea evaluar la calidad del sistema de protección y de los préstamos en los que se invierte.

En otras palabras, deberías fijarte en la garantía de recompra ofrecida y comprobar la información financiera disponible sobre los originadores de préstamos, así como el rendimiento de su cartera de préstamos.

Examinemos primeramente la garantía de recompra.

Garantía de recompra explicada

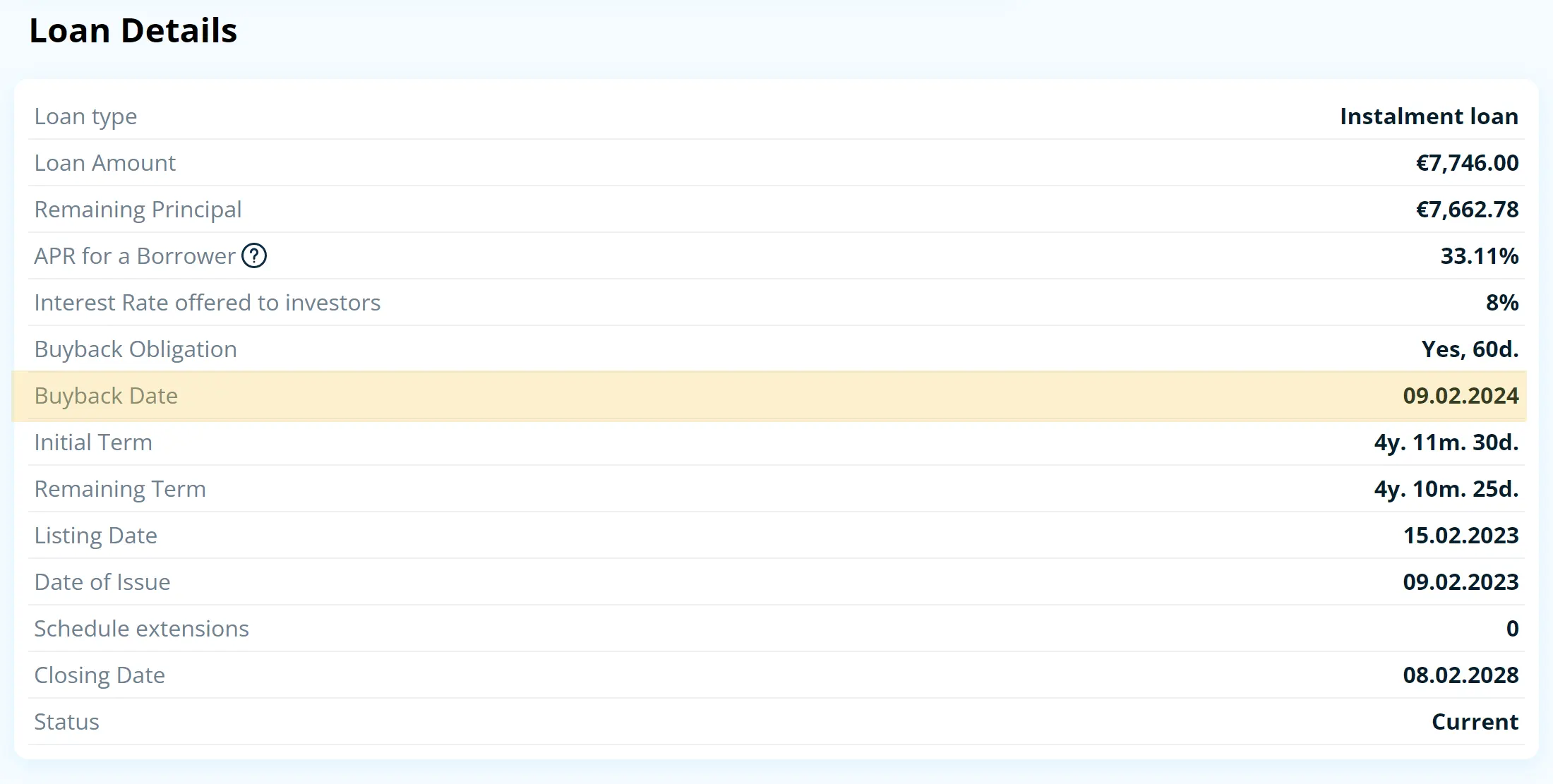

Una garantía de recompra de 60 días garantizará tu inversión. Por lo tanto, el originador del préstamo se compromete a recomprar tu inversión y a devolver los intereses acumulados en caso de que los reembolsos del préstamo se retrasen más de 60 días.

Los inversores experimentados entienden que la garantía de recompra es tan importante como las finanzas de los prestamistas y la rentabilidad de sus préstamos.

Recuerda que algunos originadores de préstamos listan sus préstamos en Income Marketplace a través de una entidad instrumental (SPV). Los prestamistas no europeos suelen incorporar una SPV que lista los préstamos en el mercado.

Este es el caso tanto de ClickCash Brazil como de Danabijak Indonesia. Repasemos brevemente los tres originadores de préstamos.

Originadores de préstamos

Actualmente, month de year, la mayoría de los préstamos disponibles en la plataforma procedían de la empresa indonesia Danarupiah, el prestamista estonio Hoovi y la empresa de préstamos búlgara ITF Group JSC.

Esto significa que el Mercado de Renta sólo es adecuado para ti si deseas diversificar tu cartera de préstamos en las regiones mencionadas.

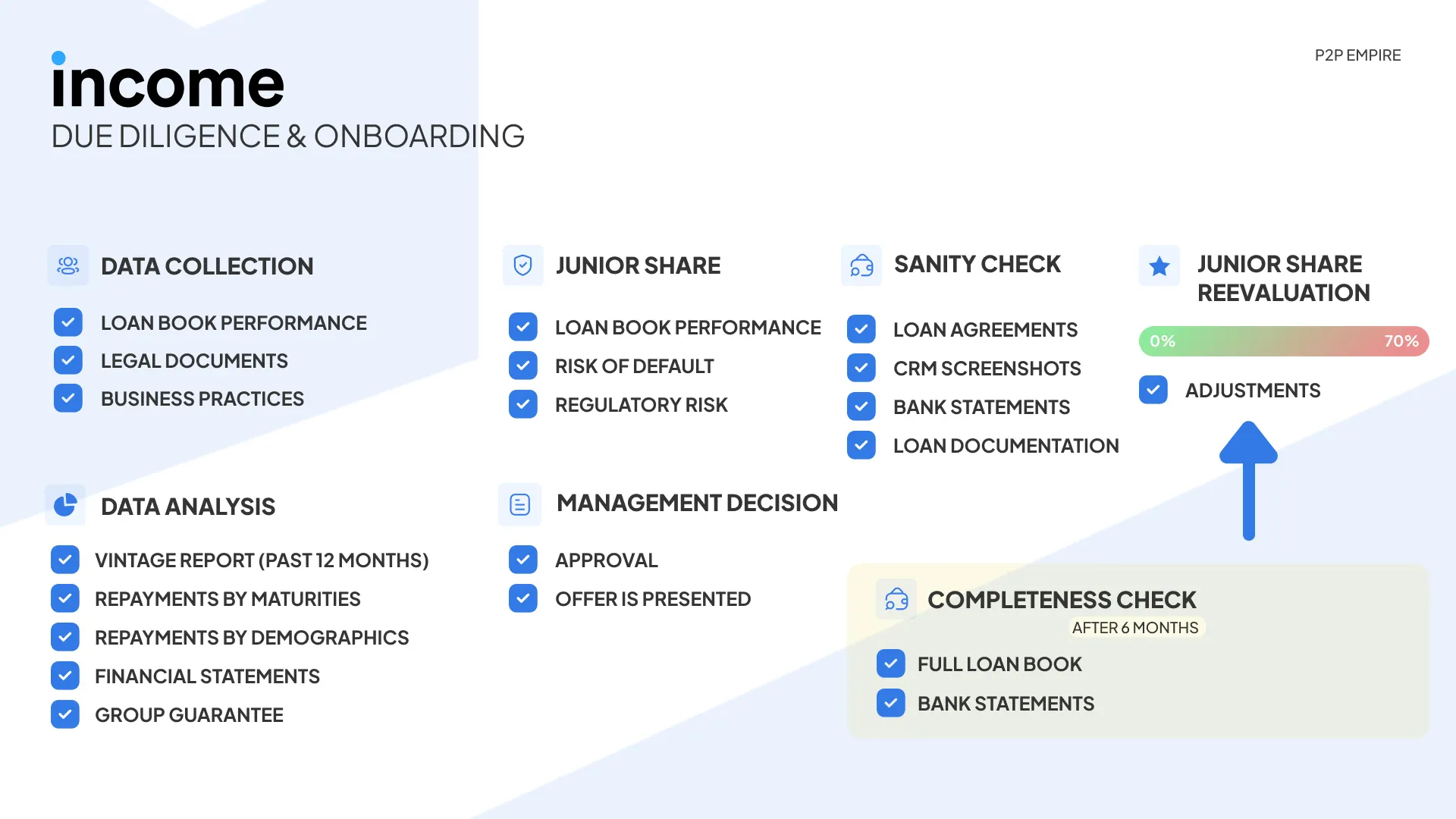

Diligencia debida e incorporación a Income Marketplace

Entremos en más detalles sobre el proceso de incorporación de los prestamistas a Income Marketplace.

En primer lugar, la plataforma recopila datos sobre la empresa prestamista. A su vez, el prestamista está obligado a proporcionar documentación legal y estados financieros, además de explicar cómo la empresa origina los préstamos.

En segundo lugar, el gerente de riesgos de Income Marketplace analiza la documentación. Algunos de los factores clave que la plataforma tiene en cuenta son el rendimiento de la cartera de préstamos y la rentabilidad de la misma.

El director de incorporación de Income Marketplace examina la información y revisa los estados financieros del prestamista siguiendo distintos ángulos.

En ciertas ocasiones una garantía de grupo es requerida si el prestamista no cuenta con un buen historial. Una de estas ocasiones podría ser cuándo la empresa prestamista es una startup que opera bajo una institución financiera más prominente.

A continuación, la entidad calcula el importe de la junior share y presenta el resultado a la dirección para que sea aprobada. Si la decisión es favorable, el prestamista recibe una oferta.

Tan pronto como la oferta sea aceptada, la plataforma lleva a cabo una verificación de la validez y revisa los acuerdos del préstamo, los extractos bancarios y los documentos del préstamo para ver si los préstamos están respaldados por una garantía.

Si todo va bien, se incorpora el prestamista y se establece la integración de la API con la empresa para que Income Marketplace pueda reflejar el rendimiento de los préstamos listados directamente desde el sistema de gestión de préstamos del prestamista.

Cada seis meses, la plataforma realiza una comprobación de integridad y revisa la rentabilidad de toda la cartera de préstamos, lo que ayuda a determinar una nueva junior share.

Junior share y cashflow buffer explicados

Income Marketplace se autodenomina a ella misma la plataforma "más segura" de toda Europa, ya que ha conseguido implementar mecanismos de protección adicionales, como son la "Junior share" y el "Cashflow buffer".

La “Junior share” es la versión mejorada de "Skin in the Game". "Skin in the Game" representa el porcentaje del préstamo cotizado en la plataforma financiado directamente desde el balance del prestamista (no invertible para los inversores). La “junior share” está subordinada a los fondos de los inversores.

La “junior share” protege tu dinero en caso de que la empresa prestamista incumpla.

Veamos las diferencias entre Skin in the Game y junior share para entender mejor la protección única de Income Marketplace.

Por ejemplo, supongamos el caso de un prestamista que cuenta con una cartera de préstamos por un valor de 1 M€ y con un 10% de “Skin in the game” entra en impago.

Tras ello, una empresa de cobros iniciará el proceso de recuperación.

Supongamos que el 40% de la cartera no se ha podido recuperar, que es lo mismo que decir que el 60% de la cartera de préstamos constituye el valor final que ahora se distribuirá proporcionalmente entre el prestamista y los inversores.

En este escenario, el prestamista y los inversores tienen la misma probabilidad de recuperar la deuda.

En este caso, los inversores perderían el 46% de sus inversiones. El 40% es deuda incobrable y el 6% es para el prestamista.

Así es básicamente como funciona “Skin in the game”.

Ahora veamos la junior share:

El prestamista publicará una cartera de 1 M€ en la plataforma, de la que el 35% se reserva como "Junior Share". Esto significa que sólo el 65% de la cartera es invertible por los inversores.

Lo que es importante destacar es que la junior share está subordinada a los fondos de los inversores. Veamos qué significa ésto.

Supongamos que el prestamista quiebra y la agencia de cobros no puede recuperar el 40% de los préstamos.

No es un escenario demasiado negativo, ya que los inversores sólo habrían invertido en el 65% de la cartera de préstamos. En ese caso, la junior share se pagaría primero a los inversores con el fin de cubrir las obligaciones con prioridad, antes de comenzar a realizar pagos al prestamista.

En este caso, los inversores recuperarían todos los fondos invertidos, lo que supondría simplemente una pérdida total del 5% para los inversores.

Este sólido mecanismo de protección reduce significativamente el riesgo de perder dinero en caso de impago por parte de la empresa prestamista.

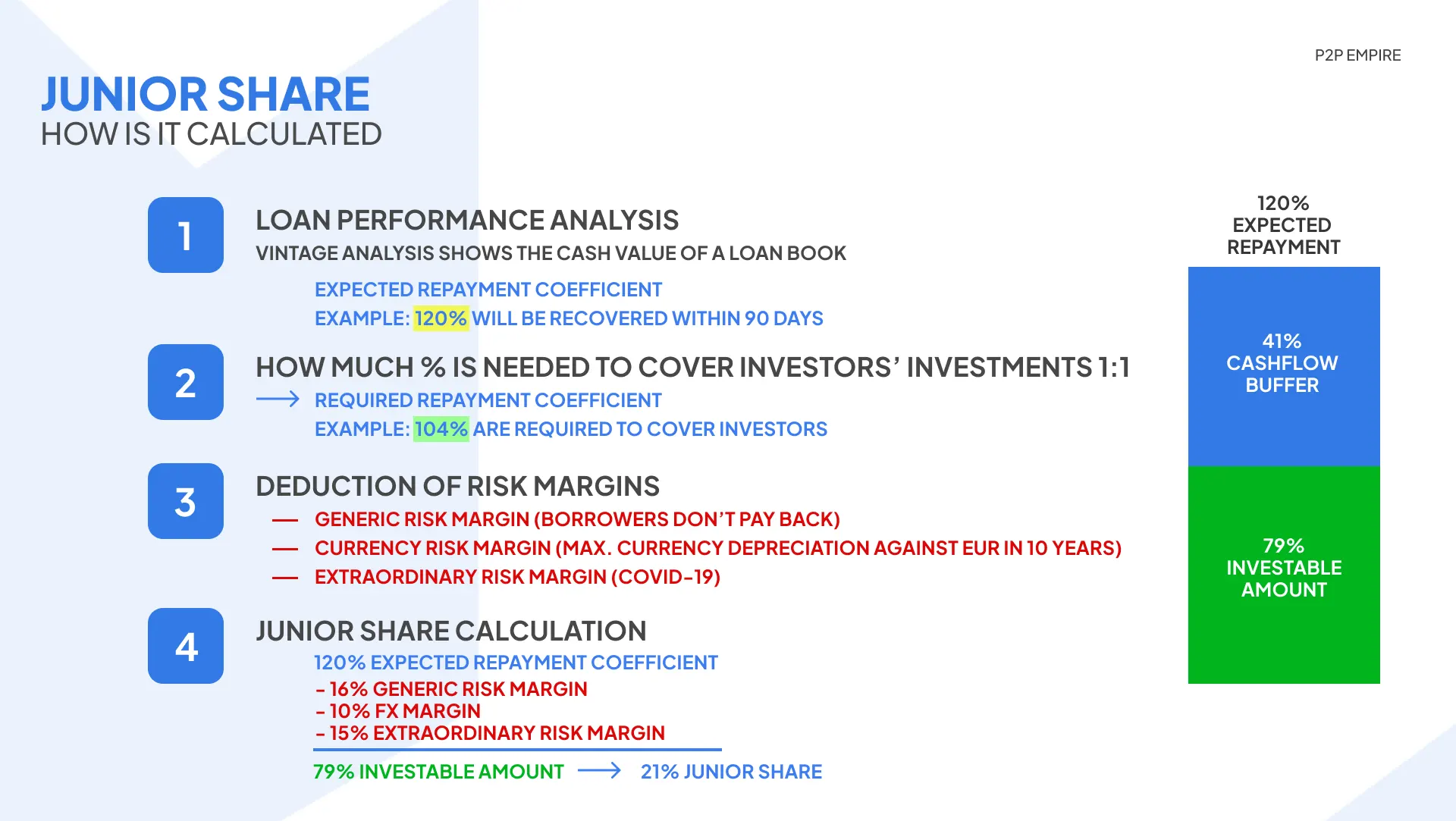

Cálculo de la Junior Share (Participación Junior)

En función de la base de la calidad de la cartera de préstamos, Income Marketplace calcula el tipo de "Junior Share" adecuado para cada prestamista.

Esto significa que cada prestamista tiene que invertir el importe de la "Junior share" de su balance en cada préstamo.

Esto se puede definir básicamente como SKIN IN THE GAME ON STEROIDS.

El cálculo de la participación junior es muy sencillo.

En primer lugar, la plataforma analiza el rendimiento de la cartera del prestamista.

El análisis del rendimiento de los préstamos es un elemento esencial en cualquier proceso de diligencia debida, ya que nos da una idea precisa del valor en efectivo de una cartera para un plazo determinado.

Supongamos que esperamos recibir el 120% de la cartera en un plazo de tres meses. Esta cantidad también incluirá los intereses y las comisiones que los prestatarios están pagando.

En el negocio de los préstamos, esta variable se denomina coeficiente de reembolso esperado.

Para averiguarlo, la plataforma debe acceder al rendimiento de la cartera de préstamos.

En el siguiente paso, Income Marketplace tiene que averiguar cuál es el coeficiente de reembolso necesario para cubrir las obligaciones con los inversores.

Esto incluye el capital del préstamo, el tipo de interés y las comisiones de la plataforma. Supongamos que es el 104%.

Así que ahora, la plataforma sabe cuánto se necesita recuperar y cuánto se espera recuperar en función del rendimiento de la cartera de préstamos.

En el tercer paso, la plataforma deduce los márgenes de riesgo.

Si el prestamista incumple, existe el riesgo de que no puedas recuperar todo.

Un factor de riesgo podría ser que el prestatario decida no pagar, que el tipo de cambio cambie, o que empiece una pandemia mundial y los prestatarios pierdan su trabajo.

Income Marketplace calculará cada margen de riesgo por separado, y nunca es el mismo para todos los prestamistas.

Así que ahora, la plataforma puede calcular la cantidad invertible restando los riesgos del coeficiente de reembolso previsto.

En este caso, los inversores podrán invertir el 79% en un préstamo, y estarían totalmente cubiertos si se materializan todos los riesgos potenciales.

Ayúdate de nuestra calculadora de porcentajes para determinar con precisión de qué cantidades estamos hablando, incluso para conocer tus ganancias.

El cashflow buffer es la diferencia entre el importe invertible y el reembolso previsto.

Una nota adicional que merece la pena mencionar es que Income Marketplace recalcula la junior share cada seis meses o cuando el producto y su precio cambian.

Por lo tanto, el prestamista tiene "Skin in the Game (Junior Share)" mucho mayor si Income Marketplace determina que la calidad de la cartera no es tan buena o que los riesgos son demasiado altos.

Es un principio similar al que se aplica cuando se evalúa el LTV de las propiedades inmobiliarias; sólo que en este caso se evalúa el valor en efectivo de la cartera de préstamos.

En caso de impago por parte del prestamista, Income Marketplace se hace cargo del cobro de los préstamos de toda la cartera y reembolsa a los inversores antes que al prestamista.

Invertir en Income Marketplace o en otros mercados depende de tu aversión al riesgo y tus preferencias de inversión. Recuerda que cualquier "sistema de protección" no está garantizado al 100%. Al invertir en préstamos P2P, estás asumiendo el riesgo de impago, el cual es existe en cualquier otra plataforma también.

Si lo que buscas es una mayor protección, el pago de intereses por los préstamos atrasados, un mejor seguimiento de los prestamistas y no tener pagos pendientes, Income Marketplace es sin duda la mejor opción.

¿Es segura Income Marketplace?

Esta sección de nuestra opinión sobre Income Marketplace profundizará en la dirección y las condiciones de la plataforma.

La oficina de Income Marketplace en Tallin (HQ) está en el centro de negocios Tornimäe 5, 3ª planta, sala D1 (junto a Deloitte). Es bastante fácil de encontrar.

Aquí puedes ver los mejores momentos de nuestra visita a Income Marketplace.

¿Quién dirige el equipo?

El director general y cofundador Kimmo Rytkönen lidera el equipo al frente de getincome.com. Kimmo tiene experiencia previa en el sector bancario indonesio.

Además, asesora a empresas del sector en relación a los seguros y los préstamos en Finlandia. Anteriormente, Kimmo financió Aasa, un prestamista que solía listar préstamos suecos en Mintos.

Según nuestras investigaciones, la empresa emplea a otros siete empleados. Puedes saber más sobre el equipo en la siguiente página web: Getincome.com.

¿A quién pertenece la plataforma?

Según el registro mercantil de Estonia, Income Company OU es propiedad de tres accionistas: Mikk Läänemets, Kimmo Joonas Rytkönen y Alexander Hauptmann.

Mikk es uno de los miembros que figuran en la página del equipo de getincome.com. Es abogado de profesión. Anteriormente trabajó en Aasa Global, una empresa de préstamos de Polonia. Mikk, al igual que Kimmo, ha trabajado anteriormente en Supernova JV, que es una empresa relacionada con Aasa.

Alexander Hauptmann es el hijo de 26 años de Karl Hauptmann, miembro del Consejo de Supervisión. Su función es supervisar los intereses de la familia.

Echa un vistazo a nuestra última entrevista con el director general aquí:

¿Hay alguna condición sospechosa?

Al revisar las plataformas de préstamos P2P, siempre debes revisar los términos y condiciones para que puedas conocer plenamente tus derechos y obligaciones.

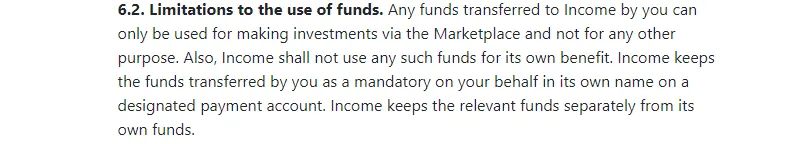

Almacenamiento de fondos

Income Marketplace deja claro que la plataforma no puede utilizar tus fondos más que para invertir en préstamos en tu nombre.

Lamentablemente, la plataforma no menciona en sus términos y condiciones cómo protege tus fondos.

La sección de preguntas frecuentes de la plataforma almacena tus fondos en una cuenta bancaria independiente. Esta información también debería mencionarse en los términos y condiciones.

Esta información probablemente quedará obsoleta ya que hemos sabido que Income Marketplace está avanzando hacia la implementación de cuentas VIBAN con Lemonway. En ese caso, en vez de enviar tu dinero a Income Marketplace, lo enviarás a tu cuenta bancaria en Lemonway, que se utilizará para transferir fondos a los originadores de préstamos.

Modificaciones

Income Marketplace se reserva el derecho de modificar los términos y condiciones en cualquier momento. La plataforma promete informar sobre cualquier cambio que se produzca, pero no menciona un plazo concreto.

Entendemos que los términos pueden cambiar; sin embargo, sería más transparente aclarar cuánto tiempo disponen los usuarios para revisar los nuevos términos.

Acceso a los acuerdos de préstamo

Los inversores deberían tener acceso a los acuerdos de préstamo sólo después de realizar la inversión. Lamentablemente, Income Marketplace no comparte públicamente los acuerdos de préstamo antes de invertir. Esto es algo a lo que se debe prestar mucha atención.

El motivo es probablemente las diferentes estructuras de los distintos modelos de negocio. Cada prestamista sigue un esquema ligeramente diferente, y una plantilla no proporciona datos suficientes.

Puedes revisar los acuerdos de cesión al establecer tu autoinversión. Cada prestamista tiene un acuerdo de cesión que se ajusta a su modelo de negocio.

Señales de alarma potenciales

- El prestamista brasileño ClickCash no está cumpliendo con la garantía de recompra acordada.

Facilidad de uso

La usabilidad de Income Marketplace no es la mejor, pero lo suficientemente buena para la mayoria de los inversores en P2P. La plataforma te permite invertir manualmente o configurar tu estrategia de inversión de manera automatizada.

Autoinversión

La función de autoinversión integra una gran cantidad de filtros. Puedes definir los importes de los préstamos, los tipos de interés, el plazo del préstamo, el tipo de préstamo, el país, el prestamista, el estado y las extensiones del préstamo.

Desde nuestro punto de vista, la autoinversión ofrece más de lo que actualmente soporta la disponibilidad de los préstamos.

Recuerda que Income Marketplace no es la mejor plataforma para diversificar tu cartera. Actualmente, sólo hay ocho prestamistas que anuncian tus préstamos en la plataforma.

Se podría pensar que Income Marketplace construyó la autoinversión para dar cabida a posibles nuevos prestamistas y productos de inversión en el futuro.

🧾¿Income Marketplace deduce los impuestos?

Income Marketplace no recauda impuestos procedentes de tus ingresos. Puedes descargar un archivo PDF de tu estado de cuenta para la fecha seleccionada en tu tablero de mandos, que muestra todos tus ingresos, incluidos los intereses y las bonificaciones. Cuando declares tus impuestos en el país donde seas residente fiscal, puedes guardar este informe y presentarlo a las autoridades fiscales correspondientes.

Liquidez

Income Marketplace no dispone de un mercado secundario ni de un botón de salida "de un solo clic". Esto significa que la liquidez de tu cartera dependerá del plazo del préstamo en el que estás invirtiendo.

Income Marketplace ofrece oportunidades de inversión en una variedad de préstamos. Muchos son préstamos de día de pago de Indonesia con un plazo de préstamo relativamente corto, de un mes.

Si decides invertir en ellos, podrás retirar la mayor parte de tus inversiones en el plazo de un mes.

Recompra anticipada

Income Marketplace ha introducido recientemente una opción de "Recompra Anticipada" que te permitirá salir de tu posición en préstamos a largo plazo antes de la fecha de finalización del plazo del préstamo. Esto es útil para aquellos inversores que estén interesados en invertir en prestamistas particulares que sólo ofrezcan préstamos a largo plazo.

El primer prestamista ofreciendo esta opción es Hoovi de Estonia. Los préstamos de "recompra anticipada" se recomprarán 12 meses tras la cotización inicial. Estos préstamos cotizan en el mercado primario a un interés anual del 8%.

El prestamista ofrece hasta un 12% de interés para sus préstamos a largo plazo.

Soporte al cliente

El servicio de soporte de Income Marketplace es bastante eficiente. Además, el director general también es muy activo en las redes sociales, lo que no siempre ocurre con otros directores generales del sector.

Durante nuestra investigación inicial, la plataforma nos respondió a todas nuestras preguntas en tan solo un día laborable.

También hemos visitado la oficina de Income Marketplace en Tallin, Estonia.

Puedes ponerte en contacto con el equipo de asistencia de Income Marketplace enviándoles un e-mail a hello@getincome.com.

Recuerda que la calidad de la asistencia puede variar en función de tus expectativas y de tu caso particular.

Alternativas a Income Marketplace

Aunque la rentabilidad de los préstamos en Income Marketplace suele ser mejor en comparación con otras plataformas de préstamos P2P, la disponibilidad de préstamos suele ser limitada, ya que sólo siete empresas de préstamos activas publican préstamos en la plataforma. Esto puede suponer un lastre de liquidez, por lo que también podrías plantearte invertir en otras plataformas.

Esketit

Esketit es una de las plataformas con mejores resultados en al año year, y además presenta una cantidad de 0 € en concepto de préstamos en recuperación, por lo que es una alternativa perfecta a Income Marketplace.

Si bien la disponibilidad de préstamos es limitada, la obligación de recompra, junto con la opción de Autoinversión de la plataforma con cobro inmediato, son características interesantes que sin duda sabrás apreciar.

Aunque los tipos de interés de Esketit son ligeramente inferiores, también lo es el riesgo de la plataforma.

Obtén más información sobre el funcionamiento de Esketit en nuestro artículo: Esketit Opiniones.

¿Quieres invertir en Esketit?

PeerBerry

PeerBerry es una de las mejores plataformas de préstamos P2P de Europa, con un historial impecable. La plataforma de préstamos P2P tiene sede en Lituania y ofrece préstamos a corto plazo, y a plazos de Aventus Group y Gofingo, dos prestamistas bien establecidos que operan en todo el mundo.

PeerBerry brinda una garantía de recompra de 60 días y una garantía de grupo que protege tus inversiones de riesgos en el mercado que acontecen de manera inesperada.

PeerBerry lleva ofreciendo atractivas oportunidades de inversión desde el año 2017.

Si quieres saber más sobre la plataforma, lee nuestro artículo: PeerBerry Opiniones.

LANDE

Si quieres una mejor relación riesgo-rentabilidad, invierte en préstamos garantizados agrícolas en LANDE. Esta plataforma de crowdfunding letona te ofrece inversiones respaldadas por maquinaria, tierras o cultivos.

LANDE es una de las plataformas de mayor rentabilidad en el año 2023 y además posee una gran variedad de préstamos disponibles.

Obtén más información sobre cómo funciona esta plataforma en nuestra opinión de Robocash y gana más de un 10% anual invirtiendo en préstamos seguros.

¿Listo/a para registrarte?